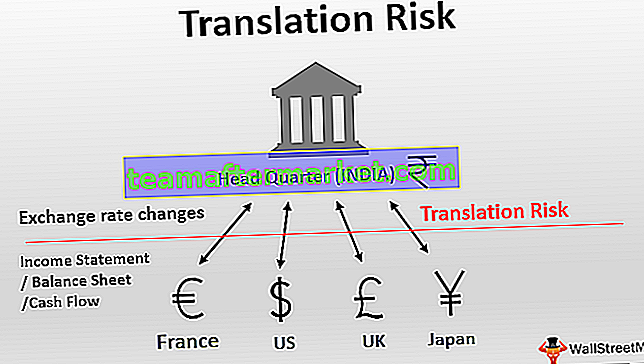

Was ist das Übersetzungsrisiko?

Das Umrechnungsrisiko ist das Risiko einer Änderung der Finanzlage des Unternehmens (Vermögenswerte, Verbindlichkeiten, Eigenkapital) aufgrund von Wechselkursänderungen und wird normalerweise bei der Berichterstattung über den Konzernabschluss mehrerer im Ausland tätiger Tochterunternehmen in Landeswährung gesehen.

Der Effekt betrifft hauptsächlich die multinationalen Unternehmen, die aufgrund ihrer Kunden- und Lieferantenbasis absichtlich internationale Transaktionen durchführen. In diesem Szenario ähnelt das Übersetzungsrisiko eher einem anhaltenden Phänomen, das jedes Jahr im Jahresabschluss erfasst werden muss. Darüber hinaus sind auch Unternehmen betroffen, die Vermögenswerte in Fremdwährung besitzen und diese in der Landeswährung realisieren oder ausweisen müssen. Dies ist meist ein einmaliges Phänomen, und es müssen ordnungsgemäße Rechnungslegungsverfahren implementiert werden, da dies sonst zu rechtlichen Problemen führen kann.

Da Währungsschwankungen schwer vorherzusagen sind, kann das Umrechnungsrisiko unvorhersehbar sein, was die Berichterstattung komplexer macht und daher von den Aufsichtsbehörden genau beobachtet wird. Das Umrechnungsrisiko unterscheidet sich vom Transaktionsrisiko, das sich aufgrund des Volatilitätsrisikos der Währung auf den Cashflow des Unternehmens auswirkt.

Beispiel für ein Übersetzungsrisiko

Betrachten wir ein einfaches Beispiel für das Übersetzungsrisiko und dessen Auswirkungen auf die Unternehmen. Stellen Sie sich ein multinationales Unternehmen vor, das in Großbritannien und den USA tätig ist. Mit operativ meinen wir, dass das Unternehmen in beiden Ländern Vermögenswerte und Verbindlichkeiten hat.

Nehmen wir an, das US-Büro dieser Firma erleidet einen Betriebsverlust von 10.000 US-Dollar. Die britische Division erzielt im gleichen Berichtszeitraum jedoch einen Nettogewinn von 8.000 GBP. Jetzt, da der Umrechnungskurs von Dollar und Pfund 0,80 beträgt, macht das Unternehmen praktisch keinen Verlust oder Gewinn.

Der Gewinn in Großbritannien wurde durch den Verlust in der US-Niederlassung zunichte gemacht. So weit, ist es gut. Bevor die Muttergesellschaft all diese Zahlen konsolidiert und die Zwischenberichte erstellt, ändern sich die makroökonomischen Szenarien.

Die BREXIT-Diskussionen haben sich intensiviert, was sich auf den Preis des Pfund Sterling ausgewirkt hat. In ähnlicher Weise schwankten der Rohölpreis und der Dollarpreis aufgrund der wirtschaftlichen Spannungen zwischen den USA und dem Iran im Nahen Osten. Diese Szenarien führen zu einer Verschiebung des Dollar-Pfund-Wechselkurses von 0,80 auf 1,0.

Der Gewinn, der aufgrund des Gewinns in der britischen Division ausgeglichen wurde, ist plötzlich sehr gering geworden, was zu einem Nettogewinn für die Muttergesellschaft führte. Die folgende Tabelle fasst beide Szenarien zusammen.

Dies bedeutet effektiv, dass das Unternehmen, obwohl zum Zeitpunkt der Realisierung kein Gewinn / Verlust vorhanden war, jetzt einen Verlust melden sollte, da sich die Szenarien aufgrund von Währungsschwankungen geändert haben. Obwohl hypothetisch, ist dies eines der einfachsten Beispiele für das Übersetzungsrisiko.

Wichtige Punkte zur Änderung des Übersetzungsrisikos

- Das Übersetzungsrisiko ist normalerweise eine rechtliche Änderung, die von den Aufsichtsbehörden verlangt wird. Sie entsteht nur, wenn die Muttergesellschaft beschließt, einen Konzernabschluss auszuweisen. Wenn beispielsweise FMCG Major Unilever einen Konzernabschluss für seine Tochtergesellschaft in den USA, Großbritannien und Europa meldet, besteht ein Übersetzungsrisiko. Wenn diese Tochterunternehmen jedoch unabhängig bleiben, entsteht kein Übersetzungsrisiko. Einfach ausgedrückt ist das Übersetzungsrisiko keine Änderung des Cashflows, sondern nur ein Ergebnis der Berichterstattung über konsolidierte Finanzdaten.

- Da dieses Risiko nicht den Cashflow, sondern nur die Berichtsstruktur beeinflusst, stellt sich keine Frage nach einer Steuerbefreiung, die das Unternehmen in Anspruch nehmen kann. Im Gegensatz zu anderen Risiken und Risiken ändert sich der Wert des Unternehmens aufgrund des Übersetzungsrisikos nicht. In einfachen Worten ist es eher ein messbares Konzept als das Cashflow-Konzept. Ein wichtiger Punkt ist, dass es aufgezeichnet wird, wenn es gemeldet wird und nicht, wenn es realisiert wird. Daher ist es nicht falsch zu sagen, dass dies nur zu fiktiven Gewinnen oder Verlusten führt.

- Das durch das Übersetzungsrisiko entstehende Risiko wird in der Bilanz des Unternehmens als Übersetzungsrisiko ausgewiesen. Es kann mehrere Methoden geben, um es zu messen, wie die aktuelle / keine aktuelle Methode, die monetäre / nicht monetäre Methode, die zeitliche Methode und die aktuelle Zinsmethode. In ähnlicher Weise können Unternehmen verschiedene Möglichkeiten nutzen, um dieses Risiko zu steuern, z. B. derivative / exotische Finanzprodukte wie Währungsoptionen, Währungsswaps und Terminkontrakte. Wir werden die Details zu diesen Themen überspringen, da dies komplexe Themen sind und separat behandelt werden können.

- Das Übersetzungsrisiko stellt eine Bedrohung dar, da unerwartete Zahlen im Voraus präsentiert werden, was zu einigen schwierigen Fragen führen kann, die von den Aktionären an das Management gestellt werden. Wenn es sich jedoch nur um eine vorübergehende Situation handelt und sich die unerwarteten Währungsschwankungen wieder normalisieren könnten, sollte dies keine großen Auswirkungen auf das Unternehmen haben. Dies liegt daran, dass sich diese in der nächsten Rechnungsperiode möglicherweise umkehren, wenn sich die makroökonomische Situation verbessert hat und sich der Devisenmarkt in die günstige Richtung des Unternehmens bewegt hat. Dies sollte jedoch kein Grund sein, sich nicht auf das Umrechnungsrisiko vorzubereiten, und das Management sollte über geeignete Verfahren verfügen, um solchen ungünstigen Währungsschwankungen entgegenzuwirken.

Fazit

Das Umrechnungsrisiko aufgrund des Übersetzungsrisikos ist für Unternehmen bestimmt, die im Ausland tätig sind oder mit Fremdwährungen handeln. Es handelt sich eher um ein Corporate-Treasury-Konzept, mit dem Risiken beschrieben werden, denen ein Unternehmen ausgesetzt ist, wenn es mit ausländischen Kunden und damit mit ausländischen Transaktionen handelt.

Diese Auslandsgeschäfte können so etwas wie das Bezahlen ihrer Lieferanten in einer anderen Währung oder das Erhalten von Zahlungen von ihren Kunden in Fremdwährung sein. Ein Unternehmen, das das Umrechnungsrisiko mindern möchte, sollte sich durch Derivate oder exotische Finanzprodukte absichern, damit die Währungsschwankungen nur minimale Auswirkungen auf seine Anzahl haben.

Wenn Sie dies nicht tun, kann dies nicht zu rechtlichen Problemen führen, sondern auch zu Wut bei den Anlegern, obwohl das Unternehmen möglicherweise nur eine einmalige internationale Transaktion abwickelt. Für ein börsennotiertes Unternehmen wird dies natürlich umso wichtiger, als eine solche rote Fahne dazu führen kann, dass Anleger das Vertrauen in das Unternehmen verlieren.