Was ist Akquisitionsprämie?

Die Akquisitionsprämie, auch als Übernahmeprämie bezeichnet, ist die Differenz zwischen dem Kaufpreis, dh dem Preis, den das erwerbende Unternehmen an die Aktionäre des Zielunternehmens zahlt, und dem vorab fusionierten Marktwert des Zielunternehmens

Erläuterung

Bei Fusionen und Übernahmen wird das Unternehmen, das erworben wird, als Zielunternehmen und das Unternehmen, das es erwirbt, als Erwerber bezeichnet. Die Übernahmeprämie ist die Differenz zwischen den für das Zielunternehmen gezahlten Preisen abzüglich des Pre-Merger-Werts des Zielunternehmens. Mit anderen Worten, es ist der Preis, den das erwerbende Unternehmen für jede Aktie des Zielunternehmens zahlt.

Übernahmeprämie = PT - VT

Wo,

- PT = für das Zielunternehmen gezahlter Preis

- VT = Pre-Merger-Wert des Zielunternehmens

Der Erwerber ist bereit, die Akquisitionsprämie zu zahlen, da er die Synergien (erwartete Umsatzsteigerung, Kosteneinsparungen) erwartet, die durch die Akquisitionen erzielt werden. Die bei M & A erzielten Synergien werden dem Erwerber zugute kommen.

Der Gewinn des Acquirers = Synergien generiert - Premium = S- (PT-VT)

- Wobei S = durch die Fusion erzeugte Synergien.

Der Post-Merger-Wert des fusionierten Unternehmens (VC) beträgt also

VC = VC * + VT + SC

Wo,

- C = Barzahlung an die Aktionäre.

- VC * = Pre-Merger-Wert des Erwerbers.

Warum zahlt der Acquirer die zusätzliche Akquisitionsprämie?

Quelle - wsj.com

Acquirer zahlen aus folgenden Gründen eine zusätzliche Prämie:

- Um Wettbewerbe zu minimieren und den Deal zu gewinnen.

- Die erzielten Synergien sind höher als die für das Zielunternehmen gezahlte Prämie. Unter Synergie verstehen wir, dass die beiden Unternehmen zusammen einen höheren Umsatz erzielen, als sie einzeln erzielen könnten.

Im Jahr 2016 haben wir die Fusion der weltweit führenden professionellen Cloud und des weltweit führenden professionellen Netzwerks miterlebt. Microsoft zahlte 196 USD pro LinkedIn-Aktie, eine Akquisitionsprämie von 50%, da sie davon ausgegangen waren, dass dies sowohl den Umsatz als auch die Wettbewerbsposition von Microsoft beeinträchtigen würde. Es war die größte Akquisition von Microsoft.

Die Beziehung zwischen Takeover Premium und Synergies

Höhere Synergien bei Fusionen und Übernahmen führen zu höheren Prämien. Bevor wir zur Premium-Berechnung gehen, müssen wir die Synergien verstehen, die sich aus der Fusion ergeben.

- Kosteneinsparungen - Die Kategorien der Kosteneinsparungen variieren von Unternehmen zu Unternehmen. Zu den häufigsten Kategorien gehören Umsatzkosten, Produktionskosten, Verwaltungskosten, andere Gemeinkosten usw. Die Kosteneinsparungen hängen auch davon ab, wie viele Personen für Änderungen akzeptabel sind. Wenn die Geschäftsleitung nicht bereit ist, schwierige Entscheidungen zu treffen, kann die Kostensenkung länger dauern. Kosteneinsparungen treten maximal auf, wenn beide Unternehmen derselben Branche angehören. Als Procter & Gamble beispielsweise Gillette im Jahr 2005 übernahm, traf das Management die mutige Entscheidung, leistungsschwache P & G-Mitarbeiter durch Gillettes Talent zu ersetzen. Es lieferte gute Ergebnisse und das obere Management von P & G unterstützte diese Initiative.

- Umsatzsteigerung - In den meisten Fällen ist eine Umsatzsteigerung möglich, wenn beide Unternehmen zusammengeschlossen sind. Es gibt jedoch viele externe Faktoren wie die Reaktion eines Marktes auf die Fusion oder die Preisgestaltung des Wettbewerbers (die Wettbewerber können die Preisgestaltung reduzieren). Zum Beispiel hat Tata Tea, ein 114-Dollar-Unternehmen, einen mutigen Schritt unternommen, indem es Tetley für 450 Millionen Dollar erworben hat, was das Wachstum für Tata Sons definiert hat. Procter & Gamble erzielte innerhalb eines Jahres nach der Fusion mit Gillette eine Umsatzsteigerung.

- Prozessverbesserung: Fusionen helfen auch bei der Verbesserung von Prozessen. Gillette und P & G hatten viele Prozessverbesserungen, die ihnen zu einer Umsatzsteigerung verhalfen. Durch die Fusion von Disney und Pixar konnten sie einfacher zusammenarbeiten und gemeinsam erfolgreich sein.

Übernahmeprämienberechnung

Methode 1 - Verwenden des Aktienkurses

Die Übernahmeprämie kann aus dem Aktienkurswert berechnet werden. Nehmen wir an, Unternehmen A möchte Unternehmen B erwerben. Der Wert der Aktie von Unternehmen B beträgt 20 USD pro Aktie, und Unternehmen A bietet 25 USD pro Aktie an.

Diese Mittel Firma A - Angebot ( $ 25- $ 20) / $ 20 = 25% Prämie.

Methode 2 - Verwenden von Enterprise Value

Wir können die Übernahmeprämie auch berechnen, indem wir den Unternehmenswert des Unternehmens berechnen. Der Unternehmenswert spiegelt sowohl das Eigenkapital als auch die Verschuldung des Unternehmens wider. Indem wir den EV / EBITDA-Wert mit dem EBITDA multiplizieren, können wir den Unternehmenswert des Unternehmens-EV berechnen.

Zum Beispiel, wenn der Unternehmenswert von Unternehmen B 12,5 Millionen US-Dollar beträgt. Wenn Unternehmen A eine Prämie von 15% anbietet. Dann erhalten wir 12,5 * 1,15 = 14,375 Millionen. Dies bedeutet eine Prämie von (14,375 cr - 12,5 cr) = 1,875 Mio. USD

Wenn der Erwerber ein höheres EV / EBITDA-Verhältnis als das durchschnittliche EV / EBITDA-Vielfache bietet. Es kann gefolgert werden, dass der Erwerber für das Geschäft zu viel bezahlt.

Für die Berechnung können auch andere Methoden wie das Black-Scholes-Optionspreismodell verwendet werden. Von der Zielgesellschaft beauftragte Investmentbanken werden auch die historischen Daten der Prämie prüfen, die für ähnliche Geschäfte gezahlt wird, um dem Aktionär der Gesellschaft eine angemessene Rechtfertigung zu geben.

Faktoren, die den Wert der Übernahmeprämie beeinflussen

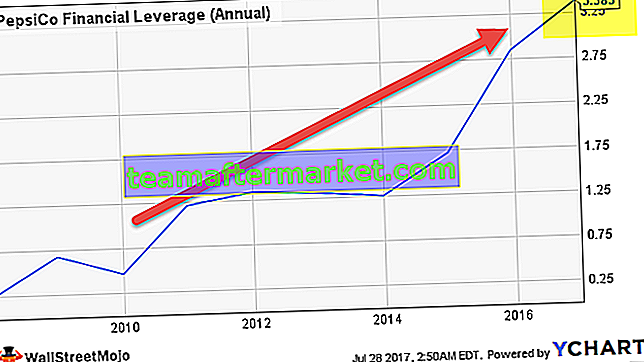

Die Übernahmeprämie war während der Zeit des Anlegerpessimismus und der Marktunterbewertung höher und während der Marktüberbewertung, einer Zeit des Optimismus der Anleger, niedriger. Weitere Faktoren, die die Akquisitionsprämie beeinflussen, sind die Motivation der Bieter, die Anzahl der Bieter, der Wettbewerb in der Branche und auch die Art der Branche.

Was ist der richtige Preis, der als Akquisitionsprämie zu zahlen ist?

Es ist schwer zu verstehen, ob die gezahlte Akquisitionsprämie überbewertet ist oder nicht. Wie in einigen Fällen führte eine hohe Prämie zu besseren Ergebnissen als eine niedrigere Prämie. Aber dieser Fall ist immer nicht wahr.

Wie bei der Übernahme von Snapple durch Quakers Oats wurden 1,7 Milliarden US-Dollar gezahlt. Das Unternehmen schnitt nicht gut ab, da Quaker Oats Snapple für weniger als 20% der zuvor gezahlten Beträge an Triarc Companies verkaufte. Daher sollte eine ordnungsgemäße Analyse durchgeführt werden, bevor ein Geschäft abgeschlossen wird, und nicht veranlasst werden, da die anderen Wettbewerber auf dem Markt einen höheren Preis anbieten.

Wo erfassen wir Umsatzprämien in Geschäftsbüchern für den Acquirer?

Die Umsatzprämie wird als Goodwill in der Bilanz erfasst. Wenn der Erwerber es mit einem Abschlag kauft, wird es als negativer Goodwill erfasst. Mit Rabatt meinen wir weniger als den Marktpreis des Zielunternehmens. Wenn der Erwerber von der Technologie, der guten Markenpräsenz und den Patenten des Zielunternehmens profitiert, wird dies als Goodwill betrachtet. Die wirtschaftliche Verschlechterung, negative Cashflows usw. führen zu einer Verringerung des Goodwills in einer Bilanz.