Was ist die Working Capital Ratio?

Die Working Capital Ratio ist die Kennzahl, die bei der Beurteilung der finanziellen Leistung und des Gesundheitszustands des Unternehmens hilfreich ist, wobei die Kennzahl von weniger als 1 die Wahrscheinlichkeit eines finanziellen oder Liquiditätsproblems für das Unternehmen in der Zukunft angibt und durch Division des gesamten Umlaufvermögens von berechnet wird das Unternehmen mit seinen gesamten kurzfristigen Verbindlichkeiten.

Formel

Working Capital Ratio = Umlaufvermögen ÷ Umlaufvermögen

Im Allgemeinen kann es wie folgt interpretiert werden:

- Wenn dieses Verhältnis bei 1,2 zu 1,8 liegt - Dies wird allgemein als ausgewogenes Verhältnis bezeichnet, und es wird davon ausgegangen, dass das Unternehmen ein gesunder Staat ist, um seine Verbindlichkeiten zu bezahlen.

- Wenn es weniger als 1 ist - Es wird als negatives Betriebskapital bezeichnet, was im Allgemeinen bedeutet, dass das Unternehmen seine Verbindlichkeiten nicht bezahlen kann. Ein durchweg negatives Betriebskapital kann ebenfalls zum Konkurs führen. (Eine ausführliche Erklärung finden Sie in einem späteren Abschnitt.)

- Wenn dieses Verhältnis größer als 2 ist, verfügt das Unternehmen möglicherweise über überschüssige und nicht genutzte Mittel, die nicht gut genutzt werden. Dies sollte nicht der Fall sein, da die Opportunitätskosten für nicht genutzte Mittel ebenfalls hoch sind.

Diese Verhältnisse unterscheiden sich jedoch im Allgemeinen je nach Branchentyp und sind nicht immer sinnvoll.

Beispiel

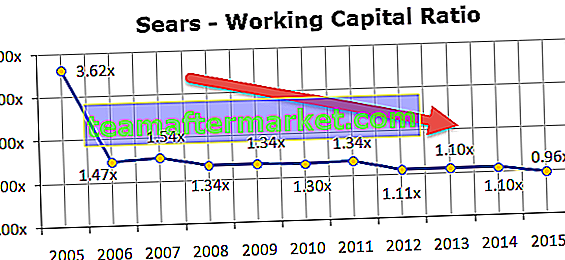

Die Sears Holding-Aktie fiel aufgrund anhaltender Verluste und schlechter Quartalsergebnisse um 9,8%. Sears 'Gleichgewicht sieht auch nicht gut aus. Moneymorning hat Sears Holding zu einem der fünf Unternehmen ernannt, die bald bankrott gehen könnten.

Insbesondere wenn Sie die Working Capital-Situation von Sears Holdings überprüfen und die Working Capital-Quote berechnen, werden Sie feststellen, dass diese Ratio in den letzten 10 Jahren kontinuierlich gesunken ist. Dieses Verhältnis unter 1,0x ist definitiv nicht gut.

Komponenten

Betrachten wir die kritischen Komponenten der Working Capital Ratio - Umlaufvermögen und kurzfristige Verbindlichkeiten.

Umlaufvermögen:

Im Allgemeinen umfasst das kurzfristige Vermögen Barmittel und andere Vermögenswerte, die innerhalb eines Jahres in Barmittel umgewandelt werden können.

Quelle: Colgate 2015 10K

Beispiele für kurzfristige Vermögenswerte sind:

- Kurzfristige Anlage in Investmentfonds

- Accounts erhaltbar

- Inventar (Besteht aus Rohstoffen, unfertigen Erzeugnissen und Fertigwaren)

- Kontostand

Kurzfristige Verbindlichkeiten:

Kurzfristige Verbindlichkeiten sind solche, die innerhalb eines Jahres fällig werden oder innerhalb eines Jahres bezahlt werden müssen.

Quelle: Colgate 2015 10K

Beispiele für kurzfristige Verbindlichkeiten sind:

- Abbrechnungsverbindlichkeiten

- Schuldverschreibungen (fällig innerhalb eines Jahres)

- Andere Ausgaben wie Gehalt, Materialversorgung usw. sind in der Regel innerhalb eines Monats zu zahlen.

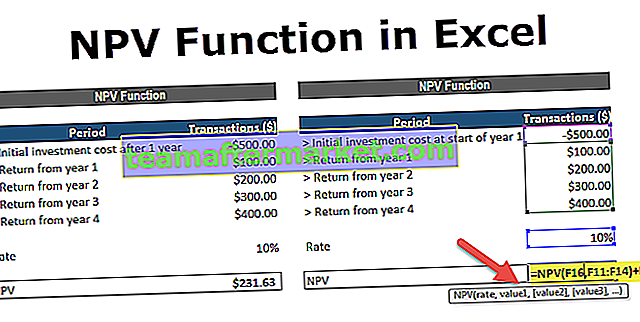

Berechnen wir aus dem Betriebskapital für Colgate anhand der obigen Bilder.

Hier: Umlaufvermögen = Zahlungsmittel und Zahlungsmitteläquivalente + Forderungen + Vorräte + Sonstige Umlaufvermögen

- Umlaufvermögen (2015) = 970 USD + 1.427 USD + 1.180 USD + 807 USD = 4.384 USD

Kurzfristige Verbindlichkeiten = Verbindlichkeiten aus Schuldverschreibungen und Darlehen + Aktueller Anteil der langfristigen Verbindlichkeiten + Verbindlichkeiten aus Lieferungen und Leistungen + Rückstellungen + Ertragssteuern + Sonstige Rückstellungen

- Kurzfristige Verbindlichkeiten (2015) = 4 USD + 298 USD + 1.110 USD + 277 USD + 1.845 USD = 3.534 USD

Working Capital (2015) = Umlaufvermögen (2015) - Umlaufvermögen (2015)

- Working Capital (2015) = 4.384 USD - 3.534 USD = 850 USD

- Working Capital Ratio (2015) = 4.384 USD / 3.534 USD = 1,24x

Dieses Verhältnis wird auch als Stromverhältnis bezeichnet

Änderungen der Working Capital Ratio

Wie oben erläutert, ist das Betriebskapital eine dynamische Zahl und ändert sich ständig mit der Änderung beider Vermögenswerte / Verbindlichkeiten. Die folgende Tabelle fasst die Auswirkungen von Änderungen einzelner Komponenten des Betriebskapitals zusammen:

| Komponenten des Betriebskapitals | Veränderung | Auswirkungen auf das Betriebskapital |

| Umlaufvermögen | Erhöhen, ansteigen | Erhöhen, ansteigen |

| Verringern | Verringern | |

| Kurzfristige Verbindlichkeiten | Erhöhen, ansteigen | Verringern |

| Verringern | Erhöhen, ansteigen |

Working Capital vs Liquidität

Wie bereits erwähnt, ist das Betriebskapital die Differenz zwischen dem Umlaufvermögen und den Verbindlichkeiten. Hierbei handelt es sich um eigenständige Finanzzahlen, die aus der Bilanz eines Unternehmens entnommen werden können. Es ist kein Beweis für die Liquiditätsposition eines Unternehmens.

Lassen Sie uns dies anhand eines Beispiels verstehen:

| Einzelheiten | Firmen-WC | Unternehmensflüssigkeit |

| Umlaufvermögen | 500 | 1000 |

| Kurzfristige Verbindlichkeiten | 500 | 500 |

| Working Capital Ratio | 1: 1 | 2: 1 |

Im obigen Fall scheint Company Liquid im Vergleich zu Company WC liquider zu sein. Lassen Sie uns nun einige Details zur obigen Tabelle hinzufügen

| Einzelheiten | Firmen-WC | Unternehmensflüssigkeit |

| Durchschnittliche Inkassodauer (A / Cs Receivable) | 30 Tage | 120 Tage |

| Durchschnittliche Zahlungsdauer (A / Cs zahlbar) | 60 Tage | 90 Tage |

Aus den beiden oben genannten Statistiken geht hervor, dass Company WC in der Lage sein wird, Bargeld effizienter zu generieren als Company Liquid. Die Working Capital Ratio allein reicht nicht aus, um die Liquidität zu bestimmen. Die folgenden anderen Finanzindikatoren sind ebenfalls erforderlich:

- Tagesbestand ausstehende Formel = Umsatzkosten pro Tag ÷ Durchschnittlicher Bestand

- Tagesumsatz ausstehende Formel = Nettoumsatz pro Tag ÷ Durchschnittliche Debitorenbuchhaltung

- Ausstehende Tageformel = Umsatzkosten pro Tag ÷ Durchschnittliche Kreditorenbuchhaltung

Diese Maßnahmen entsprechen den jeweiligen Umsätzen, z. B. Tage ausstehender Bestände, wie oft der Bestand in einem bestimmten Jahr verkauft und ersetzt wurde.

Die drei oben genannten Indikatoren können zur Messung des Cash Conversion Cycle (CCC) verwendet werden, der die Anzahl der Tage angibt, die für die Umwandlung des Nettoumlaufvermögens in Bargeld erforderlich sind. Je länger der Zyklus, desto länger werden die Mittel des Unternehmens als Betriebskapital verwendet, ohne dass eine Rendite erzielt wird. Daher sollte das Unternehmen darauf abzielen, den CCC so weit wie möglich zu minimieren.

Cash Conversion Cycle (CCC) = Ausstehende Tage Inventar + Ausstehende Tage Verkäufe - Ausstehende Tage zahlbar

Der Cash Conversion Cycle (CCC) ist eine bessere Messgröße zur Bestimmung der Liquidität des Unternehmens als der Working Capital Ratio.

Nützlicher Beitrag

Original text

- Unterschiede im schnellen Verhältnis zum aktuellen Verhältnis

- Cash Conversion Cycle Formula

- Bedeutung des Asset Turnover Ratio

- Beispiel für eine Eigenkapitalumschlagsquote <