Vollständige Form von NRI - Non Resident Indian

Full-Form of NRI ist ein nicht in Indien ansässiger Inder, eine Person, die nicht in Indien ansässig ist. Ein gebietsfremder Inder im Sinne des FEMA-Gesetzes ist eine Person indischer Herkunft, eine indische Staatsbürgerin, eine ausländische Staatsbürgerin Indiens oder eine verstorbene Inderin, die sich zum Zwecke der Beschäftigung außerhalb der Republik Indien aufhält, z eine Mindestdauer von 183 Tagen während des vorangegangenen Geschäftsjahres gemäß den genannten Bedingungen, um nicht ansässig zu werden.

Ein gebietsfremder Inder ist im Allgemeinen die Person, insbesondere eine Person, die gemäß den Aufenthaltsbedingungen des Einkommensteuergesetzes von 1969 nicht gebietsansässig ist und zum Zwecke der Beschäftigung außerhalb Indiens wohnhaft ist. Die Erfüllung der Bedingungen wird überprüft, ob das vorangegangene Geschäftsjahr im laufenden Geschäftsjahr nicht ansässig ist.

Kategorien von NRI

Ein nicht ansässiger Inder kann in folgende Kategorien eingeteilt werden:

# 1 - Person indischer Herkunft, die nicht in Indien lebt

- Eine Person indischer Herkunft ist eine Person, die entweder in Indien geboren ist oder deren Eltern / Großeltern in nicht aufgeteiltem Indien geboren sind oder einen indischen Pass haben. Eine Person kann auch als NRI bezeichnet werden, wenn der Ehegatte einer solchen Person indischer Staatsbürger ist.

# 2 - Überseebürger Indiens

- Dies sind die ausländischen Staatsbürger indischer Herkunft, die ihnen erlauben, auf unbestimmte Zeit in Indien zu bleiben und zu arbeiten.

Was sind die Gründe, ein NRI zu werden?

Viele indische Bürger wandern aus verschiedenen Gründen wie Beschäftigung, Einkommen, Geschäft, Bildung usw. in andere Länder wie Amerika, Kanada und das Vereinigte Königreich usw. ab. Von diesen Indern aus Menschen, die für bestimmte Zwecke zu Beschäftigungszwecken dorthin gehen Zeitraum oder länger, sie werden NRI. Es gibt verschiedene Gründe, um ein nicht ansässiger Inder zu werden:

- Gemäß Einkommensteuergesetz: Wenn eine Person 183 Tage oder länger nicht in Indien bleibt ODER eine Person entweder 60 Tage in Indien nicht sagt oder in den letzten 4 Jahren 365 Tage nicht bleibt, wird sie dies tun als NRI betrachtet werden. Die vorstehende Bedingung ist im vorangegangenen Geschäftsjahr zu überprüfen, um im laufenden Geschäftsjahr den Status eines NRI zu erlangen.

- Gemäß Foreign Exchange Management Act: Laut FEMA wird eine Person als gebietsfremde Person bezeichnet, wenn sich diese Person im vorangegangenen Geschäftsjahr nicht länger als 183 Tage in Indien aufhält.

Verwendung des Begriffs NRI

Der Begriff gebietsfremder Inder wird in verschiedenen Bereichen der Wirtschaft verwendet.

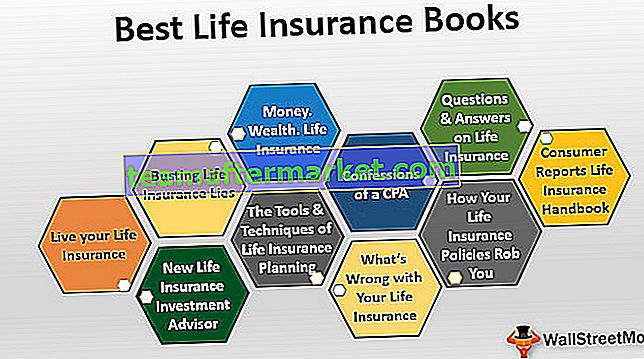

- In verschiedenen Versicherungsverträgen ist es obligatorisch, den Begriff "gebietsfremder Inder" zu verwenden, wenn die versicherte Person ein NRI ist, da die Wirtschaft eines Landes immer spezifische Bedingungen und Bestimmungen für NIR hat.

- Nicht ansässige Inder haben verschiedene Ausnahmen, wenn das eröffnete Konto ein NTO-Sparkonto ist.

- Ferner hängt die Steuerpflicht der Person und die Abzüge davon ab, ob die Person ansässig oder nicht ansässig ist. Die Steuersätze, die Höhe des Abzugs, die Steuerpflicht und die Höhe der Befreiungen sind sowohl für Gebietsansässige als auch für Gebietsfremde unterschiedlich.

- Auch die Bewertungsverfahren unterscheiden sich sowohl für Anwohner als auch für NIR. Doppelbesteuerungsabkommen zwischen verschiedenen Ländern werden unterzeichnet, die besondere Bestimmungen für Gebietsfremde enthalten.

Einige Vorsichtsmaßnahmen für NRI

Folgende Dinge sind zu beachten, wenn eine Person den Status eines nicht ansässigen Inders erlangt:

- Erstens muss der gebietsfremde Inder seine regulären Sparkonten in ein NRO-Konto umwandeln, das dieser Person verschiedene Steuerbefreiungen und Privilegien gewährt. Ein solcher gebietsfremder Inder darf auch kein reguläres Sparkonto eröffnen. Dieses Konto muss sowohl von der gebietsfremden als auch von der gebietsansässigen Person gemeinsam geführt werden und wird über die in dem Land, in dem diese Person NRI ist, ansässige Vollmacht geführt.

- Weisen Sie dem Land, in dem Sie nicht ansässig sind, eine Vollmacht zu, um Ihre Konten und andere Verwaltungsprojekte zu betreiben.

- Aktualisieren Sie die KYC-Details mit Finanzanweisungen: Finanzinstitute wie Banken, Broker, NBFC, Investmentfonds und Versicherungsunternehmen sind verpflichtet, KYC von jedem einzelnen Kunden zu erhalten. Nachdem Sie den Status von NRI erhalten haben, sollten Sie daher einen aktualisierten KYC bereitstellen.

- Festgeld in NRO-Einlagen umwandeln: Wenn die Bank, bei der FD eröffnet wird, dieses Konto nicht automatisch in ein NRO-Konto umwandelt, müssen von der Seite des NRI verschiedene Formalitäten durchgeführt werden, um das Festgeld in NRO-Einlagen umzuwandeln.

- Konvertieren Sie Debit- oder Kreditkarten in internationale Karten, um internationale Zahlungen und Überweisungen von einem Land in ein anderes Land vorzunehmen.

Daher sind die oben genannten Vorsichtsmaßnahmen zu berücksichtigen, während der Status eines gebietsfremden Inders erlangt wird.

NRI-Status

Der Wohnstatus eines nicht ansässigen Inders ist im Land Indien immer nicht ansässig. Um zu entscheiden, ob eine Person ansässig oder NRI ist, werden die Bestimmungen des Income Tax Act von 1961 zur Bestimmung des Wohnstatus verwendet, der berücksichtigt werden sollte. Wenn keine der Bedingungen von gewöhnlichen Bewohnern oder Bewohnern erfüllt ist, wird die Person als nicht ansässig bezeichnet.

Verschiedene Arten von NRI-Konten

Im Folgenden sind die verschiedenen Arten von nicht in Indien ansässigen Konten aufgeführt.

- NRO-Sparkonto (Non-Resident Ordinary)

- NRE-Sparkonto (Non-Resident External)

- NRO-Festgeldkonten (Non-Resident Ordinary)

- Nicht ansässige externe Festgeldkonten (NRI).

- Devisen Nichtansässiges Festgeldkonto.

Fazit

Auf diese Weise erörtert, wird der Status eines Nichtansässigen durch die Bestimmungen des Gesetzes erlangt, das in der indischen Wirtschaft erlassen wurde, nachdem diese Bestimmungen berücksichtigt wurden, dass eine Person als NRI oder ein in Indien ansässiger Inder bezeichnet wird. Darüber hinaus zieht eine solche Person aus Indien aus Gründen eines anderen Landes wie Beschäftigung es Bildungsgeschäft extra. Nach Erlangung des Status eines gebietsfremden Inders sollten die oben genannten Vorsichtsmaßnahmen in der Atmosphäre berücksichtigt werden, damit finanzielle und andere Transaktionen reibungslos ablaufen und direkte Steuervorteile erzielt werden können und die unter DTAA genannte Erleichterung auch von Nicht-Indern erhalten werden kann wohnhafter Inder.