Was ist Macaulay Dauer?

Die Macaulay-Duration ist die Zeit, die der Anleger benötigt, um sein in die Anleihe investiertes Geld durch Coupons und Kapitalrückzahlung zurückzugewinnen. Diese Zeitspanne ist der gewichtete Durchschnitt des Zeitraums, in dem der Anleger in das Wertpapier investiert bleiben sollte, damit der Barwert der Cashflows aus der Anlage mit dem für die Anleihe gezahlten Betrag übereinstimmt.

Die Macaulay-Duration ist ein sehr wichtiger Faktor, der vor dem Kauf eines Schuldtitels berücksichtigt werden muss. Dies kann Anlegern bei der Auswahl aus verschiedenen am Markt verfügbaren festverzinslichen Wertpapieren erheblich helfen. Da wir alle wissen, dass die Anleihepreise in einem umgekehrten Verhältnis zu den Zinssätzen stehen, haben Anleger eine gute Vorstellung davon, welche Anleihe längerfristig oder kurzfristig zu kaufen ist, wenn sie die Laufzeit kennen, die die verschiedenen Kuponanleihen zusammen mit der Prognose anbieten Zinsstruktur.

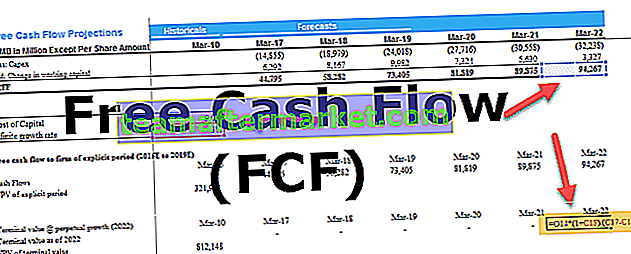

Macaulay Duration Formula

Sie kann mit der folgenden Formel berechnet werden:

Wo,

- t = Zeitraum

- C = Couponzahlung

- y = Ausbeute

- n = Anzahl der Perioden

- M = Reife

- Aktueller Anleihepreis = Barwert der Zahlungsströme

Berechnung der Macaulay-Dauer anhand eines Beispiels

Sehen wir uns ein Beispiel für Macaulays Dauer an, um es besser zu verstehen.

Sie können diese Macaulay Duration Excel-Vorlage hier herunterladen - Macaulay Duration Excel-VorlageEine Anleihe mit einem Wert von 1.000 USD zahlt einen Kupon von 8% und hat eine Laufzeit von vier Jahren. Der Coupon beträgt 8% pa bei halbjährlicher Zahlung. Wir können mit folgenden Cashflows rechnen.

- 6 Monate: 40 US-Dollar

- 1 Jahr: 40 USD

- 1,5 Jahre: 40 US-Dollar

- 2 Jahre: 40 USD

- Jahre: 40 $

- 3 Jahre: 40 US-Dollar

- 3,5 Jahre: 40 US-Dollar

- 4 Jahre: 1.040 USD

Berechnen Sie die Macaulay-Dauer

Lösung:

Mit den obigen Informationen können wir den Abzinsungsfaktor berechnen. Wir können die folgende halbjährliche Zinsformel verwenden, um den Abzinsungsfaktor abzuleiten. 1 / (1 + r) n, wobei r die Kuponrate und n die Anzahl der zusammengesetzten Perioden ist.

Rabattfaktor

Die Berechnung der Abzinsungsfaktoren für 6 Monate erfolgt -

Abzinsungsfaktoren für 6 Monate = 1 / (1 + 8% / 2)

Abzinsungsfaktoren = 0,9615

Ebenso können wir den Abzinsungsfaktor für die Jahre 1 bis 4 berechnen.

Barwert des Cashflows

Der Barwert des Cashflows für 6 Monate beträgt -

Um nun den Barwert der Cashflows zu erhalten, müssen wir jeden Perioden-Cashflow mit seinem jeweiligen Abzinsungsfaktor multiplizieren.

Barwert des Cashflows für 6 Monate: 1 x 40 USD x 0,9615

Barwert des Cashflows = 38,46 USD

Ebenso können wir den Barwert des Cashflows für die Jahre 1 bis 4 berechnen.

Macaulay Dauer

Die Berechnung der Macaulay-Dauer erfolgt -

- Aktueller Anleihepreis = PV aller Zahlungsströme 6.079,34

- Macaulay-Dauer = 6.079,34 USD / 1.000 USD = 6.07934 USD

Die detaillierte Berechnung der Macaulay-Dauer finden Sie oben in der angegebenen Excel-Vorlage.

Vorteile der Verwendung der Dauer

Die Duration spielt eine wichtige Rolle, um den Anlegern das Verständnis des Risikofaktors für die verfügbaren festverzinslichen Wertpapiere zu erleichtern. Ebenso wie das Risiko bei Aktien durch Abweichung vom Mittelwert oder einfach durch Ableitung des Beta des Wertpapiers gemessen wird, wird das Risiko bei festverzinslichen Instrumenten streng nach der Macaulay-Duration des Instruments geschätzt.

Das Verständnis und der Vergleich der Macaulay-Duration der Instrumente kann einen großen Beitrag zur Auswahl der richtigen Passform für Ihr Rentenportfolio leisten.

Rückschläge bei der Nutzung der Dauer

Die Duration ist eine gute Annäherung an Preisänderungen für eine optionsfreie Anleihe, aber nur für kleine Änderungen der Zinssätze. Wenn die Zinsänderungen größer werden, wird die Krümmung des Kurs-Rendite-Verhältnisses der Anleihe wichtiger, dh eine lineare Schätzung der Preisänderungen, wie z. B. die Duration, enthält Fehler.

Tatsächlich ist das Verhältnis zwischen Anleihepreis und Rendite nicht linear, sondern konvex. Diese Konvexität zeigt, dass sich die Differenz zwischen tatsächlichen und geschätzten Preisen mit steigenden Renditen vergrößert. Das heißt, ein sich erweiternder Fehler im geschätzten Preis ist auf die Krümmung des tatsächlichen Preispfads zurückzuführen. Dies ist als Konvexitätsgrad bekannt.

Endeffekt

Das Wissen über die Duration von Macaulay ist für die Ermittlung der zukünftigen Renditen von festverzinslichen Instrumenten von größter Bedeutung. Daher ist es für Anleger, insbesondere risikoaverse Anleger, sehr ratsam, die von den verschiedenen Anleihen angebotene Duration zu bewerten und zu vergleichen, um einen minimalen Varianzmix zu erreichen und ein Maximum zu ziehen Rendite mit möglichst geringem Risiko. Außerdem sollte der Zinsfaktor berücksichtigt werden, bevor eine Kaufentscheidung getroffen wird.