Was ist Verhältnisanalyse?

Die Verhältnisanalyse ist eine mathematische Methode, bei der verschiedene Finanzkennzahlen eines Unternehmens aus den Finanzblättern und anderen öffentlich verfügbaren Informationen analysiert werden, um Einblicke in die finanziellen und operativen Details des Unternehmens zu erhalten.

Dies ist der umfassendste Leitfaden zur Verhältnisanalyse / Bilanzanalyse.

Dieser von Experten verfasste Leitfaden geht über den üblichen Kauderwelsch hinaus und befasst sich mit der praktischen Bilanzanalyse, wie sie von Investmentbankern und Aktienanalysten verwendet wird.

Hier habe ich die Colgate-Fallstudie genommen und die Verhältnisse in Excel von Grund auf neu berechnet.

Bitte beachten Sie, dass dieser Leitfaden zur Verhältnisanalyse des Jahresabschlusses mehr als 9000 Wörter umfasst und 4 Wochen gedauert hat. Um diese Seite zum späteren Nachschlagen zu speichern und nicht zu vergessen, sie zu teilen :-)

WICHTIGSTES - Laden Sie die Excel-Vorlage Colgate Ratio herunter, um den Anweisungen zu folgen

Laden Sie die Excel-Vorlage für die Colgate-Verhältnisanalyse herunter

Laden Sie diese gelösten und ungelösten Colgate Excel-Vorlagen herunter

Mithilfe der folgenden Navigation können Sie die Verhältnisanalyse des Abschlussthemas, auf das Sie sich konzentrieren möchten, in die engere Wahl ziehen und lernen. Darüber hinaus können Sie die Kernkonzepte oder die Anwendung von Analysetypen in Colgate-Fallstudien direkt filtern oder beide gleichzeitig aus den folgenden Informationen lernen.

Ich möchte lernen

Vertikale AnalyseHorizontale AnalyseTrendanalyse

Ich möchte Verhältnisanalysetypen lernen.

SolvabilitätsverhältnisBetriebsleistungRisikomanalyseWachstumsanalyse

Ich möchte folgendes lernen

ConceptColgate-Fallstudien

| Verhältnisanalyse im Finanzwesen (Read me First) |

Schritt 1 - Laden Sie die Vorlage für die Colgate Excel-Modellverhältnisanalyse herunter. Sie verwenden diese Vorlage für die Analyse

Laden Sie die Colgate Ratio Analysis-Vorlage herunter

Schritt 2 - Bitte beachten Sie, dass Sie zwei Vorlagen erhalten - 1) Ungelöstes Colgate-Modell 2) Gelöstes Colgate-Modell

Schritt 3- Sie sollten mit der ungelösten Colgate-Modellvorlage beginnen. Befolgen Sie die schrittweisen Anweisungen zur Berechnung der Verhältnisanalyse zur Analyse.

Schritt 4 - Viel Spaß beim Lernen!

Inhaltsverzeichnis

Ich habe Ihnen die Navigation zum Erlernen von Verhältnisanalysetypen erleichtert.

- Liquiditätskennzahl

- Solvabilitätsquote

- Umsatzquoten

- Betriebsleistung

- Betriebseffizienz

- Betriebsrentabilität

- Risikoanalyse

- Geschäftsrisiko

- Finanzielles Risiko

- Externes Liquiditätsrisiko

- Wachstumsanalyse

Zweck der Verhältnisanalyse im Finanzwesen

Der Zweck der Verhältnisanalyse besteht darin, die Managementleistung in Bezug auf Rentabilität, Effizienz und Risiko zu bewerten

Obwohl die Informationen zum Jahresabschluss historisch sind, werden sie zur Prognose der zukünftigen Leistung verwendet

Die Verhältnisanalyse kann mit drei Methoden durchgeführt werden:

- Vertikale Analyse (auch als Analyse allgemeiner Größenangaben bezeichnet) - Sie vergleicht jeden Posten mit dem Basisfall des Abschlusses. Alle Posten der Gewinn- und Verlustrechnung werden als Prozentsatz des Umsatzes ausgedrückt. Bilanzposten werden als Prozentsatz des Gesamtvermögens oder der Gesamtverbindlichkeiten ausgedrückt (bitte beachten Sie das Gesamtvermögen = Gesamtverbindlichkeiten).

- Horizontale Analyse - Vergleicht die beiden Abschlüsse (Gewinn- und Verlustrechnung, Bilanz), um die absolute Veränderung sowie die prozentualen Veränderungen zu ermitteln.

- Verhältnisanalyse - Bringt wichtige Geschäftsvariablen in die richtige Perspektive, indem sie mit anderen Zahlen verglichen werden. Es bietet eine sinnvolle Beziehung zwischen einzelnen Werten im Jahresabschluss.

Welches ist das beste, wenn es um die Verhältnisanalyse geht ?

Natürlich können Sie nicht eine einzige Methode als beste und EINZIGE Methode für die Verhältnisanalyse auswählen.

Sie müssen alle DREI Analysen durchführen, um ein vollständiges Bild des Unternehmens zu erhalten.

Schauen wir uns jeden einzeln an.

Vertikale Analyse

Die vertikale Analyse ist eine Technik, mit der ermittelt wird, wo ein Unternehmen seine Ressourcen eingesetzt hat und in welchen Anteilen diese Ressourcen auf die verschiedenen Bilanz- und Gewinn- und Verlustrechnungskonten verteilt sind. Die Analyse ermittelt das relative Gewicht jedes Kontos und seinen Anteil an den Ressourcen oder der Umsatzgenerierung

Vertikale Analyse - Gewinn- und Verlustrechnung

- In der Gewinn- und Verlustrechnung ist die vertikale Analyse ein universelles Instrument zur Messung der relativen Leistung des Unternehmens von Jahr zu Jahr in Bezug auf Kosten und Rentabilität.

- Es sollte immer in jede Finanzanalyse einbezogen werden. Hier werden Prozentsätze in Bezug auf den Umsatz berechnet, die als 100% angesehen werden.

- Dieser vertikale Analyseaufwand in der Gewinn- und Verlustrechnung wird häufig als Margenanalyse bezeichnet, da er die unterschiedlichen Margen im Verhältnis zum Umsatz ergibt.

- Es hilft uns auch bei der Zeitreihenanalyse (wie sich die Margen im Laufe der Jahre erhöht / verringert haben) und bei der Querschnittsanalyse mit anderen vergleichbaren Unternehmen der Branche.

Vertikale Analyse der Gewinn- und Verlustrechnung: Colgate-Fallstudie

- Für jedes Jahr werden die Positionen der Gewinn- und Verlustrechnung durch die Top-Line-Nummer (Nettoumsatz) des jeweiligen Jahres geteilt.

- Für den Bruttogewinn ist dies beispielsweise der Bruttogewinn / Nettoumsatz. Ebenso für andere Nummern

Was können wir mit der vertikalen Analyse von Colgate Palmolive interpretieren?

- Die vertikale Verhältnisanalyse hilft uns bei der Analyse historischer Trends.

- Bitte beachten Sie, dass wir bei der vertikalen Analyse nur die richtigen Fragen stellen (Identifizierung von Problemen). Hier erhalten wir jedoch keine Antworten auf unsere Fragen.

- In Colgate stellen wir fest, dass die Bruttogewinnmarge (Bruttogewinn / Nettoumsatz) im Bereich von 56% bis 59% lag. Warum schwanken?

- Wir stellen außerdem fest, dass die allgemeinen Vertriebs- und Verwaltungskosten (VVG-Kosten) von 36,1% im Jahr 2007 auf 34,1% im Geschäftsjahr 2015 gesunken sind. Warum?

- Beachten Sie auch, dass das Betriebsergebnis 2015 deutlich gesunken ist. Warum?

- Das Nettoergebnis ging deutlich auf weniger als 10% zurück. Warum?

- Auch die effektiven Steuersätze stiegen 2015 auf 44% (von 2008 bis 2014 lagen sie zwischen 32 und 33%). Warum?

Vertikale Analyse - Bilanz (Common Size Ratio?)

- Die vertikale Analyse der Bilanz normalisiert die Bilanz und drückt jeden Posten in Prozent der gesamten Aktiva / Passiva aus.

- Es hilft uns zu verstehen, wie sich jeder Posten der Bilanz im Laufe der Jahre bewegt hat. Zum Beispiel. Hat die Verschuldung zugenommen oder abgenommen?

- Es hilft auch bei der Querschnittsanalyse (Vergleich der Bilanzstärke mit anderen vergleichbaren Unternehmen)

Vertikale Bilanzanalyse: Colgate-Fallstudie

- Für jedes Jahr werden die Bilanzposten durch die Anzahl der Top Assets (oder Total Liabilities) des jeweiligen Jahres geteilt.

- Beispielsweise berechnen wir für Forderungen aus Lieferungen und Leistungen als Forderungen / Gesamtvermögen. Ebenso für andere Bilanzpositionen

Interpretation der vertikalen Analyse von Colgate

- Die Zahlungsmittel und Zahlungsmitteläquivalente haben sich von 4,2% im Jahr 2007 erhöht und machen derzeit 8,1% der Bilanzsumme aus. Warum eine Ansammlung von Bargeld?

- Die Forderungen gingen von 16,6% im Jahr 2007 auf 11,9% im Jahr 2015 zurück. Bedeutet dies strengere kreditpolitische Bedingungen?

- Auch die Lagerbestände sind von 11,6% auf 9,9% insgesamt gesunken. Warum?

- Was ist im „sonstigen Umlaufvermögen“ enthalten? Es zeigt einen stetigen Anstieg von 3,3% auf 6,7% der Bilanzsumme in den letzten 9 Jahren.

- Was ist in anderen Vermögenswerten enthalten? Warum zeigt sich ein schwankender Trend?

- Auf der Passivseite kann es viele Beobachtungen geben, die wir hervorheben können. Die Verbindlichkeiten aus Lieferungen und Leistungen sind in den letzten 9 Jahren kontinuierlich zurückgegangen und machen derzeit 9,3% der Bilanzsumme aus.

- Warum ist die langfristige Verschuldung 2015 deutlich auf 52,4% gestiegen? Dazu müssen wir dies im 10K untersuchen?

- Die nicht beherrschenden Anteile haben im Zeitraum von 9 Jahren ebenfalls zugenommen und liegen nun bei 2,1%.

Horizontale Analyse

Die horizontale Analyse ist eine Technik, mit der Trends über die Zeit bewertet werden, indem prozentuale Zu- oder Abnahmen im Vergleich zu einem Basisjahr berechnet werden. Es bietet eine analytische Verknüpfung zwischen Konten, die zu unterschiedlichen Zeitpunkten unter Verwendung der Währung mit unterschiedlichen Kaufkräften berechnet wurden. Tatsächlich indiziert diese Analyse die Konten und vergleicht deren zeitliche Entwicklung.Wie bei der vertikalen Analysemethode werden Probleme auftauchen, die untersucht und durch andere Finanzanalysetechniken ergänzt werden müssen. Der Schwerpunkt liegt auf der Suche nach Symptomen von Problemen, die mithilfe zusätzlicher Techniken diagnostiziert werden können. Schauen wir uns ein Beispiel an.

Horizontale Analyse der Gewinn- und Verlustrechnung von Colgate

Wir berechnen die Wachstumsrate jeder Position im Vergleich zum Vorjahr.Um beispielsweise die Wachstumsrate des Nettoumsatzes von 2015 zu ermitteln, lautet die Formel (Nettoumsatz 2015 - Nettoumsatz 2014) / Nettoumsatz 2014

Was können wir mit der horizontalen Analyse von Colgate Palmolive interpretieren?

- In den letzten zwei Jahren hat Colgate einen Rückgang der Nettoumsatzzahlen verzeichnet. Im Jahr 2015 verzeichnete Colgate ein Wachstum von -7,2% im Jahr 2015. Warum?

- Die Umsatzkosten sind jedoch gesunken (aus Sicht des Unternehmens positiv). Warum ist das so?

- Das Nettoeinkommen ging in den letzten drei Jahren zurück und ging 2015 sogar um 36,5% zurück.

Trend analysen

Die Trendanalyse vergleicht das Gesamtwachstum der wichtigsten Bilanzposten im Laufe der Jahre anhand des Basisfalls.

Im Fall von Colgate gehen wir beispielsweise davon aus, dass 2007 der Basisfall ist, und analysieren die Leistung in Bezug auf Umsatz und Nettogewinn über die Jahre.

- Wir stellen fest, dass der Umsatz über einen Zeitraum von 8 Jahren (2008-2015) nur um 16,3% gestiegen ist.

- Wir stellen außerdem fest, dass der Gesamtnettogewinn im Zeitraum von 8 Jahren um 20,3% gesunken ist.

Rahmen für die Verhältnisanalyse

Die Verhältnisanalyse von Abschlüssen ist ein weiteres Instrument, mit dem sich Änderungen in der finanziellen Situation eines Unternehmens erkennen lassen. Eine einzige Kennzahl reicht nicht aus, um die finanzielle Situation des Unternehmens angemessen zu beurteilen. Mehrere Kennzahlen müssen zusammen analysiert und mit Kennzahlen des Vorjahres oder sogar mit anderen Unternehmen derselben Branche verglichen werden. Dieser vergleichende Aspekt der Analyse ist in der Finanzanalyse äußerst wichtig. Es ist wichtig zu beachten, dass Verhältnisse Parameter und keine präzisen oder absoluten Messungen sind. Verhältnisse müssen daher vorsichtig interpretiert werden, um falsche Schlussfolgerungen zu vermeiden. Ein Analyst sollte versuchen, hinter die Zahlen zu kommen, sie in die richtige Perspektive zu bringen und gegebenenfalls die richtigen Fragen für weitere Arten der Verhältnisanalyse zu stellen.

Analyse des Solvabilitätsverhältnisses

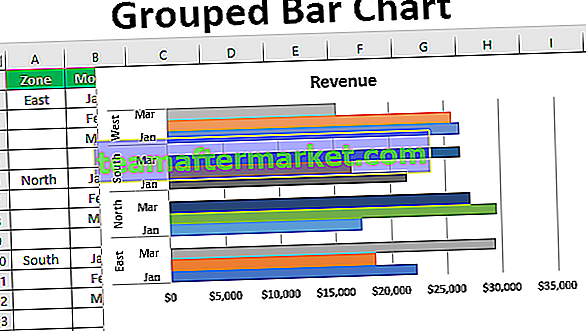

Der Solvency Ratio Analysis-Typ ist in erster Linie in zwei Teile unterteilt: Liquiditätsanalyse und Umsatzanalyse des Abschlusses. Sie sind weiter in 10 Verhältnisse unterteilt, wie in der folgenden Abbildung dargestellt.

Wir werden jede Unterkategorie einzeln diskutieren.

Analyse der Liquiditätskennzahl

Die Analyse der Liquiditätsquote misst, wie liquide die Vermögenswerte des Unternehmens sind (wie leicht können die Vermögenswerte in Bargeld umgewandelt werden), verglichen mit den kurzfristigen Verbindlichkeiten. Es gibt drei gemeinsame Liquiditätskennzahlen

- Aktuelle Analyse

- Acid Test (oder Quick Asset) Ratio

- Cash Ratio

# 1 - Aktuelles Verhältnis

Was ist das aktuelle Verhältnis?

Die aktuelle Kennzahl ist die am häufigsten verwendete Kennzahl zur Messung der Liquidität des Unternehmens, da sie schnell, intuitiv und einfach ist, um die Beziehung zwischen dem Umlaufvermögen und den kurzfristigen Verbindlichkeiten zu verstehen. Grundsätzlich wird die Frage beantwortet: „Wie viele US-Dollar an kurzfristigen Vermögenswerten muss das Unternehmen für jeden US-Dollar an kurzfristigen Verbindlichkeiten abdecken?“

Current Ratio Formula = Umlaufvermögen / UmlaufverbindlichkeitenNehmen wir ein einfaches Beispiel für die Berechnung des Stromverhältnisses.

Umlaufvermögen = 200 USD Umlaufvermögen = 100 USDAktuelles Verhältnis = $ 200 / $ 100 = 2,0x

Dies bedeutet, dass das Unternehmen zwei Dollar kurzfristiges Vermögen für jeden Dollar kurzfristiger Verbindlichkeiten hat.

Analysteninterpretation des aktuellen Verhältnisses

- Die aktuelle Quote liefert uns eine grobe Schätzung, ob das Unternehmen ein Jahr „überleben“ kann oder nicht. Wenn das kurzfristige Vermögen größer ist als die kurzfristigen Verbindlichkeiten, interpretieren wir, dass das Unternehmen sein kurzfristiges Vermögen liquidieren und seine kurzfristigen Verbindlichkeiten zurückzahlen kann und mindestens einen Betriebszyklus überlebt.

- Das aktuelle Verhältnis an sich liefert uns keine vollständigen Details über die Qualität des Umlaufvermögens und darüber, ob es vollständig realisierbar ist.

- Wenn das Umlaufvermögen hauptsächlich aus Forderungen besteht, sollten wir die Einbringlichkeit dieser Forderungen untersuchen.

- Wenn das Umlaufvermögen aus großen Vorräten besteht, sollten wir uns der Tatsache bewusst sein, dass die Umwandlung von Vorräten in Bargeld länger dauert, da sie nicht ohne weiteres verkauft werden können. Vorräte sind viel weniger liquide Mittel als Forderungen.

- Die durchschnittlichen Laufzeiten des Umlaufvermögens und der kurzfristigen Verbindlichkeiten sollten ebenfalls berücksichtigt werden. Wenn die kurzfristigen Verbindlichkeiten innerhalb des nächsten Monats fällig werden, sind kurzfristige Vermögenswerte, die innerhalb von 180 Tagen Liquidität bereitstellen, möglicherweise nicht von großem Nutzen.

Aktuelle Verhältnisanalyse - Colgate-Fallstudienbeispiel

Berechnen wir nun die aktuellen Verhältnisse für Colgate.

- Colgate hat in den letzten 10 Jahren ein gesundes Stromverhältnis von mehr als 1 beibehalten.

- Das aktuelle Verhältnis von Colgate für 2015 lag bei 1,24x. Dies bedeutet, dass das Umlaufvermögen von Colgate höher ist als die kurzfristigen Verbindlichkeiten von Colgate.

- Wir müssen jedoch noch die Qualität und Liquidität des Umlaufvermögens untersuchen. Wir stellen fest, dass rund 45% des Umlaufvermögens im Jahr 2015 aus Vorräten und anderen kurzfristigen Vermögenswerten bestehen. Dies kann sich auf die Liquiditätsposition von Colgate auswirken.

- Bei der Untersuchung des Lagerbestands von Colgate stellen wir fest, dass der Großteil des Lagerbestands aus Fertigerzeugnissen besteht (die eine bessere Liquidität aufweisen als Rohstofflieferungen und unfertige Erzeugnisse).

Quelle: Colgate 2015 10K Report, S. 100

Nachfolgend finden Sie einen schnellen Vergleich des aktuellen Verhältnisses von Colgate zu P & G zu Unilever

Quelle: ycharts

- Das aktuelle Verhältnis von Colgate scheint im Vergleich zu seiner Vergleichsgruppe (P & G und Unilever) viel besser zu sein.

- Die aktuelle Quote von Unilever scheint in den letzten 5 Jahren zurückgegangen zu sein. Das P & G Current Ratio ist in den letzten 10 Jahren jedoch unter 1 geblieben.

# 2 - Schnelle Verhältnisanalyse

Was ist ein schnelles Verhältnis?

- Manchmal können kurzfristige Vermögenswerte große Mengen an Lagerbeständen, vorausbezahlten Ausgaben usw. enthalten. Dies kann die aktuellen Verhältnisinterpretationen verzerren, da diese nicht sehr liquide sind.

- Um dieses Problem anzugehen, sollten wir, wenn wir die einzigen liquiden Mittel wie Zahlungsmittel und Zahlungsmitteläquivalente sowie Forderungen berücksichtigen, ein besseres Bild der Deckung kurzfristiger Verpflichtungen erhalten.

- Dieses Verhältnis wird als Schnellverhältnis oder Säuretest bezeichnet.

- Die Faustregel für einen gesunden Säuretestindex lautet 1,0.

Nehmen wir ein einfaches Beispiel für die schnelle Verhältnisberechnung:

Zahlungsmittel und Zahlungsmitteläquivalente = 100 USDDebitorenbuchhaltung = 500 USD

Kurzfristige Verbindlichkeiten = 1000 USD

Dann ist Quick Ratio = ($ 100 + $ 500) / $ 1000 = 0,6x

Analysteninterpretation

- Forderungen sind liquider als Vorräte.

- Dies liegt daran, dass Forderungen nach der Kreditlaufzeit direkt in Bargeld umgewandelt werden. Vorräte werden jedoch zunächst in Forderungen umgewandelt, deren Umwandlung in Bargeld weitere Zeit in Anspruch nimmt.

- Darüber hinaus kann es zu Unsicherheiten hinsichtlich des tatsächlichen Werts des realisierten Inventars kommen, da ein Teil davon veraltet sein kann, sich die Preise ändern oder beschädigt werden können.

- Es ist zu beachten, dass eine niedrige Quick Ratio nicht immer Liquiditätsprobleme für das Unternehmen bedeutet. In Unternehmen, die bar verkaufen (z. B. Restaurants, Supermärkte usw.), finden Sie möglicherweise niedrige Quoten. In diesen Geschäftsbereichen bestehen keine Forderungen; Es kann jedoch einen riesigen Haufen Inventar geben.

Schnelle Verhältnisanalyse - Beispiel einer Colgate-Fallstudie

Schauen wir uns nun die Quick Ratio Interpretation in Colgate an.

Das schnelle Verhältnis von Colgate ist relativ gesund (zwischen 0,56x - 0,73x). Dieser Härtetest zeigt uns die Fähigkeit des Unternehmens, kurzfristige Verbindlichkeiten mit Forderungen und Zahlungsmittel und Zahlungsmitteläquivalenten abzuzahlen.

Nachfolgend finden Sie einen schnellen Vergleich der Quick Ratio-Analyse von Colgate's vs. P & G vs. Unilever

Quelle: ycharts

Quelle: ycharts

Im Vergleich zu seinen Peers hat Colgate ein sehr gesundes schnelles Verhältnis.

Während das Quick Ratio von Unilever in den letzten 5 bis 6 Jahren zurückgegangen ist, stellen wir auch fest, dass das P & G Quick Ratio viel niedriger ist als das von Colgate.

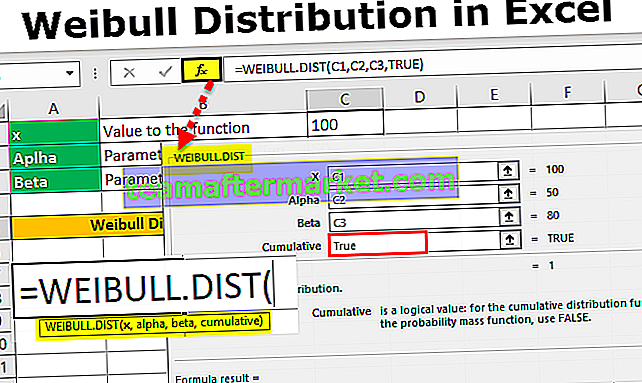

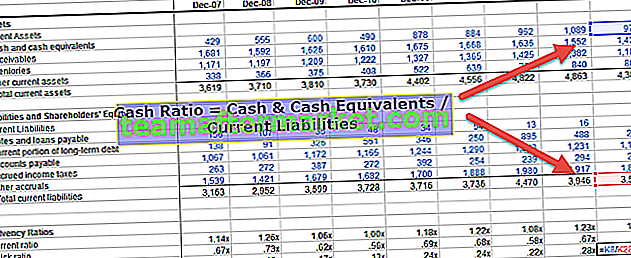

# 3 - Cash Ratio Analyse

Wie hoch ist die Cash Ratio?

Die Cash Coverage Ratio berücksichtigt nur die Zahlungsmittel und Zahlungsmitteläquivalente (es gibt die liquidesten Vermögenswerte im Umlaufvermögen). Wenn das Unternehmen eine höhere Cash-Ratio hat, ist es wahrscheinlicher, dass es seine kurzfristigen Verbindlichkeiten bezahlen kann.

Cash Ratio Formula = Zahlungsmittel und Zahlungsmitteläquivalente / kurzfristige VerbindlichkeitenNehmen wir ein einfaches Beispiel für die Berechnung der Cash Ratio:

Zahlungsmittel und Zahlungsmitteläquivalente = 500 USDKurzfristige Verbindlichkeiten = 1000 USD

Dann ist Quick Ratio = $ 500 / $ 1000 = 0,5x

Analysteninterpretation

- Alle drei Kennzahlen - Aktuelle Kennzahlen, Schnellkennzahlen und Cash-Kennzahlen - sollten betrachtet werden, um das vollständige Bild der Liquiditätsposition des Unternehmens zu verstehen.

- Die Cash Ratio ist der ultimative Liquiditätstest. Wenn diese Zahl groß ist, können wir natürlich davon ausgehen, dass das Unternehmen über genügend Bargeld auf seiner Bank verfügt, um seine kurzfristigen Verbindlichkeiten zu begleichen.

Cash Ratio - Beispiel einer Colgate-Fallstudie

Berechnen wir die Cash Ratios in Colgate.

Colgate hat in den letzten 10 Jahren eine gesunde Cash-Ratio von 0,1x bis 0,28x beibehalten. Mit dieser höheren Cash Ratio ist das Unternehmen besser in der Lage, seine kurzfristigen Verbindlichkeiten zu tilgen.

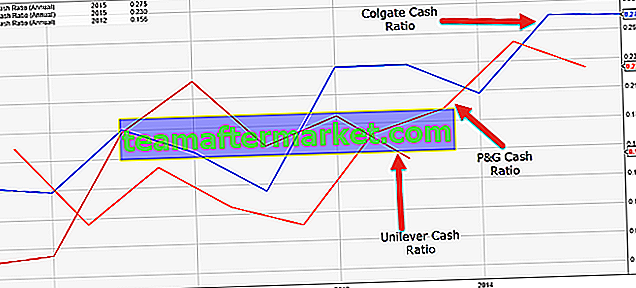

Nachfolgend finden Sie einen schnellen Vergleich der Cash Ratio von Colgate's vs. P & G vs. Unilever

Quelle: ycharts

Quelle: ycharts

Die Cash Ratio von Colgate scheint im Vergleich zu seinen Mitbewerbern viel besser zu sein.

Die Cash Ratio von Unilever ist in den letzten 5 bis 6 Jahren gesunken.

Die P & G-Cash-Ratio hat sich in den letzten drei bis vier Jahren stetig verbessert.

Umsatzquoten

Aus den oben genannten drei Liquiditätskennzahlen (Current, Quick und Cash Ratios) haben wir die Frage beantwortet, ob das Unternehmen über genügend liquide Mittel verfügt, um seine kurzfristigen Verbindlichkeiten auszugleichen. Bei diesem Verhältnis dreht sich also alles um die $ -Beträge.

Wenn wir uns jedoch die Analyse der Umsatzquote ansehen, versuchen wir, die Liquidität dahingehend zu analysieren, „wie lange es dauern wird, bis das Unternehmen Lagerbestände und Forderungen in Bargeld umwandelt, oder wie lange es dauert, bis seine Lieferanten bezahlt sind“.

Die häufig verwendeten Umsatzquoten umfassen:

- 4) Forderungsumsatz

- 5) Debitorentage

- 6) Lagerumschlag

- 7) Inventartage

- 8) Umsatz mit Verbindlichkeiten

- 9) Zahlbare Tage

- 10) Bargeldumrechnungszyklus

# 4 - Analyse des Umsatzverhältnisses von Forderungen

Was ist die Analyse des Forderungsumsatzverhältnisses?

- Die Umsatzquote für Forderungen kann berechnet werden, indem die Kreditverkäufe durch die Forderungen geteilt werden.

- Intuitiv. Es gibt an, wie oft Forderungen (Kreditverkäufe) in Barverkäufe umgewandelt werden

- Forderungen können für das gesamte Jahr oder für ein bestimmtes Quartal berechnet werden.

- Für die Berechnung der Forderungen für ein Quartal sollte der Jahresumsatz im Zähler berücksichtigt werden.

Nehmen wir ein einfaches Beispiel für die Berechnung des Umsatzes von Forderungen:

Umsatz = 1000 US-DollarDie Gutschrift beträgt 80%

Debitorenbuchhaltung = 200 USD

Kreditverkäufe = 80% von 1000 USD = 800 USD

Umsatz mit Forderungen = 800 USD / 200 USD = 4,0x

Analysteninterpretation

- Bitte beachten Sie, dass der Gesamtumsatz Barverkäufe + Kreditverkäufe umfasst. Nur Kreditverkäufe werden in Forderungen umgewandelt. Daher sollten wir nur Kreditverkäufe tätigen.

- Wenn ein Unternehmen die meisten seiner Artikel in bar verkauft, erfolgt kein Kreditverkauf.

- Kreditverkaufszahlen sind möglicherweise nicht direkt im Geschäftsbericht verfügbar. Möglicherweise müssen Sie sich mit der Diskussion und Analyse des Managements befassen, um diese Nummer zu verstehen.

- Wenn es immer noch schwierig ist, den Prozentsatz der Kreditverkäufe zu ermitteln, werfen Sie einen Blick auf Telefonkonferenzen, bei denen Analysten das Management zu relevanten Geschäftsvariablen befragen. Manchmal ist es überhaupt nicht verfügbar.

Debitorenbuchhaltung - Colgate-Beispiel

- Bei der Berechnung des Forderungsumsatzes haben wir die durchschnittlichen Forderungen berücksichtigt. Wir betrachten die „durchschnittlichen“ Zahlen, da es sich um Bilanzpositionen handelt.

- Zum Beispiel haben wir, wie im Bild unten gezeigt, die durchschnittlichen Forderungen von 2014 und 2015 genommen.

- Bitte beachten Sie auch, dass ich davon ausgegangen bin, dass 100% der Verkäufe von Colgate „Kreditverkäufe“ waren.

- Wir stellen fest, dass der Forderungsumsatz 2008-2010 weniger als das 10-fache betrug. In den letzten 8 Jahren hat es sich jedoch deutlich verbessert und lag 2015 näher am 11-fachen.

- Höherer Forderungsumsatz impliziert eine höhere Häufigkeit der Umwandlung von Forderungen in Bargeld (das ist gut!)

Nachfolgend finden Sie einen schnellen Vergleich des Forderungsumsatzes von Colgate vs. P & G vs. Unilever

- Wir stellen fest, dass die Umsatzquote von P & G Receivable etwas höher ist als die von Colgate.

- Der Forderungsumsatz von Unilever liegt näher an dem von Colgate.

Quelle: ycharts

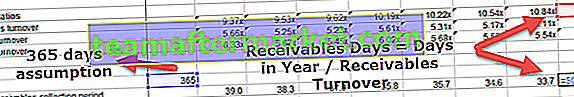

# 5 - Tage Forderungen

Was sind Tagesforderungen?

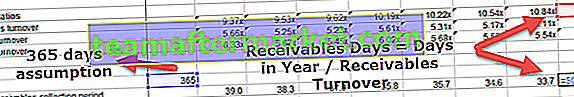

Tagesforderungen sind direkt mit dem Forderungsumsatz verbunden. Tagesforderungen drücken die gleichen Informationen aus, jedoch in Bezug auf eine Anzahl von Tagen pro Jahr. Dies bietet eine intuitive Messung der Tage für den Einzug von Forderungen.Sie können die Debitorentage basierend auf den Bilanzzahlen zum Jahresende berechnen.

Viele Analysten ziehen es jedoch vor, die durchschnittliche Anzahl der Bilanzforderungen zur Berechnung der durchschnittlichen Inkassodauer zu verwenden. (Ein richtiger Weg ist die Verwendung der durchschnittlichen Bilanz)

Formel für Debitorentage = Anzahl der Tage im Jahr / Umsatz mit DebitorenbuchhaltungNehmen wir das vorherige Beispiel und ermitteln Sie die Days Receivables.

Nehmen wir ein einfaches Beispiel für die Berechnung von Tagesforderungen.

Umsatz mit Forderungen = 4.0xAnzahl der Tage in einem Jahr = 365

Tage Forderungen = 365 / 4.0x = 91,25 Tage ~ 91 Tage

Dies bedeutet, dass das Unternehmen 91 Tage benötigt, um Forderungen in Bargeld umzuwandeln.

Analysteninterpretation

- Die meisten Analysten benötigen 365 Tage. Einige Analysten verwenden jedoch auch 360 als Anzahl der Tage im Jahr. Dies geschieht normalerweise, um die Berechnungen zu vereinfachen.

- Die Debitorentage sollten mit der durchschnittlichen Kreditlaufzeit des Unternehmens verglichen werden. Wenn im obigen Fall beispielsweise die vom Unternehmen angebotene Kreditlaufzeit 120 Tage beträgt und das Unternehmen innerhalb von nur 91 Tagen Bargeld erhält, bedeutet dies, dass das Unternehmen seine Forderungen gut einzieht.

- Wenn die angebotene Kreditlaufzeit jedoch 60 Tage beträgt, finden Sie möglicherweise einen erheblichen Betrag früherer Forderungen in der Bilanz, was aus Sicht des Unternehmens offensichtlich nicht gut ist.

Days Receivables - Beispiel einer Colgate-Fallstudie

- Berechnen wir die Days Receivables für Colgate. Für die Berechnung der Tagesforderungen haben wir die Annahme von 365 Tagen angenommen.

- Da wir den oben genannten Forderungsumsatz bereits berechnet hatten, können wir die Forderungen des Tages jetzt problemlos berechnen.

Die Tage für Forderungen oder durchschnittliche Inkassotage sind von rund 40 Tagen im Jahr 2008 auf 34 Tage im Jahr 2015 gesunken.

Die Tage für Forderungen oder durchschnittliche Inkassotage sind von rund 40 Tagen im Jahr 2008 auf 34 Tage im Jahr 2015 gesunken. - Dies bedeutet, dass Colgate seine Forderungen besser einzieht. Möglicherweise haben sie begonnen, eine strengere Kreditpolitik umzusetzen.

# 6 - Analyse des Lagerumschlagsverhältnisses

Was ist eine Analyse der Lagerumschlagsquote?

Die Bestandsquote gibt an, wie oft die Bestände im Laufe des Jahres wiederhergestellt werden. Sie kann berechnet werden, indem die Kosten der verkauften Waren berechnet und durch den Lagerbestand dividiert werden. Inventarumsatzformel = Kosten der verkauften Waren / Inventar.

Nehmen wir ein einfaches Beispiel für die Berechnung der Lagerumschlagsquote.

Kosten der verkauften Waren = 500 USDInventar = 100 US-Dollar

Lagerumschlagsquote = 500 USD / 100 USD = 5,0x

Dies bedeutet, dass das Inventar im Laufe des Jahres fünfmal aufgebraucht und auf den ursprünglichen Stand zurückgesetzt wird.

Analysteninterpretation

Sie können feststellen, dass wir bei der Berechnung des Forderungsumsatzes Verkäufe (Kreditverkäufe) vorgenommen haben; Bei der Lagerumschlagsquote haben wir jedoch die Kosten der verkauften Waren berücksichtigt. Warum?

Der Grund dafür ist, dass wenn wir an Forderungen denken, diese direkt aus Verkäufen auf Kreditbasis stammen. Die Kosten der verkauften Waren stehen jedoch in direktem Zusammenhang mit dem Lagerbestand und werden zu Anschaffungskosten bilanziert.

Um dies intuitiv zu verstehen, sehen Sie möglicherweise die BASE-Gleichung.

B + A = S + E.B = Beginn der Bestandsaufnahme

A = Aufstockung des Lagerbestands (Einkäufe im Laufe des Jahres)

S = Kosten der verkauften Waren

E = Inventar beenden

S = B + A - E.

Wie aus der obigen Gleichung hervorgeht, steht der Lagerbestand in direktem Zusammenhang mit den Kosten der verkauften Waren.

Bestandsumsatzquote - Beispiel einer Colgate-Fallstudie

- Berechnen wir die Lagerumschlagsquote von Colgate. Wie beim Forderungsumsatz nehmen wir den durchschnittlichen Lagerbestand zur Berechnung des Lagerumschlags.

- Das Inventar von Colgate besteht aus Rohstoffen und Vorräten, unfertigen Erzeugnissen und Fertigwaren.

- Der Lagerumschlag von Colgate lag im Bereich von 5x-6x.

- In den letzten 3 Jahren hat Colgate eine niedrigere Lagerumschlagsquote verzeichnet. Dies bedeutet, dass Colgate länger braucht, um sein Inventar zu fertigen Waren zu verarbeiten.

# 7 - Tage Inventar

Was ist das Tagesinventar?

Wir haben die Lagerumschlagsquote früher berechnet. Die meisten Analysten bevorzugen jedoch die Berechnung der Inventartage. Dies sind offensichtlich die gleichen Informationen, aber intuitiver. Stellen Sie sich Inventartage als die ungefähre Anzahl von Tagen vor, die das Inventar benötigt, um in ein fertiges Produkt umgewandelt zu werden.

Inventartage Formel = Anzahl der Tage in einem Jahr / Inventarumsatz.Nehmen wir ein einfaches Beispiel für die Berechnung des Tagesinventars. Wir werden das vorherige Beispiel der Lagerumschlagsquote verwenden und die Lagertage berechnen.

Kosten der verkauften Waren = 500 USDInventar = 100 US-Dollar

Lagerumschlagsquote = 500 USD / 100 USD = 5,0x

Inventartage = 365/5 = 73 Tage.

Dies bedeutet, dass das Inventar durchschnittlich alle 73 Tage aufgebraucht und auf den ursprünglichen Stand zurückgesetzt wird.

Analysteninterpretation

- Sie können sich Lagertage auch als die Anzahl der Tage vorstellen, an denen ein Unternehmen die Produktion fortsetzen kann, ohne seinen Lagerbestand aufzufüllen.

- Man sollte sich auch das Saisonalitätsmuster ansehen, wie Inventar je nach Nachfrage verbraucht wird. Es ist selten, dass das Inventar das ganze Jahr über ständig verbraucht wird.

Inventartage - Beispiel einer Colgate-Fallstudie

Berechnen wir die Lagerumschlagstage für Colgate. Inventartage für Colgate = 365 / Inventarumsatz.

- Wir sehen, dass sich die Bearbeitungszeit für Lagerbestände von 64,5 Tagen im Jahr 2008 auf rund 70,5 Tage im Jahr 2015 erhöht hat.

- Dies bedeutet, dass Colgate sein Inventar im Vergleich zu 2008 etwas langsam verarbeitet.

# 8 - Umsatz mit Kreditorenbuchhaltung

Was ist der Umsatz mit Kreditorenbuchhaltung?

Der Umsatz mit Verbindlichkeiten gibt an, wie oft die Verbindlichkeiten während des Zeitraums gedreht wurden. Es wird am besten an Einkäufen gemessen, da durch Einkäufe Verbindlichkeiten generiert werden.

Umsatzformel für Verbindlichkeiten = Einkäufe / VerbindlichkeitenNehmen wir ein einfaches Beispiel für die Berechnung des Umsatzes mit Kreditorenbuchhaltung. Aus der Bilanz erhalten Sie Folgendes:

Endinventar = 500 US-DollarAnfangsinventar = 200 USD

Kosten der verkauften Waren = 500 USD

Kreditorenbuchhaltung = 200 USD

In diesem Beispiel müssen wir zuerst die Einkäufe im Laufe des Jahres herausfinden. Wenn Sie sich an die zuvor verwendete BASE-Gleichung erinnern, können wir leicht Einkäufe finden.

B + A = S + E.

B = Beginn der Bestandsaufnahme

A = Ergänzungen oder Käufe während des Jahres

S = COGS

E = Inventar beenden

wir erhalten A = S + E - B.

Einkäufe oder A = 500 USD + 500 USD - 200 USD = 800 USD

Umsatz der Verbindlichkeiten = 800 USD / 200 USD = 4,0x

Analysteninterpretation

- Einige Analysten machen den Fehler, die Kosten der verkauften Waren im Zähler dieser Umsatzformel für Verbindlichkeiten zu erfassen.

- Hierbei ist zu beachten, dass der Kauf zu den Verbindlichkeiten führt.

- Wir haben früher gesehen, dass Verkäufe Barverkäufe und Kreditverkäufe sein können. Ebenso können Einkäufe sowohl Bareinkäufe als auch Kreditkäufe sein. Bareinkäufe führen nicht zu Verbindlichkeiten; Nur die Guthabenkäufe führen zu den Verbindlichkeiten aus Lieferungen und Leistungen.

- Im Idealfall sollten wir Informationen zum Kreditkauf aus dem Jahresbericht einholen.

Umsatz mit Kreditorenbuchhaltung - Beispiel einer Colgate-Fallstudie

In der Fallstudie von Colgate finden wir zuerst die Käufe. Käufe 2015 = COGS 2015 + Inventar 2015 - Inventar 2014

Sobald wir die Einkäufe getätigt haben, können wir nun den Umsatz der Verbindlichkeiten ermitteln. Bitte beachten Sie, dass wir zur Berechnung des Verhältnisses die durchschnittlichen Verbindlichkeiten verwenden.

Wir stellen fest, dass der Umsatz mit Verbindlichkeiten im Jahr 2015 auf das 5,50-fache gesunken ist. Dies bedeutet, dass Colgate etwas länger braucht, um Zahlungen an seine Lieferanten zu leisten.

# 9 - Analyse des Verhältnisses der zu zahlenden Tage

Was ist die Analyse des Tageszahlungsverhältnisses?

Wie bei allen anderen Umsatzquoten ziehen es die meisten Analysten vor, viele intuitive zu zahlende Tage zu berechnen. Zahlbare Tage geben die durchschnittliche Anzahl von Tagen an, die ein Unternehmen benötigt, um die Zahlung an seine Lieferanten zu leisten.

Verbindlichkeiten Tage Formel = Anzahl der Tage in einem Jahr / Verbindlichkeiten UmsatzNehmen wir ein einfaches Berechnungsbeispiel für zahlbare Tage. Wir werden das vorherige Beispiel für den Umsatz mit Kreditorenbuchhaltung verwenden, um die Kreditorenbuchhaltungstage zu ermitteln.

Wir haben den Umsatz mit Kreditorenbuchhaltung früher mit 4,0 berechnetZahlbare Tage = 365/4 = 91,25 ~ 91 Tage

Dies bedeutet, dass das Unternehmen seine Kunden alle 91 Tage bezahlt.

Analysteninterpretation

- Je höher die Kreditorenbuchhaltungstage sind, desto besser ist es für das Unternehmen aus Liquiditätssicht.

- Zahlbare Tage können durch die Saisonalität im Geschäft beeinflusst werden. Manchmal kann ein Unternehmen aufgrund des bevorstehenden Konjunkturzyklus Lagerbestände lagern. Dies kann die Interpretationen verzerren, die wir an zahlbaren Tagen vornehmen, wenn wir uns der Saisonalität nicht bewusst sind.

Analyse der Kreditorenquote - Beispiel einer Colgate-Fallstudie

Berechnen wir die Kreditorenbuchhaltung für Colgate. Da wir den Umsatz mit Verbindlichkeiten bereits berechnet haben, können wir die Tage mit Verbindlichkeiten = 365 / Umsatz mit Verbindlichkeiten berechnen.

Die zahlbaren Tage lagen in den letzten 3 Jahren konstant bei rund 66 Tagen. Dies bedeutet, dass Colgate rund 66 Tage benötigt, um seine Lieferanten zu bezahlen.

# 10 - Bargeldumrechnungszyklus

Was ist der Bargeldumrechnungszyklus?

Der Bargeldumwandlungszyklus ist die Gesamtzeit, die das Unternehmen benötigt, um seine Mittelabflüsse in Mittelzuflüsse (Renditen) umzuwandeln. Denken Sie an den Bargeldumwandlungszyklus ist eine Zeit, die ein Unternehmen benötigt, um die Rohstoffe zu kaufen, dann das Inventar in das fertige Produkt umzuwandeln und das Produkt zu verkaufen und Bargeld zu erhalten und dann die erforderliche Auszahlung für die Einkäufe vorzunehmen.

Der Bargeldumrechnungszyklus hängt hauptsächlich von drei Variablen ab: Debitorentage, Inventartage und Zahlungstage.

Cash Conversion Cycle Formula = Forderungstage + Inventartage - ZahltageNehmen wir ein einfaches Beispiel für die Berechnung des Cash Conversion Cycle:

Forderungstage = 100 TageInventartage = 60 Tage

Zahlbare Tage = 30 Tage

Bargeldumrechnungszyklus = 100 + 60 - 30 = 130 Tage.

Analysteninterpretation der Bargeldumwandlung

- Dies gibt an, wie viele Tage das Bargeld des Unternehmens im Geschäftsbetrieb steckt.

- Ein höherer Bargeldumwandlungszyklus bedeutet, dass das Unternehmen länger braucht, um Bargeldrenditen zu erzielen.

- Ein niedrigerer Bargeldumwandlungszyklus kann jedoch als gesundes Unternehmen angesehen werden.

- Außerdem sollte man den Bargeldumrechnungszyklus mit den Branchendurchschnitten vergleichen, damit wir besser in der Lage sind, die höhere / niedrigere Seite des Bargeldumrechnungszyklus zu kommentieren.

Cash Conversion Cycle - Beispiel einer Colgate-Fallstudie

- Bargeldumrechnungszyklus von Colgate = Forderungstage + Inventartage - Zahltage

- Insgesamt stellen wir fest, dass sich der Inkassozyklus von rund 46 Tagen im Jahr 2008 auf 38 Tage im Jahr 2015 verringert hat.

- Dies bedeutet, dass Colgate insgesamt seinen Bargeldumwandlungszyklus mit jedem Jahr verbessert.

- Wir stellen fest, dass sich der Forderungszeitraum insgesamt verkürzt hat, was zur Verkürzung des Bargeldumwandlungszyklus beigetragen hat.

- Darüber hinaus stellen wir fest, dass die durchschnittlichen zahlbaren Tage gestiegen sind, was wiederum einen positiven Beitrag zum Bargeldumrechnungszyklus geleistet hat.

- Die Zunahme der Lagerbearbeitungstage in den letzten Jahren hat sich jedoch negativ auf den Bargeldumwandlungszyklus ausgewirkt.

Verhältnisanalyse - Betriebsleistung

Die Betriebsleistungskennzahlen versuchen zu messen, wie sich das Unternehmen im Erdgeschoss entwickelt und sind ausreichend, um Renditen im Verhältnis zu den eingesetzten Assets zu erzielen.

Die Betriebsleistungskennzahlen sind gemäß dem folgenden Diagramm zweigeteilt

Betriebseffizienzverhältnisse

# 11 - Analyse der Asset Turnover Ratio

Was ist eine Analyse der Asset Turnover Ratio?

Die Asset Turnover Ratio ist ein Vergleich des Umsatzes mit der Bilanzsumme. Dieses Verhältnis gibt einen Hinweis darauf, wie effizient die Vermögenswerte zur Umsatzgenerierung genutzt werden.

Asset Turnover Ratio Formula = Gesamtumsatz / VermögenNehmen wir ein einfaches Beispiel für die Berechnung des Cash Conversion Cycle.

Umsatz von Unternehmen A = 900 Millionen US-DollarGesamtvermögen = 1,8 Mrd. USD

Vermögensumsatz = 900 USD / 1800 USD = 0,5x

Dies bedeutet, dass das Unternehmen für jeden Vermögenswert von 1 USD 0,5 USD generiert

Analysteninterpretation

- Die Umsätze mit Vermögenswerten können je nach Branche, in der sie tätig sind, extrem niedrig oder sehr hoch sein.

- Der Vermögensumschlag des produzierenden Unternehmens wird aufgrund einer großen Vermögensbasis im Vergleich zu einem im Dienstleistungssektor tätigen Unternehmen (geringere Vermögenswerte) niedriger ausfallen.

- Wenn das Unternehmen im Laufe des Jahres ein beträchtliches Vermögenswachstum verzeichnet hat oder das Wachstum saisonabhängig war, sollte der Analyst zusätzliche Informationen zur Interpretation dieser Zahlen finden.

Analyse der Asset Turnover Ratio - Beispiel einer Colgate-Fallstudie

Vermögensumsatz von Colgate = Umsatz / durchschnittliches VermögenWir stellen fest, dass der Asset Turnover für Colgate einen rückläufigen Trend zeigt. Der Umsatz mit Vermögenswerten lag 2008 bei 1,53x; Dieses Verhältnis hat sich jedoch jedes Jahr sequenziell verringert (1,26x im Jahr 2015).

# 12 - Nettoumsatz mit Anlagevermögen

Was ist der Nettoumsatz mit Sachanlagen?

Der Nettoumsatz mit Sachanlagen spiegelt die Nutzung des Anlagevermögens (Sachanlagen) wider.

Nettoumsatzformel für Sachanlagen = Gesamtumsatz / NettoanlagevermögenNehmen wir ein einfaches Beispiel für die Berechnung des Nettoumsatzes von Sachanlagen.

Gesamtumsatz = 600 USDNetto-Anlagevermögen = 600 USD

Nettoumsatz mit Anlagevermögen = 600 USD / 600 USD = 1,0x

Dies bedeutet, dass das Unternehmen für jeden für das Anlagevermögen ausgegebenen US-Dollar einen Umsatz von 1,0 US-Dollar erzielen kann.

Analysteninterpretation

- Dieses Verhältnis sollte auf kapitalintensive Sektoren wie Automobil, Fertigung, Metalle usw. angewendet werden.

- Sie sollten dieses Verhältnis nicht auf Unternehmen wie Asset oder Internet-based anwenden, da das Netto-Anlagevermögen aus analytischer Sicht sehr niedrig und nicht aussagekräftig ist.

- Diese Zahl kann vorübergehend schlecht aussehen, wenn das Unternehmen seine Kapazität in Erwartung künftiger Verkäufe kürzlich erheblich erweitert hat.

Nettoumsatz mit Anlagevermögen - Beispiel einer Colgate-Fallstudie

Nettoumsatz mit Anlagevermögen von Colgate = Umsatz / durchschnittliches Nettoanlagevermögen (PSA, netto)

Wie der Vermögensumsatz zeigt auch der Nettoumsatz mit Anlagevermögen einen rückläufigen Trend.

Der Nettoumsatz mit Sachanlagen lag 2008 bei 5,0x; Dieses Verhältnis verringerte sich jedoch 2015 auf das 4,07-fache.

# 13 - Aktienumsatz

Was ist Aktienumsatz?

Der Eigenkapitalumsatz ist das Verhältnis des Gesamtumsatzes zum Eigenkapital des Anteilinhabers. Diese Kennzahl misst, wie effizient das Unternehmen Eigenkapital einsetzt, um Umsatz zu generieren.

Formel für die Eigenkapitalumschlagsquote = Gesamtumsatz / EigenkapitalNehmen wir ein einfaches Beispiel für die Berechnung des Aktienumsatzes:

Gesamtumsatz = 600 USDEigenkapital = 300 USD

Eigenkapitalumschlagsquote = 600 USD / 300 USD = 2,0x.

Dies bedeutet, dass das Unternehmen einen Umsatz von 2,0 USD pro 1,0 USD Eigenkapital erzielt.

Aktienumsatz - Beispiel einer Colgate-Fallstudie

Colgate Equity Turnover = Umsatz / durchschnittliches Eigenkapital

Wir stellen fest, dass der Aktienumsatz von Colgate in der Vergangenheit im Bereich von 6x bis 7x lag. Im Jahr 2015 stieg sie jedoch auf 37,91x.

Dies war hauptsächlich auf zwei Gründe zurückzuführen: a) Aktienrückkaufprogramm von Colgate, das jedes Jahr zu einer Senkung der Eigenkapitalbasis führte. b) Kumulierte Verluste abzüglich Steuern (dies sind die Verluste, die nicht in die Gewinn- und Verlustrechnung einfließen).

Analyse der operativen Rentabilitätskennzahl

Die operativen Rentabilitätskennzahlen messen, wie hoch die Kosten im Verhältnis zum Umsatz sind und wie viel Gewinn im Gesamtgeschäft erzielt wird. Wir versuchen, Fragen wie "Wie hoch ist der Gewinnanteil?" Oder "Kontrolliert das Unternehmen seine Ausgaben durch den Kauf von Lagerbeständen usw. zu einem angemessenen Preis?" Zu beantworten.

# 14 - Bruttogewinnspanne

Was ist die Bruttogewinnspanne?

Der Bruttogewinn ist die Differenz zwischen dem Umsatz und den direkten Kosten für die Herstellung eines Produkts oder die Erbringung von Dienstleistungen. Bitte beachten Sie, dass Kosten wie Gemeinkosten, Steuern und Zinsen hier nicht abgezogen werden.

Bruttomargenformel = (Umsatz - Kosten der verkauften Waren) / Umsatz = Bruttogewinn / UmsatzNehmen wir ein einfaches Beispiel für die Berechnung der Bruttomarge:

Angenommen, der Umsatz eines Unternehmens beträgt 1.000 USD und der COGS 600 USDBruttogewinn = 1000 USD - 600 USD = 400 USD

Bruttogewinnspanne = 400 USD / 1000 USD = 40%

Analysteninterpretation

- Die Bruttomarge kann zwischen den Branchen drastisch variieren. Beispielsweise weisen online verkaufte digitale Produkte im Vergleich zu einem Unternehmen, das Laptops verkauft, eine extrem hohe Bruttomarge auf.

- Die Bruttomarge ist äußerst nützlich, wenn wir die historischen Trends bei den Margen betrachten. Wenn die Bruttomargen historisch gestiegen sind, könnte dies entweder an der Preiserhöhung oder an der Kontrolle der direkten Kosten liegen. Wenn die Bruttomargen jedoch einen rückläufigen Trend aufweisen, kann dies an einer erhöhten Wettbewerbsfähigkeit liegen und daher zu einem Rückgang des Verkaufspreises führen.

- In einigen Unternehmen sind die Abschreibungskosten auch in den direkten Kosten enthalten. Dies ist falsch und sollte in der Gewinn- und Verlustrechnung unter dem Bruttogewinn ausgewiesen werden.

Bruttomargen - Beispiel einer Colgate-Fallstudie

Berechnen wir die Bruttomarge von Colgate. Colgates Bruttomarge = Bruttogewinn / Nettoumsatz.

Bitte beachten Sie, dass die Abschreibungen im Zusammenhang mit Herstellungsvorgängen in den Betriebskosten enthalten sind (Colgate 10K 2015, S. 63).

Versand- und Bearbeitungskosten können entweder in den Umsatzkosten oder im Verkauf der allgemeinen und Verwaltungskosten ausgewiesen werden. Colgate hat diese Kosten jedoch als Teil der allgemeinen Vertriebs- und Verwaltungskosten ausgewiesen. Wenn solche Aufwendungen in den Umsatzkosten enthalten wären, hätte sich die Bruttomarge von Colgate um 770 Basispunkte von 58,6% auf 50,9% verringert und sich 2014 und 2013 um 770 Basispunkte bzw. 750 Basispunkte verringert.

Quelle: - Colgate 10K 2015, S. 46

# 15 - Betriebsgewinnspanne

Was ist die Betriebsgewinnspanne?

Das Betriebsergebnis oder das Ergebnis vor Zinsen und Steuern (EBIT) misst die Gewinnrate des Umsatzes nach Betriebskosten. Das Betriebsergebnis kann als „Betriebsergebnis“ betrachtet werden. Betriebsgewinnspanne = EBIT / Umsatz

Nehmen wir ein einfaches Beispiel für die Berechnung der Betriebsgewinnspanne.

Wir werden das vorherige Beispiel verwenden.Angenommen, der Umsatz eines Unternehmens beträgt 1.000 USD und der COGS 600 USD

VVG-Kosten = 100 USD

Abschreibungen = 50 USD

EBIT = Bruttogewinn - VVG-Kosten - D & A = 400 USD - 100 USD - 50 USD = 250 USD

EBIT-Marge = 250 USD / 1000 USD = 25%

Analysteninterpretation

- Bitte beachten Sie, dass einige Analysten das EBITDA (Ergebnis vor Abschreibungen auf Zinssteuern) anstelle des EBIT als Betriebsergebnis verwenden. In diesem Fall gehen sie davon aus, dass Abschreibungen nicht betriebliche Aufwendungen sind.

- Die meisten Analysten ziehen es vor, das EBIT als Betriebsergebnis zu verwenden. Die operative Gewinnspanne wird am häufigsten von Analysten verfolgt.

- Sie müssen sich der Tatsache bewusst sein, dass viele Unternehmen einmalige Posten (Gewinne / Verluste) in VVG-Kosten oder andere Aufwendungen über dem EBIT einbeziehen. Dies kann die EBIT-Margen erhöhen oder verringern und Ihre historische Analyse verzerren.

Operating Profit Margin - Beispiel einer Colgate-Fallstudie

Betriebsergebnis von Colgate = EBIT / Nettoumsatz.

In der Vergangenheit lag der Betriebsgewinn von Colgate im Bereich von 20% bis 23%.

Im Jahr 2015 ging die EBIT-Marge von Colgate jedoch deutlich auf 17,4% zurück. Dies war hauptsächlich auf Änderungen der Rechnungslegungsbedingungen für das Unternehmen CP Venezuela zurückzuführen (wie nachstehend erläutert).

- Colgate erzielt mehr als 75% des Einkommens außerhalb der USA. Das Unternehmen ist in einigen Ländern Änderungen der wirtschaftlichen Bedingungen, Wechselkursschwankungen und politischer Unsicherheit ausgesetzt.

- Ein solches Land war einst Venezuela, wo das Betriebsumfeld für Colgate und die wirtschaftliche Unsicherheit aufgrund der starken Wechselkursabwertungen sehr herausfordernd war. Darüber hinaus ist Colgate aufgrund von Preiskontrollen nur eingeschränkt in der Lage, Preiserhöhungen ohne behördliche Genehmigung durchzuführen.

- Die Fähigkeit von Colgate, Einkommen zu generieren, wird durch diese schwierigen geopolitischen Bedingungen weiterhin negativ beeinflusst.

- Infolgedessen nimmt Colgate mit Wirkung zum 31. Dezember 2015 die Ergebnisse von CP Venezuela nicht mehr in die Konzern-Gewinn- und Verlustrechnung auf und beginnt mit der Bilanzierung seines Unternehmens CP Venezuela nach der Kostenmethode. Infolgedessen hat das Unternehmen im Jahr 2015 eine Belastung vor Steuern in Höhe von 1,084 Mrd. USD vorgenommen.

- Dies hat zu einem Rückgang der operativen Marge von Colgate im Jahr 2015 geführt.

# 16 - Nettomarge

Was ist die Nettomarge?

Die Nettomarge ist im Wesentlichen der Nettoeffekt von Betriebs- und Finanzierungsentscheidungen des Unternehmens. Es wird als Nettomarge bezeichnet, da wir im Zähler ein Nettoeinkommen haben (abzüglich aller Betriebskosten, Zinsaufwendungen sowie Steuern).

Nettomargenformel = Nettoeinkommen / UmsatzNehmen wir ein einfaches Beispiel für die Berechnung der Nettomarge. Fortsetzung unseres vorherigen Beispiels: EBIT = 250 USD, Umsatz = 1000 USD.

Wir gehen jetzt davon aus, dass die Zinsen 100 US-Dollar betragen und die Steuern 30% betragen. EBIT = 250 US-DollarZinsen = 100 USD

EBT = 150 USD

Steuern = 45 USD

Nettogewinn = 105 USD

Nettogewinnspanne = 105 USD / 1000 USD = 10,5%

Analysteninterpretation

- Wie die Bruttomargen können auch die Nettomargen in den verschiedenen Branchen drastisch variieren. Beispielsweise ist der Einzelhandel ein Geschäft mit sehr geringen Margen (~ 5%), während eine Website, die digitale Produkte verkauft, eine Nettogewinnspanne von mehr als 40% aufweisen kann.

- Die Nettomargen sind aufgrund ähnlicher Produkte und Kostenstrukturen nützlich für den Vergleich zwischen Unternehmen derselben Branche.

- Die Nettogewinnmargen können historisch aufgrund des Vorhandenseins einmaliger oder nicht operativer Posten variieren.

Beispiel für eine Nettomarge - Colgate-Fallstudie

Werfen wir einen Blick auf die Nettomarge von Colgate.

- In der Vergangenheit lag die Nettomarge für Colgate zwischen 12,5% und 15%.

- Im Jahr 2015 ging sie jedoch erheblich auf 8,6% zurück, hauptsächlich aufgrund von Änderungen in der Rechnungslegung von CP Venezuela (Gründe, die in der Diskussion über die EBIT-Marge beschrieben sind).

# 17 - Rendite auf das Gesamtvermögen

Was ist die Kapitalrendite?

Die Kapitalrendite oder die Kapitalrendite bezieht sich auf die Gewinne des Unternehmens für das gesamte in das Geschäft investierte Kapital.

Zwei wichtige Dinge, die dort zu beachten sind -

- Bitte beachten Sie, dass wir im Nenner das Gesamtvermögen haben, das sich im Wesentlichen sowohl um die Schuldner als auch um die Anteilseigner kümmert.

- Ebenso sollte das Ergebnis im Zähler etwas widerspiegeln, das vor der Zahlung von Zinsen liegt.

Nehmen wir ein einfaches Return on Total-Beispiel:

Unternehmen A hat ein EBIT von 500 USD und ein Gesamtvermögen von 2000 USDGesamtrendite = 500 USD / 2000 USD = 25%

Dies bedeutet, dass das Unternehmen eine Kapitalrendite von 25% erzielt.

Analysteninterpretation

- Viele Analysten verwenden den Zähler als Nettoeinkommen + Zinsaufwendungen anstelle des EBIT. Sie ziehen grundsätzlich die Steuern ab.

- Die Kapitalrendite kann je nach Branche niedrig oder hoch sein. Wenn das Unternehmen in einem kapitalintensiven Sektor tätig ist (Asset Heavy), kann die Kapitalrendite auf der unteren Seite liegen. Wenn es sich bei dem Unternehmen jedoch um Asset Light (Dienstleistungs- oder Internetunternehmen) handelt, weist das Unternehmen tendenziell eine höhere Kapitalrendite auf.

Return on Total Assets - Beispiel für eine Fallstudie von Colgate

Berechnen wir nun die Rendite auf das Gesamtvermögen von Colgate. Colgates Kapitalrendite = EBIT / Durchschnittliche Bilanzsumme

Die Bilanzsumme von Colgate ist seit 2010 rückläufig. Zuletzt ist sie auf den niedrigsten Stand von 21,9% gesunken. Warum?

Lassen Sie uns untersuchen ...

Zwei Gründe können zur Abnahme beitragen: Entweder hat der Nenner, dh das durchschnittliche Vermögen, erheblich zugenommen, oder der Nettoumsatz des Zählers ist erheblich gesunken.

Im Fall von Colgate hat sich die Bilanzsumme 2015 tatsächlich verringert. Dies lässt uns die Nettoumsatzzahl betrachten.

Wir stellen fest, dass der Gesamtumsatz 2015 um bis zu 7% zurückgegangen ist.

Wir stellen fest, dass der Hauptgrund für den Umsatz aufgrund der negativen Wechselkurseffekte von 11,5% abnimmt.

Der organische Umsatz von Colgate ist jedoch 2015 um 5% gestiegen.

# 18 - Eigenkapitalrendite

Was ist die Eigenkapitalrendite?

Return on Total Equity bezeichnet die Rendite des Total Equity des Unternehmens. Man kann sich Dollargewinne vorstellen, die ein Unternehmen mit jeder Dollarinvestition von Total Equity erzielt. Bitte beachten Sie Total Equity = ordentliches Kapital + Reserven + Präferenz + Minderheitsinteressen

Return on Total Equity Formula = Nettoeinkommen / Total EquityNehmen wir ein einfaches Beispiel für die Eigenkapitalrendite.

Nettoeinkommen = 50 USDEigenkapital = 500 USD

Eigenkapitalrendite = 50 USD / 500 USD = 10%

Die Eigenkapitalrendite beträgt 10%

Analysteninterpretation

- Bitte beachten Sie, dass der Nettogewinn vor der Zahlung der Vorzugsdividenden und Minderheitsanteile liegt.

- Eine höhere Eigenkapitalrendite bedeutet eine höhere Rendite für die Stakeholder.

Return on Total Equity - Beispiel einer Colgate-Fallstudie

- Colgates Eigenkapitalrendite = Reingewinn (vor Vorzugsdividenden und Minderheitsanteilen) / durchschnittliches Eigenkapital.

- Bitte denken Sie daran, das Nettoeinkommen vor der Zahlung von Minderheitsanteilen in Colgate zu verwenden. Dies liegt daran, dass wir das gesamte Eigenkapital (einschließlich der nicht beherrschenden Vermögenswerte) verwenden.

- Wir stellen fest, dass die Eigenkapitalrendite auf 230,9% gestiegen ist. Dies trotz der Tatsache, dass das Nettoeinkommen 2015 um 34% gesunken ist.

- Dieses Ergebnis ist hier irgendwie wenig sinnvoll und kann nicht als Return on Total Equity interpretiert werden, das auch in Zukunft bestehen bleibt.

- Die Eigenkapitalrendite ist vor allem aufgrund eines Rückgangs des Nenners - Eigenkapital - gestiegen (Anstieg der eigenen Aktien aufgrund von Rückkäufen und auch aufgrund kumulierter Verluste, die durch das Eigenkapital fließen).

# 19 - Eigenkapitalrendite oder Eigenkapitalrendite

Was ist ROE?

Die Eigenkapitalrendite oder die Eigenkapitalrendite basiert nur auf dem Eigenkapital. Bevorzugte Dividenden und Minderheitsanteile werden vom Nettoeinkommen abgezogen, da sie einen vorrangigen Anspruch darstellen. Die Eigenkapitalrendite liefert uns die Rendite des Eigenkapitals.

ROE oder Return on Equity Formula = Reingewinn (nach Vorzugsdividenden und Minderheitsanteilen) / EigenkapitalNehmen wir ein einfaches Beispiel für die ROE-Berechnung:

Nettoeinkommen = 50 USDEigenkapital = 500 USD

Eigenkapital = 400 USD

ROE (Eigentümer) = 50 USD / 400 USD = 12,5%

Der ROE des Unternehmens beträgt 12,5%

Analysteninterpretation

- Da das Stammkapital eine Jahresendzahl ist, ziehen es einige Analysten vor, das durchschnittliche Eigenkapital (Durchschnitt von Anfang und Jahresende) zu verwenden.

- Der ROE kann grundsätzlich aus Sicht der Aktionäre als Rentabilitätskennzahl betrachtet werden. Dies gibt an, wie viel Rendite sich aus den Investitionen der Aktionäre ergibt, nicht aus den Gesamtinvestitionen des Unternehmens in Vermögenswerte. (Bitte beachten Sie Total Investments = Eigenkapital + Verbindlichkeit, einschließlich kurzfristiger Verbindlichkeiten und langfristiger Verbindlichkeiten.)

- Der ROE sollte über einen Zeitraum (5 bis 10 Jahre) analysiert werden, um ein besseres Bild vom Wachstum des Unternehmens zu erhalten. Ein höherer ROE wird nicht direkt an die Aktionäre weitergegeben. Höherer ROE -> Höhere Aktienkurse.

ROE-Berechnung - Colgate-Fallstudienbeispiel

Wie die Eigenkapitalrendite ist auch die Eigenkapitalrendite 2015 deutlich auf 327,2% gestiegen.

Dies geschah trotz eines Rückgangs des Nettoeinkommens um 34% im Jahr 2015.

Die Eigenkapitalrendite stieg ebenfalls aufgrund des Rückgangs des Eigenkapitals aufgrund der viel niedrigeren Basis im Jahr 2015. (Gründe, wie bereits unter Eigenkapitalrendite erläutert).

# 20 - Dupont ROE

Was ist Dupont ROE?

Dupont ROE ist nichts anderes als eine erweiterte Methode zum Schreiben einer ROE-Formel. Es unterteilt den ROE in mehrere Kennzahlen, die zusammen dem ROE entsprechen, und bietet gleichzeitig einen individuellen Einblick in den wichtigsten Begriff bei der Kennzahlenanalyse eines Abschlusses.

Dupont ROE Formel= (Nettoeinkommen / Umsatz) x (Umsatz / Gesamtvermögen) x (Gesamtvermögen / Eigenkapital)

Die obige Formel ist nichts anderes als die ROE-Formel = Nettoeinkommen / Eigenkapital.

Nehmen wir ein einfaches Beispiel für die Berechnung der ROE von Dupont.

Nettoeinkommen = 50 USDUmsatz = 500 US-Dollar

Gesamtvermögen = 200 USD

Eigenkapital = 400 USD

Bruttomarge = Nettoeinkommen / Umsatz = 50 USD / 500 USD = 10%

Vermögensumsatz = Umsatz / Gesamtvermögen = 500 USD / 200 USD = 2,5x

Asset Leverage = Gesamtvermögen / Eigenkapital = 200 USD / 400 USD = 0,5 USD

Dupont ROE = 10% x 2,5 x 0,5 = 12,5%

Analysteninterpretation

- Die Dupont-ROE-Formel bietet zusätzliche Möglichkeiten zur Analyse des ROE-Verhältnisses und hilft uns, einen Grund für die endgültige Zahl herauszufinden.

- Die erste Laufzeit (Nettoeinkommen / Umsatz) ist nichts anderes als die Nettogewinnspanne. Wir wissen, dass der Einzelhandelssektor mit einer niedrigen Gewinnspanne arbeitet. Unternehmen, die auf Softwareprodukten basieren, können jedoch mit einer hohen Gewinnspanne arbeiten.

- Der zweite Begriff hier ist (Umsatz / Gesamtvermögen); Normalerweise bezeichnen wir diesen Begriff als Vermögensumsatz. Es gibt uns ein Maß dafür, wie effizient die Vermögenswerte genutzt werden.

- Die dritte Amtszeit lautet hier (Gesamtvermögen / Eigenkapital); Wir nennen dieses Verhältnis Asset Leverage. Die Hebelwirkung von Vermögenswerten gibt Aufschluss darüber, wie das Unternehmen den Kauf neuer Vermögenswerte finanzieren kann. Eine höhere Hebelwirkung bedeutet nicht, dass sie besser ist als der niedrige Multiplikator. Wir müssen die finanzielle Gesundheit des Unternehmens untersuchen, indem wir eine vollständige Verhältnisanalyse des Jahresabschlusses durchführen.

Beispiel für eine Dupont ROE - Colgate-Fallstudie

Colgate Dupont ROE = (Nettoeinkommen / Umsatz) x (Umsatz / Gesamtvermögen) x (Gesamtvermögen / Eigenkapital)Bitte beachten Sie, dass das Nettoeinkommen nach der Zahlung des Minderheitsaktionärs erfolgt.

Auch besteht das Eigenkapital nur aus den Stammaktionären von Colgate.

Wir stellen fest, dass der Umsatz mit Vermögenswerten in den letzten 7 bis 8 Jahren rückläufig war.

Die Rentabilität ist in den letzten 5-6 Jahren ebenfalls zurückgegangen.

Der ROE hat jedoch keinen rückläufigen Trend gezeigt. Es nimmt insgesamt zu. Dies ist auf die finanzielle Hebelwirkung zurückzuführen (durchschnittliche Bilanzsumme / durchschnittliches Eigenkapital). Sie werden feststellen, dass der finanzielle Hebel in den letzten 5 Jahren stetig gestiegen ist und derzeit bei 30x liegt.

Risikoanalyse

Die Risikoanalyse untersucht die Einkommensunsicherheit für das Unternehmen und einen Investor

Die gesamten Unternehmensrisiken können in drei grundlegende Quellen unterteilt werden: 1) Geschäftsrisiko, 2) Finanziell

Risiko 3) Externes Liquiditätsrisiko

Geschäftsrisiko

Wikipedia definiert als "die Möglichkeit, dass ein Unternehmen weniger als erwartete Gewinne erzielt oder einen Verlust erleidet, anstatt einen Gewinn zu erzielen." Wenn Sie sich die Gewinn- und Verlustrechnung ansehen, gibt es viele Positionen, die zum Verlustrisiko beitragen. In diesem Zusammenhang werden drei Arten von Geschäftsrisiken erörtert: Total Leverage, Operating Leverage und Financial Leverage.

# 21. Bedienungshebel

Was ist die Hebelwirkung?

Der operative Hebel ist die prozentuale Veränderung des Betriebsgewinns im Verhältnis zum Umsatz. Der operative Hebel ist ein Maß dafür, wie empfindlich das Betriebsergebnis auf die Veränderung der Umsatzerlöse reagiert.Bitte beachten Sie, dass je stärker Fixkosten eingesetzt werden, desto größer ist der Einfluss einer Umsatzänderung auf das Betriebsergebnis eines Unternehmens.

Operating Leverage Formula = prozentuale Veränderung des EBIT / prozentuale Veränderung des Umsatzes.Nehmen wir ein einfaches Beispiel für die Berechnung des Betriebshebels.

Umsatz 2015 = 500 USD, EBIT 2015 = 200 USDUmsatz 2014 = 400 USD, EBIT 2014 = 150 USD

% Veränderung des EBIT = ($ 200- $ 150) / $ 100 = 50%

% Umsatzänderung = ($ 500- $ 400) / $ 400 = 25%

Betriebshebel = 50/25 = 2,0x

Dies bedeutet, dass sich der Betriebsgewinn für jede Änderung des Umsatzes um 1% um 2% ändert.

Analysteninterpretation

- Je höher die Fixkosten sind, desto höher ist die Hebelwirkung.

- Für die Berechnung der operativen Hebel sollten Daten zwischen fünf und zehn Jahren verwendet werden.

Bedienungshebel - Beispiel einer Colgate-Fallstudie

- Colgates operativer Hebel = Veränderung des EBIT in% / Veränderung des Umsatzes in%

- Ich habe die operativen Hebel für jedes Jahr von 2008 bis 2015 berechnet.

- Die operative Hebelwirkung von Colgate ist sehr volatil und reicht von 1x bis 5x (mit Ausnahme des Jahres 2009, in dem das Umsatzwachstum fast 0% betrug).

- Es wird erwartet, dass der operative Hebel von Colgate höher sein wird, da wir feststellen, dass Colgate erhebliche Investitionen in Sachanlagen und immaterielle Vermögenswerte getätigt hat. Beide langfristigen Vermögenswerte machen mehr als 40% des Gesamtvermögens aus.

# 22. Finanzielle Hebelwirkung

Was ist finanzielle Hebelwirkung?

Der finanzielle Hebel ist die prozentuale Veränderung des Nettogewinns im Verhältnis zum Betriebsgewinn. Der finanzielle Hebel misst, wie empfindlich das Nettoergebnis auf die Veränderung des Betriebsergebnisses reagiert. Die finanzielle Hebelwirkung ergibt sich hauptsächlich aus den Finanzierungsentscheidungen des Unternehmens (Verwendung von Schulden). Wie bei der operativen Hebelwirkung führt das Anlagevermögen zu einer höheren operativen Hebelwirkung. Bei der Hebelwirkung von Finanzmitteln erhöht der Einsatz von Schulden in erster Linie das finanzielle Risiko, da sie zur Tilgung von Zinsen benötigt werden

Financial Leverage-Formel = prozentuale Veränderung des Nettoergebnisses / prozentuale Veränderung des EBITNehmen wir ein einfaches Beispiel für die Berechnung der finanziellen Hebelwirkung:

Nettogewinn 2015 = 120 USD, EBIT 2015 = 200 USDNettogewinn 2014 = 40 USD, EBIT 2014 = 150 USD

% Veränderung des EBIT = ($ 200- $ 150) / $ 100 = 50%

Veränderung des Nettoeinkommens in% = (120-40 USD) / 40 USD = 200%

Finanzielle Hebelwirkung = 200/50 = 4,0x

Dies bedeutet, dass sich das Nettoergebnis bei jeder Änderung des Betriebsgewinns um 1% um 4% ändert.

Analysteninterpretation

- Je höher die Verschuldung, desto höher ist der finanzielle Hebel.

- Für die Berechnung der finanziellen Hebel sollten Daten zwischen fünf und zehn Jahren verwendet werden.

Colgate-Fallstudie

Die finanzielle Hebelwirkung von Colgate war zwischen 0,90x und 1,69x relativ stabil (ohne die Anzahl der Finanzhebel von 2014).

# 23. Gesamtverschuldung

Was ist Total Leverage?

Die Gesamtverschuldung ist die prozentuale Veränderung des Nettogewinns im Verhältnis zum Umsatz. Der Gesamthebel misst, wie empfindlich das Nettoeinkommen auf die Veränderung des Umsatzes reagiert.

Total Leverage Formula = prozentuale Veränderung des Nettogewinns / prozentuale Veränderung des Umsatzes= Operating Leverage x Financial Leverage

Nehmen wir ein einfaches Beispiel für die Berechnung des Gesamthebels:

Umsatz 2015 = 500 USD, EBIT 2015 = 200 USD, Nettogewinn 2015 = 120 USDUmsatz 2014 = 400 USD, EBIT 2014 = 150 USD, Nettogewinn 2014 = 40 USD

% Umsatzänderung = ($ 500- $ 400) / $ 400 = 25%

% Veränderung des EBIT = ($ 200- $ 150) / $ 100 = 50%

Veränderung des Nettoeinkommens in% = (120-40 USD) / 40 USD = 200%

Gesamtverschuldung = prozentuale Veränderung des Nettoeinkommens / prozentuale Veränderung des Umsatzes = 200/25 = 8x.

Gesamthebel = Betriebshebel x Finanzhebel = 2 x 4 = 8x (Betriebs- und Finanzhebel früher berechnet)

Dies bedeutet, dass sich der Nettogewinn für jede Änderung des Umsatzes um 1% um 8% bewegt.

Analysteninterpretation

Eine höhere Sensitivität könnte auf eine höhere Hebelwirkung (höhere Fixkosten) und eine höhere Hebelwirkung (höhere Verschuldung) zurückzuführen sein. Für die Berechnung der gesamten Hebelwirkung sollten Daten für 5 bis 10 Jahre herangezogen werden.

Total Leverage - Beispiel einer Colgate-Fallstudie

Betrachten wir nun die Gesamtverschuldung von Colgate.

- Der operative Hebel von Colgate ist höher, da wir feststellen, dass Colgate erhebliche Investitionen in Sachanlagen und immaterielle Vermögenswerte getätigt hat.

- Die finanzielle Hebelwirkung von Colgate ist jedoch ziemlich stabil.

Finanzielles Risiko

Das finanzielle Risiko ist die Art des Risikos, das hauptsächlich mit dem Ausfallrisiko des Unternehmenskredits verbunden ist. Wir diskutieren drei Arten von finanziellen Risikokennzahlen: Leverage Ratio, Interest Coverage Ratio und DSCR Ratio.

# - 24. Leverage Ratio oder Debt to Equity Ratio

Was ist die Hebelquote?

Wie viel Schulden beschäftigt das Unternehmen im Zusammenhang mit der Verwendung von Eigenkapital? Dies ist ein wichtiges Verhältnis für Banker, da es dem Unternehmen die Möglichkeit bietet, Schulden mit eigenem Kapital abzuzahlen. Im Allgemeinen ist es umso besser, je niedriger das Verhältnis ist. Die Schulden umfassen aktuelle Schulden + langfristige Schulden.

Leverage Ratio Formula = Gesamtverschuldung (aktuell + langfristig) / EigenkapitalNehmen wir ein einfaches Beispiel für die Berechnung des Verschuldungsverhältnisses.

Aktuelle Schulden = 100 USDLangfristige Schulden = 900 USD

Eigenkapital = 500 USD

Hebelverhältnis = (100 USD + 900 USD) / 500 USD = 2,0x

Analysteninterpretation

- Eine niedrigere Quote wird im Allgemeinen als besser angesehen, da sie eine größere Vermögensdeckung von Verbindlichkeiten mit eigenem Kapital aufweist.

- Kapitalintensive Sektoren weisen im Vergleich zum Dienstleistungssektor im Allgemeinen eine höhere Verschuldungsquote (Leverage Ratio) auf.

- Wenn sich die Verschuldungsquote im Laufe der Zeit erhöht, kann der Schluss gezogen werden, dass das Unternehmen nicht in der Lage ist, ausreichende Cashflows aus seinen Kerngeschäften zu generieren, und sich auf Auslandsschulden verlässt, um über Wasser zu bleiben.

Hebelverhältnis - Beispiel einer Colgate-Fallstudie

Leverage Ratio von Colgate = (aktueller Anteil der langfristigen Schulden + langfristige Schulden) / Eigenkapital.

Wir stellen fest, dass die Verschuldungsquote seit 2009 gestiegen ist. Die Verschuldung gegenüber dem Eigenkapital hat sich von 0,98x im Jahr 2009 auf 4,44x im Jahr 2014 erhöht. Bitte beachten Sie auch, dass das Eigenkapital für 2015 negativ war und daher die Quote nicht berechnet wurde .

Wir stellen fest, dass die Schuldenquote im Jahr 2014 0,80 betrug.

Die Verschuldungsquote hat sich aus zwei Gründen erhöht:

Das Eigenkapital nimmt im Laufe der Jahre aufgrund des Rückkaufs von Aktien sowie der kumulierten Verluste, die dem Eigenkapital zufließen, stetig ab.

Darüber hinaus stellen wir fest, dass Colgate die Verschuldung systematisch erhöht hat, um die Ziele seiner Kapitalstrukturstrategie zur Finanzierung seiner Geschäfts- und Wachstumsinitiativen zu unterstützen und die risikobereinigten gewichteten durchschnittlichen Kapitalkosten zu minimieren.

Colgate 10K, 2015 (S. 41)

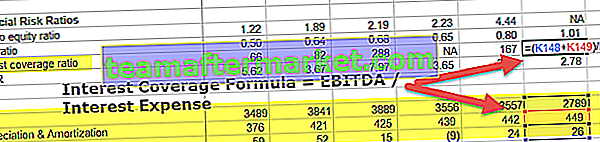

# 25. Zinsdeckungsgrad

Wie hoch ist der Zinsdeckungsgrad?

Dieses Verhältnis gibt die Fähigkeit des Unternehmens an, Zinsen für die übernommenen Schulden zu zahlen.

Zinsdeckungsformel = EBITDA / ZinsaufwandBitte beachten Sie, dass EBITDA = EBIT + Abschreibungen

Nehmen wir ein einfaches Beispiel für die Berechnung des Zinsdeckungsgrads:

EBIT = 500 USDAbschreibungen = 100 USD

Zinsaufwand = 50 USD

EBITDA = 500 USD + 100 USD = 600 USD

Zinsdeckungsgrad = 600 USD / 50 USD = 12,0x

Analysteninterpretation

- Kapitalintensive Unternehmen weisen höhere Abschreibungen auf, was zu einem niedrigeren Betriebsergebnis (EBIT) führt.

- In solchen Fällen ist das EBITDA eine der wichtigsten Maßnahmen, da es sich um den Betrag handelt, der zur Tilgung von Zinsen zur Verfügung steht (Abschreibungen sind nicht zahlungswirksam).

- Höhere Zinsdeckungsquoten bedeuten eine größere Fähigkeit des Unternehmens, seine Interessen zurückzuzahlen.

- Wenn die Zinsdeckung weniger als 1 beträgt, reicht das EBITDA nicht aus, um Zinsen abzuzahlen, was bedeutet, dass andere Wege gefunden werden, um Mittel zu arrangieren.

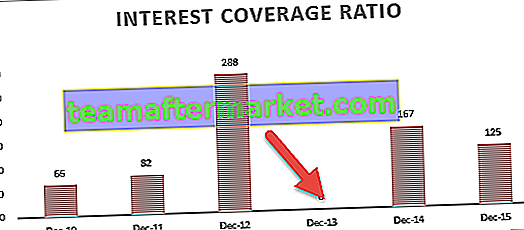

Zinsdeckungsgrad - Beispiel einer Colgate-Fallstudie

Colgates Zinsdeckungsgrad = EBITDA / Zinsaufwand.Bitte beachten Sie, dass Abschreibungen nicht in der Gewinn- und Verlustrechnung enthalten sind. Diese wurden der Kapitalflussrechnung entnommen.

Der in der Gewinn- und Verlustrechnung ausgewiesene Zinsaufwand ist die Nettonummer (Zinsaufwand - Zinsertrag).

Colgate hat einen sehr gesunden Zinsdeckungsgrad. Mehr als 100x in den letzten zwei Jahren.

Wir stellen außerdem fest, dass der Nettozinsaufwand 2013 negativ war. Daher wurde das Verhältnis nicht berechnet.

# 26. Debt Service Coverage Ratio (DSCR)

Was ist DSCR?

Die Debt Service Coverage Ratio gibt an, ob das Betriebsergebnis ausreicht, um alle Verpflichtungen im Zusammenhang mit Schulden innerhalb eines Jahres zu begleichen. Es enthält auch zugesagte Leasingzahlungen. Der Schuldendienst besteht nicht nur aus den Zinsen, sondern es wird auch ein Teil des Kapitalanteils jährlich zurückgezahlt.

Debt Service Coverage Formula = Betriebseinkommen / Schuldendienst

Das Betriebsergebnis ist nichts anderes als das EBIT

Schuldendienst ist Hauptzahlungen + Zinszahlungen + Leasingzahlungen

Nehmen wir ein einfaches DSCR-Berechnungsbeispiel:

EBIT = 500 USD

Pricipal Zahlung = 125 $

Zinszahlung = 50 USD

Leasingzahlungen = 25 USD

Schuldendienst = $ 125 + $ 50 +% 25 = $ 200

DSCR = EBIT / Debt Service = 500 USD / 200 USD = 2,5x

Analysteninterpretation

- Ein DSCR von weniger als 1,0 impliziert, dass die operativen Cashflows für den Schuldendienst nicht ausreichen, was negative Cashflows impliziert.

- Dies ist aus Sicht der Bank eine ziemlich nützliche Matrix, insbesondere wenn sie Privatpersonen Kredite gegen Immobilien gewährt.

DSCR - Colgates Fallbeispiel

Colgates Debt Service Coverage Ratio = Betriebsergebnis / SchuldendienstSchuldendienst = Hauptrückzahlung von Schulden + Zinszahlung + Leasingverpflichtungen

Für Colgate erhalten wir die Schuldendienstverpflichtungen aus seinen 10.000 Berichten.

Colgate 10K 2015, S. 43.

Bitte beachten Sie, dass Sie die Prognose des Schuldendienstes in den 10K-Berichten erhalten.

Um die historischen Zahlungen für den Schuldendienst herauszufinden, müssen Sie sich auf die 10.000 vor 2015 beziehen.

Wie aus der folgenden Grafik hervorgeht, sehen wir, dass die Debt Service Coverage Ratio (DSCR) für Colgate bei etwa 2,78 liegt.

Der DSCR hat sich in der jüngeren Vergangenheit jedoch etwas verschlechtert.

Klicken Sie hier, um einen ausführlichen Artikel zum DSCR-Verhältnis zu erhalten

Externes Liquiditätsrisiko

# 27 - Bid-Ask-Spread

Was ist Bid-Ask-Spread?

Der Bid-Ask-Spread ist ein sehr wichtiger Parameter, der uns hilft zu verstehen, wie sich der Kauf oder Verkauf von Aktien auf die Aktienkurse auswirkt. Das Gebot ist der höchste Preis, den der Käufer zu zahlen bereit ist

Ask ist der niedrigste Preis, zu dem der Verkäufer bereit ist zu verkaufen.

Nehmen wir ein einfaches Beispiel für die Berechnung des Bid-Ask-Spread.

Wenn der Geldkurs 75 USD und der Briefkurs 80 USD beträgt, ist der Geld-Brief-Spread die Differenz zwischen dem Briefkurs und dem Geldkurs. 80 USD - 75 USD = 5 USD.Analysteninterpretation

- Externe Marktliquidität ist eine wichtige Risikoquelle für Anleger.

- Wenn der Bid-Ask-Spread niedrig ist, können die Anleger Vermögenswerte mit geringen Preisänderungen kaufen oder verkaufen.

- Ein weiterer Faktor für die Liquidität des externen Marktes ist der Dollarwert der gehandelten Aktien.

Externes Liquiditätsrisiko - Beispiel einer Colgate-Fallstudie

Schauen wir uns Colgate Bid-Ask Spread an.Wie aus dem folgenden Schnappschuss hervorgeht, ist Bid = 74,12 und Ask = 74,35 USD

Bid Ask Spread = 74,35 - 74,12 = 0,23

Quelle: Yahoo Finance

Quelle: Yahoo Finance

# 28 - Handelsvolumen

Was ist das Handelsvolumen?

Das Handelsvolumen bezieht sich auf die durchschnittliche Anzahl der an einem Tag oder über einen bestimmten Zeitraum gehandelten Aktien. Wenn das durchschnittliche Handelsvolumen hoch ist, bedeutet dies, dass die Aktie über eine hohe Liquidität verfügt (kann leicht gehandelt werden). Zahlreiche Käufer und Verkäufer sorgen für Liquidität.

Nehmen wir ein einfaches Beispiel für das Handelsvolumen.

Es gibt zwei Unternehmen - Unternehmen A und B.Das durchschnittliche tägliche Handelsvolumen von Unternehmen A beträgt 1000 und das von Unternehmen B 1 Million.

Welches Unternehmen ist liquider? Offensichtlich hat Unternehmen B, da es mehr Investoreninteresse gibt, mehr gehandelt.

Analysteninterpretation

- Wenn das Handelsvolumen hoch ist, zeigen die Anleger mehr Interesse an der Aktie, was zu einem Anstieg des Aktienkurses beitragen kann.

- Wenn das Handelsvolumen niedrig ist, haben weniger Anleger ein Interesse an den Aktien. Solche Aktien werden weniger teuer sein, da die Anleger nicht bereit sind, solche Aktien zu kaufen.

Handelsvolumen - Colgates Fallstudienbeispiel

Betrachten wir das Handelsvolumen von Colgate. Aus der folgenden Tabelle geht hervor, dass das Handelsvolumen von Colgate bei rund 1,85 Millionen Aktien lag. Dies ist eine ziemlich liquide Aktie. Quelle: investieren.com

Quelle: investieren.comWachstumsanalyse

Die Wachstumsrate ist einer der wichtigsten Parameter bei der Analyse eines Unternehmens. Wenn ein Unternehmen immer größer wird, verjüngt sich sein Wachstum und erreicht langfristig eine nachhaltige Wachstumsrate. Darin diskutieren wir, wie wichtig nachhaltige Wachstumsraten sind.

# 29 - Nachhaltiges Wachstum

Was ist nachhaltiges Wachstum?

Das Umsatzwachstum des Unternehmens ist einer der wichtigsten Parameter für Investoren und Gläubiger bei der Verhältnisanalyse. Es hilft dem Anleger, das Wachstum der Gewinne und Bewertungen vorherzusagen.

Es ist wichtig, die nachhaltige Wachstumsrate des Unternehmens zu finden. Die nachhaltige Wachstumsrate ist eine Funktion von zwei Variablen:

Wie hoch ist die Eigenkapitalrendite (was das maximal mögliche Wachstum ergibt)?

Wie viel von diesem Wachstum wird durch die Gewinnbindung erzielt (anstatt ausgezahlt zu werden)

Dividenden)?

Formel für nachhaltige Wachstumsrate = ROE x Retentionsrate

Nehmen wir ein einfaches Berechnungsbeispiel für nachhaltiges Wachstum.

ROE = 20%Ausschüttungsquote = 30%

Nachhaltige Wachstumsrate = ROE x Retentionsrate = 20% x (1-0,3) = 14%

Analysteninterpretation

- Wenn das Unternehmen nicht wächst, besteht eine größere Wahrscheinlichkeit, dass die Schulden ausfallen. Die Wachstumsphase des Unternehmens besteht im Allgemeinen aus drei Teilen: Hyperwachstumsperiode, Reifephase, Abnahmephase

- Die Formel für eine nachhaltige Wachstumsrate gilt hauptsächlich in der reifen Phase.

Nachhaltiges Wachstum - Beispiel für eine Fallstudie von Colgate

Betrachten wir nun die nachhaltige Wachstumsrate von Colgate. Nachhaltig. Wir stellen fest, dass der nachhaltige ROE gemäß der Formel im Jahr 2015 bei rund 11,6% liegt. In allen früheren Jahren liegt er jedoch über 40% (was höchst unwahrscheinlich erscheint). Aufgrund der jüngsten Volatilität der Devisen (was zu Umsatzvolatilität führt) und Rückkäufen des Managements (was zu einer Erhöhung des ROE führt) ist ein nachhaltiges Wachstum hier nicht sinnvoll.

Schlussfolgerungen

Nachdem wir alle 29 Kennzahlen berechnet haben, sollten Sie sich darüber im Klaren sein, dass die Kennzahlenanalyse das Lernen über das Unternehmen aus allen Dimensionen umfasst. Ein einziges Verhältnis vermittelt uns kein umfassendes Verständnis des Unternehmens. Alle Verhältnisse müssen zusammenhängend betrachtet werden und sind miteinander verbunden. Wir haben festgestellt, dass Colgate ein erstaunliches Unternehmen mit soliden Grundlagen ist.

Nachdem Sie die grundlegende Analyse von Colgate durchgeführt haben, können Sie fortfahren und das Erlernen der Finanzmodellierung in Excel (Prognose des Colgate-Jahresabschlusses) erlernen. Vergessen Sie nicht, diese Tipps zur Finacial-Modellierung zu lesen und auch Vorlagen für die Finanzmodellierung herunterzuladen.

Was denken Sie?

Die Tage für Forderungen oder durchschnittliche Inkassotage sind von rund 40 Tagen im Jahr 2008 auf 34 Tage im Jahr 2015 gesunken.

Die Tage für Forderungen oder durchschnittliche Inkassotage sind von rund 40 Tagen im Jahr 2008 auf 34 Tage im Jahr 2015 gesunken.