Was sind Abrechnungskennzahlen?

Bilanzierungskennzahlen sind Kennzahlen, die die Leistung des Unternehmens durch Vergleich verschiedener Zahlen aus dem Jahresabschluss, Vergleich der Ergebnisse / Leistung des Unternehmens im letzten Zeitraum und Angabe der Beziehung zwischen zwei Rechnungslegungsposten angeben, bei denen Bilanzanalysen unter Verwendung von Liquidität durchgeführt werden. Solvabilitäts-, Aktivitäts- und Rentabilitätskennzahlen.

Es gibt 4 Haupttypen von Rechnungslegungskennzahlen -

- Liquiditätskennzahl

- Rentabilitätskennzahl

- Hebelverhältnis

- Aktivitätsverhältnisse

Lassen Sie uns diese im Detail besprechen -

Arten von Abrechnungskennzahlen mit Formeln

Es gibt vier Arten von Rechnungslegungskennzahlen mit Formeln

# 1 - Liquiditätskennzahlen

Diese erste Art der Bilanzierungskennzahlformel wird zur Ermittlung der Liquiditätsposition des Unternehmens verwendet. Es wird zur Bestimmung der Zahlungsfähigkeit des Unternehmens für seine kurzfristigen Verbindlichkeiten verwendet. Eine hohe Liquiditätsquote zeigt an, dass die Cash-Position des Unternehmens gut ist. Die Liquiditätsquote von 2 oder mehr ist akzeptabel.

Aktuelles Verhältnis

Das kurzfristige Verhältnis wird verwendet, um das kurzfristige Vermögen mit den kurzfristigen Verbindlichkeiten des Geschäfts zu vergleichen. Dieses Verhältnis gibt an, ob das Unternehmen seine kurzfristigen Verbindlichkeiten begleichen kann.

Aktuelles Verhältnis = Umlaufvermögen / kurzfristige VerbindlichkeitenDas kurzfristige Vermögen umfasst Barmittel, Vorräte, Forderungen aus Lieferungen und Leistungen, sonstige kurzfristige Vermögenswerte usw. Die kurzfristigen Verbindlichkeiten umfassen Verbindlichkeiten aus Lieferungen und Leistungen und sonstige kurzfristige Verbindlichkeiten.

Beispiel

ABC Corp. hat die folgenden Vermögenswerte und Schulden in seiner Bilanz.

Umlaufvermögen = kurzfristiges Kapital + Schuldner + Aktien + Bargeld und Bank = 10.000 USD + 95.000 USD + 50.000 USD + 15.000 USD = 170.000 USD.

Kurzfristige Verbindlichkeiten = Schuldverschreibungen + Verbindlichkeiten aus Lieferungen und Leistungen + Kontokorrentkredit = 50.000 USD + 40.000 USD + 40.000 USD = 130.000 USD

Aktuelles Verhältnis = 170.000 USD / 130.000 USD = 1,3

Schnelles Verhältnis

Die Quick Ratio entspricht der aktuellen Kennzahl, berücksichtigt jedoch nur schnelle Vermögenswerte, die leicht zu liquidieren sind. Es wird auch als Säuretestverhältnis bezeichnet

Quick Ratio = Quick Assets / kurzfristige VerbindlichkeitenSchnelle Vermögenswerte schließen Inventar- und Rechnungsabgrenzungsposten aus.

Cash Ratio

Die Cash Ratio berücksichtigt nur die kurzfristigen Vermögenswerte, die sofort für die Liquidität verfügbar sind. Die Cash Ratio wird als ideal angesehen, wenn sie 1 oder mehr beträgt.

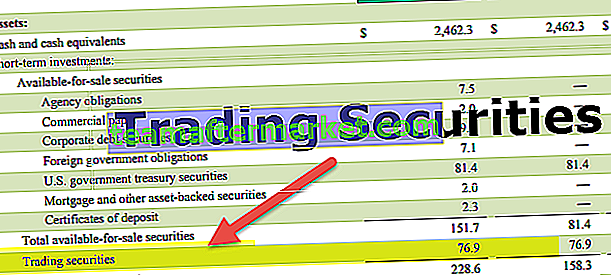

Cash Ratio = (Cash + Wertpapiere) / kurzfristige Verbindlichkeiten# 2 - Rentabilitätskennzahlen

Diese Art von Formeln für die Bilanzierungsquote zeigt die Effizienz des Unternehmens bei der Erzielung von Gewinnen. Es gibt die Erwerbsfähigkeit des Unternehmens in Übereinstimmung mit dem eingesetzten Kapital an.

Bruttogewinnquote

Die Bruttogewinnquote vergleicht den Bruttogewinn mit dem Nettoumsatz des Unternehmens. Es gibt die Marge an, die das Unternehmen vor seinen Betriebskosten erzielt hat. Es wird als% des Umsatzes dargestellt. Je höher die Bruttogewinnquote ist, desto profitabler ist das Geschäft.

Bruttogewinnquote = (Bruttogewinn / Nettoumsatz aus laufender Geschäftstätigkeit) X 100Nettoumsatz aus dem operativen Geschäft = Nettoumsatz (dh) Umsatz (-) Umsatzrendite

Bruttogewinn = Nettoumsatz - Kosten der verkauften Waren

Die Kosten der verkauften Waren umfassen Rohstoffe, Arbeitskosten und andere direkte Kosten

Beispiel

Zinc Trading Corp. hat einen Bruttoumsatz von 100.000 USD, eine Umsatzrendite von 10.000 USD und Kosten für verkaufte Waren von 80.000 USD.

Nettoumsatz = 100.000 USD - 10.000 USD = 90.000 USD

Bruttogewinn = 90.000 USD - 80.000 USD = 10.000 USD

Bruttogewinnquote = 10.000 USD / 90.000 USD = 11,11%

Betriebsverhältnis

Die Betriebsquote drückt das Verhältnis zwischen Betriebskosten und Nettoumsatz aus. Es wird verwendet, um die Effizienz des Geschäfts und seine Rentabilität zu überprüfen.

Betriebsverhältnis = ((Kosten der verkauften Waren + Betriebskosten) / Nettoumsatz aus dem Betrieb) X 100Die Betriebskosten umfassen Verwaltungskosten, Vertriebs- und Vertriebskosten, Gehaltskosten usw.

Nettogewinnquote

Die Nettogewinnquote zeigt die für die Eigentümer verfügbare Gesamtrentabilität, da sowohl die betrieblichen als auch die nicht betrieblichen Erträge und Aufwendungen berücksichtigt werden. Je höher das Verhältnis, desto mehr Rendite für die Eigentümer. Es ist ein wichtiges Verhältnis für Investoren und Finanziers.

Nettogewinnquote = (Nettogewinn nach Steuern / Nettoumsatz) X 100Kapitalrendite (ROCE)

ROCE zeigt die Effizienz des Unternehmens in Bezug auf die Erzielung von Gewinnen im Vergleich zu den in das Geschäft investierten Mitteln. Es zeigt an, ob die Mittel effizient eingesetzt werden.

Kapitalrendite = (Gewinn vor Zinsen und Steuern / eingesetztes Kapital) X 100Beispiel

R & M Inc. hatte einen PBIT von 10.000 USD, eine Bilanzsumme von 1.000.000 USD und Verbindlichkeiten von 600.000 USD

Eingesetztes Kapital = 1.000.000 USD - 600.000 USD = 400.000 USD

Kapitalrendite = 10.000 USD / 400.000 USD = 2,5%

Gewinn je Aktie

Ergebnis je Aktie zeigt das Ergebnis eines Unternehmens in Bezug auf eine Aktie. Es ist für Anleger hilfreich, Entscheidungen in Bezug auf den Kauf / Verkauf von Aktien zu treffen, da es die Kapitalrendite bestimmt. Es dient auch als Indikator für die Dividendenerklärung oder die Ausgabe von Aktien mit Bonus. Wenn das EPS hoch ist, wird der Aktienkurs des Unternehmens hoch sein.

Ergebnis je Aktie = Den Aktionären zur Verfügung stehender Gewinn / Gewichteter Durchschnitt der ausstehenden Aktien# 3 - Hebelverhältnisse

Diese Arten von Bilanzierungskennzahlen werden als Solvabilitätskennzahlen bezeichnet. Es bestimmt die Fähigkeit des Unternehmens, seine Schulden zu bezahlen. Investoren sind an diesem Verhältnis interessiert, da es hilfreich ist zu wissen, wie zahlungsfähig das Unternehmen ist, um seine Gebühren zu decken.

Verschuldungsgrad

Es zeigt die Beziehung zwischen den Gesamtschulden und dem gesamten Eigenkapital des Unternehmens. Es ist nützlich, die Hebelwirkung des Unternehmens zu messen. Eine niedrige Quote zeigt an, dass das Unternehmen finanziell abgesichert ist. Eine hohe Quote weist darauf hin, dass das Unternehmen einem Risiko ausgesetzt ist, da es für seine Geschäftstätigkeit stärker von Schulden abhängig ist. Es ist auch als Übersetzungsverhältnis bekannt. Das Verhältnis sollte maximal 2: 1 betragen.

Verhältnis von Schulden zu Eigenkapital = Gesamtschulden / EigenkapitalBeispiel

INC Corp. hat eine Gesamtverschuldung von 10.000 USD und ein Eigenkapital von 7.000 USD.

Verhältnis von Schulden zu Eigenkapital = 10.000 USD / 7.000 USD = 1,4: 1

Schuldenquote

Die Schuldenquote misst die Verbindlichkeiten im Vergleich zu den Vermögenswerten des Unternehmens. Eine hohe Quote weist darauf hin, dass das Unternehmen möglicherweise mit Solvabilitätsproblemen konfrontiert ist.

Schuldenquote = Gesamtverbindlichkeiten / GesamtvermögenProprietäres Verhältnis

Es zeigt das Verhältnis zwischen Bilanzsumme und Aktionärsfonds. Es gibt an, wie viel der Mittel der Aktionäre in das Vermögen investiert sind.

Proprietary Ratio = Aktionärsfonds / GesamtvermögenZinsdeckungsgrad

Der Zinsdeckungsgrad misst die Fähigkeit des Unternehmens, seiner Zinszahlungsverpflichtung nachzukommen. Eine höhere Quote zeigt an, dass das Unternehmen genug verdient, um seine Zinsaufwendungen zu decken.

Zinsdeckungsgrad = Ergebnis vor Zinsen und Steuern / ZinsaufwandBeispiel

Duo Inc. hat ein EBIT von 1.000 USD und Schuldverschreibungen im Wert von 10.000 USD bei 6% emittiert.

Zinsaufwand = 10.000 USD * 6% = 600 USD

Zinsdeckungsgrad = EBIT / Zinsaufwand = 1.000 USD / 600 USD = 1,7: 1

Das aktuelle EBIT kann also den Zinsaufwand für das 1,7-fache decken.

# 4 - Aktivitäts- / Effizienzverhältnisse

Working Capital Umsatzquote

Es stellt das Verhältnis von Umsatz zu Nettoumlaufvermögen her. Eine höhere Quote zeigt an, dass die Mittel des Unternehmens effizient eingesetzt werden.

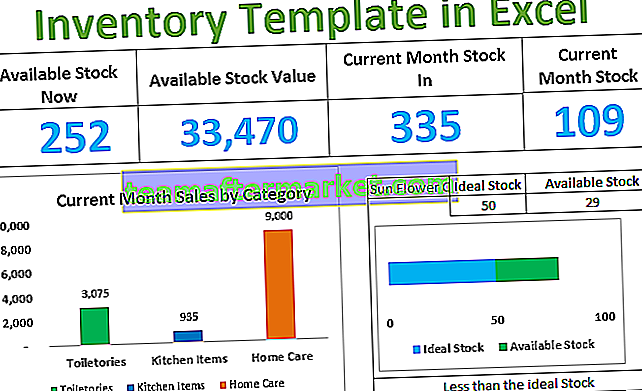

Working Capital Turnover Ratio = Nettoumsatz / NettoumlaufvermögenLagerumschlagsquote

Die Lagerumschlagsquote gibt das Tempo an, mit dem die Aktie in Verkäufe umgewandelt wird. Dies ist nützlich, um das Inventar neu zu ordnen und den Konvertierungszyklus zu verstehen.

Lagerumschlagsquote = Verkaufskosten / Durchschnittlicher LagerbestandAsset Turnover Ratio

Die Asset Turnover Ratio gibt den Umsatz als% der Investition an. Eine hohe Quote zeigt an, dass die Vermögenswerte des Unternehmens besser verwaltet werden und gute Einnahmen erzielt werden.

Asset Turnover Ratio = Nettoumsatz / VermögenUmsatzquote der Schuldner

Die Umsatzquote der Schuldner gibt an, wie effizient der Kreditverkaufswert von den Schuldnern eingezogen wird. Es zeigt den Zusammenhang zwischen Kreditverkäufen und den entsprechenden Forderungen.

Umsatzquote der Schuldner = Kreditverkäufe / durchschnittliche SchuldnerBeispiel

X Corp erzielt im laufenden Jahr einen Gesamtumsatz von 6.000 USD, von denen 20% Barverkäufe sind. Die Schuldner betragen zu Beginn 800 USD und zum Jahresende 1.600 USD.

Kreditverkäufe = 80% des Gesamtumsatzes = 6.000 USD * 80% = 4.800 USD

Durchschnittliche Schuldner = (800 USD + 1.600 USD) / 2 = 1.200 USD

Umsatzquote der Schuldner = Kreditverkäufe / Durchschnittliche Schuldner = 4.800 USD / 1.200 USD = 4-mal

Fazit

Bilanzierungskennzahlen sind nützlich für die Analyse der Leistung und der Finanzlage des Unternehmens. Es dient als Benchmark und dient zum Vergleich zwischen Branchen und Unternehmen. Sie sind mehr als nur Zahlen, sie helfen, die Stabilität des Unternehmens zu verstehen. Es hilft den Anlegern bei der Aktienbewertung. Für die Analyse auf Makroebene können Kennzahlen verwendet werden. Um jedoch ein angemessenes Verständnis des Geschäfts zu erhalten, muss eine eingehende Analyse durchgeführt werden.