Was ist die Kapitalkostenformel?

Die Kapitalkostenformel berechnet die gewichteten durchschnittlichen Kosten für die Mittelbeschaffung von Schuldnern und Anteilseignern und ist die Summe aus drei getrennten Berechnungen: Gewichtung der Schulden multipliziert mit den Kosten der Schulden, Gewichtung der Vorzugsaktien multipliziert mit den Kosten der Vorzugsaktien; und Gewichtung des Eigenkapitals multipliziert mit den Eigenkapitalkosten. Es wird dargestellt als,

Berechnung der Kapitalkosten (Schritt für Schritt)

Schritt 1 - Finden Sie das Gewicht der Schulden

Das Gewicht der Schuldenkomponente wird berechnet, indem die ausstehenden Schulden durch das in das Geschäft investierte Gesamtkapital dividiert werden, dh die Summe aus ausstehenden Schulden, Vorzugsaktien und Stammkapital. Die Höhe der ausstehenden Schulden und Vorzugsaktien ist in der Bilanz verfügbar, während der Wert des Stammkapitals auf der Grundlage des Marktpreises der Aktie und der ausstehenden Aktien berechnet wird.

Gewichtung der Schulden = Höhe der ausstehenden Schulden ÷ Gesamtkapital

Gesamtkapital = Betrag der ausstehenden Schulden + Betrag der Vorzugsaktie + Marktwert des Stammkapitals

Schritt 2 - Finden Sie die Kosten der Schulden

Die Schuldenkosten werden berechnet, indem der auf die Schulden berechnete Zinsaufwand mit der Umkehrung des Steuersatzprozentsatzes multipliziert und das Ergebnis durch den Betrag der ausstehenden Schulden dividiert und in Prozent ausgedrückt wird. Die Formel für die Schuldenkosten lautet wie folgt:

Schuldenkosten = Zinsaufwand * (1 - Steuersatz) ÷ Betrag der ausstehenden Schulden

Schritt 3 - Ermitteln Sie das Gewicht der Vorzugsfreigabe

Das Gewicht der Vorzugsaktienkomponente wird berechnet, indem der Betrag der Vorzugsaktie durch das in das Geschäft investierte Gesamtkapital dividiert wird.

Gewichtung der Vorzugsaktie = Höhe der Vorzugsaktie ÷ Gesamtkapital

Schritt 4 - Finden Sie die Kosten für Vorzugsaktien

Die Kosten für Vorzugsaktien sind einfach und werden berechnet, indem die Dividenden auf die Vorzugsaktie durch die Höhe der Vorzugsaktie dividiert und in Prozent ausgedrückt werden. Die Formel für die Kosten der Vorzugsaktie lautet wie folgt:

Kosten der Vorzugsaktie = Dividende auf die Vorzugsaktie ÷ Menge der Vorzugsaktien

Schritt 5 - Bestimmen Sie die Gewichtung des Eigenkapitals

Das Gewicht der Stammaktienkomponente wird berechnet, indem das Produkt aus einem Marktwert der Aktien und einer ausstehenden Anzahl von Aktien (Marktkapitalisierung) durch das in das Geschäft investierte Gesamtkapital dividiert wird.

Gewichtung des Eigenkapitals = Marktwert des Stammkapitals ÷ Gesamtkapital

Schritt 6 - Finden Sie die Eigenkapitalkosten

Die Eigenkapitalkosten setzen sich aus drei Variablen zusammen: risikofreie Rendite, durchschnittliche Rendite einer Gruppe von Aktien, die für den Markt repräsentativ sind, und Beta, eine Differenzrendite, die auf dem Risiko der jeweiligen Aktie in basiert Vergleich mit der größeren Gruppe von Aktien. Die Eigenkapitalkosten werden in Prozent ausgedrückt und lauten wie folgt:

Eigenkapitalkosten = risikofreie Rendite + Beta * (durchschnittliche Aktienrendite - risikofreie Rendite)

Beispiel für eine Kapitalkostenformel (mit Excel-Vorlage)

Nehmen wir ein Beispiel eines Unternehmens ABC Limited, um zu sehen, ob es Renditen erzielen kann.

Sie können diese Excel-Vorlage für Kapitalkosten hier herunterladen - Excel-Vorlage für Kapitalkosten

Das Unternehmen hat für das letzte Geschäftsjahr eine Rendite von 10,85% ausgewiesen. Das Unternehmen hat ausstehende Schulden in Höhe von 50.000.000 USD, Vorzugsaktien in Höhe von 15.000.000 USD und Stammkapital im Wert von 70.000.000 USD. Der Steuersatz beträgt 34%. Es hat 4.000.000 USD als Zinsaufwand für seine Schulden gezahlt. Die Vorzugsaktien zahlten eine Dividende von 1,50.000 USD. Die risikofreie Rendite beträgt 4%, während die Rendite des Dow Jones Industrials 11% und das Beta von ABC Limited 1,3 beträgt.

Zuerst müssen wir Folgendes berechnen:

Gesamtkapital:

Gesamtkapital = 50.000.000 USD + 15.000.000 USD + 70.000.000 USD

- Gesamtkapital = 135.000.000 USD

Gewichtung der Schulden:

Das Gewicht der Schulden beträgt also 50.000.000 USD - 135.000.000 USD

- Gewichtung der Schulden = 0,370

Schuldenkosten:

Schuldenkosten = 4.000.000 USD * (1 - 34%) ÷ 50.000.000 USD

- Schuldenkosten = 5,28%

Gewichtung der Vorzugsaktie:

Daher ist das Gewicht der Vorzugsaktie = 15.000.000 USD - 135.000.000 USD

- Gewichtung der Vorzugsaktie = 0,111

Kosten der Vorzugsaktie:

Die Kosten für die Vorzugsaktie betragen also 1.500.000 USD - 15.000.000 USD

- Kosten der Vorzugsaktie = 10,00%

Gewichtung des Eigenkapitals:

Das Gewicht des Eigenkapitals beträgt also 70.000.000 USD - 135.000.000 USD

- Gewichtung des Eigenkapitals = 0,519

Eigenkapitalkosten:

Eigenkapitalkosten = 4% + 1,3 * (11% - 4%)

- Eigenkapitalkosten = 13,10%

Aus dem oben Gesagten haben wir die folgenden Informationen zusammengestellt.

Daher wird die Berechnung der Kapitalkostenformel -

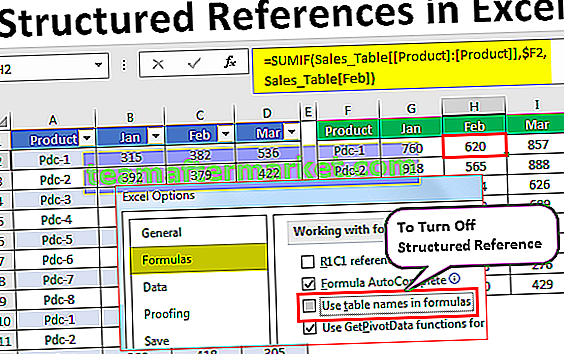

Die Formel in Excel lautet -

Basierend auf den obigen Berechnungen liegt die Rendite von ABC Limited mit 10,85% angemessen über den Kapitalkosten von 9,86%.

Kapitalkostenrechner

Sie können den folgenden Rechner für die Kapitalkosten verwenden.

| Gewichtung der Schulden | |

| Schuldenkosten | |

| Gewichtung der Vorzugsaktie | |

| Kosten der Vorzugsaktie | |

| Gewichtung des Eigenkapitals | |

| Eigenkapitalkosten | |

| Kapitalkosten = | |

| Kapitalkosten = | (Gewichtung der Schulden x Kosten der Schulden) + (Gewichtung der Vorzugsaktie x Kosten der Vorzugsaktie) + (Gewichtung des Eigenkapitals x Kosten des Eigenkapitals) | |

| (0 x 0) + (0 x 0) + (0 x 0) = | 0 |

Relevanz und Verwendung

- Das Verständnis der Kapitalkosten ist sehr wichtig, da es eine entscheidende Rolle im Entscheidungsprozess des Finanzmanagements spielt. Das Ziel der Kapitalkosten ist die Bestimmung des Beitrags der Kosten jeder Komponente der Kapitalstruktur eines Unternehmens auf der Grundlage des Anteils von Schulden, Vorzugsaktien und Eigenkapital.

- Für die Schuld wird ein fester Zinssatz gezahlt, und für die Vorzugsaktien wird die feste Dividendenrendite angegeben. Obwohl ein Unternehmen nicht verpflichtet ist, eine feste Eigenkapitalrendite zu zahlen, wird für den Eigenkapitalanteil eine bestimmte Rendite erwartet.

- Basierend auf dem gewichteten Durchschnitt aller Kostenkomponenten analysiert das Unternehmen, ob die tatsächliche Rendite die Kapitalkosten übersteigen kann, was für jedes Unternehmen ein positives Zeichen ist. Auf dieser Grundlage werden verschiedene Managemententscheidungen in Bezug auf Dividendenpolitik, finanzielle Hebelwirkung, Kapitalstruktur, Working Capital Management und andere finanzielle Entscheidungen usw. getroffen.