Was ist Equity Research?

Equity Research bedeutet in erster Linie, die Finanzdaten des Unternehmens zu analysieren, eine Verhältnisanalyse durchzuführen, das Finanzergebnis in Excel zu prognostizieren (Finanzmodellierung) und Szenarien mit dem Ziel zu untersuchen, eine Empfehlung für den Kauf / Verkauf von Aktien abzugeben. Der Analyst von Equity Research erörtert seine Forschung und Analyse in seinen Aktien-Research-Berichten.

In diesem ausführlichen Artikel zu Equity Research diskutieren wir die Grundlagen von Equity Research

Die Erklärung von Equity Research ist recht einfach. Schauen wir uns diese Schritte unten an

- Bei der Aktienanalyse geht es darum, die Bewertung eines börsennotierten Unternehmens zu ermitteln (börsennotierte Unternehmen handeln an einer Börse wie NYSE oder NASDAQ usw.)

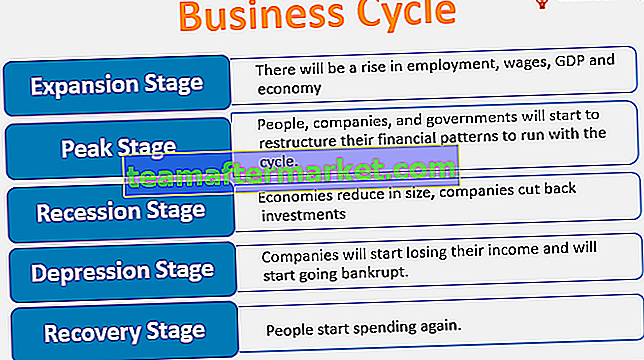

- Sobald Sie das Unternehmen in Betracht gezogen haben, betrachten Sie die wirtschaftlichen Aspekte wie das BIP, die Wachstumsraten, die Marktgröße der Branche und die Wettbewerbsaspekte usw.

- Sobald Sie die Wirtschaftlichkeit des Geschäfts verstanden haben, führen Sie die Bilanzanalyse der historischen Bilanz, der Cashflows und der Gewinn- und Verlustrechnung durch, um sich eine Meinung darüber zu bilden, wie sich das Unternehmen in der Vergangenheit entwickelt hat.

- Projizieren Sie auf der Grundlage der Erwartungen des Managements, der historischen Leistungen und des Wettbewerbs in der Branche die Abschlüsse wie BS, IS und CF des Unternehmens. (auch als Financial Modeling in Equity Research bezeichnet)

- Verwenden Sie die Aktienbewertungsmodelle wie DCF, Relative Bewertungen, Summe der Teilebewertung des Unternehmens

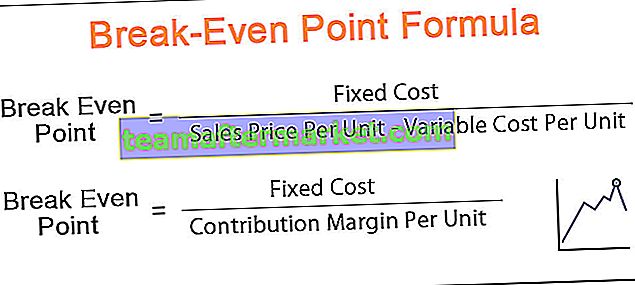

- Berechnen Sie den fairen Preis anhand der oben genannten Modelle und vergleichen Sie den fairen Preis mit dem aktuellen Marktpreis (Börse).

- Wenn der faire Preis <aktueller Marktpreis ist , sind die Aktien des Unternehmens überbewertet und sollten als VERKAUF empfohlen werden .

- Wenn der faire Preis> aktueller Marktpreis ist , sind die Unternehmensaktien unterbewertet und sollten als KAUF empfohlen werden .

Rolle des Equity Research

- Equity Research spielt eine sehr wichtige Rolle, die die Informationslücke zwischen Käufern und Verkäufern von Aktien schließt.

- Der Grund dafür ist, dass auf allen Ebenen (individuell oder institutionell) möglicherweise nicht die Ressourcen oder Fähigkeiten zur Analyse aller Aktien vorhanden sind.

- Darüber hinaus werden vom Management keine vollständigen Informationen bereitgestellt, aufgrund derer weitere Ineffizienzen entstehen und Aktien unter oder über dem beizulegenden Zeitwert gehandelt werden.

- Der Analyst von Equity Research verwendet viel Zeit, Energie und Fachwissen, um Aktien zu analysieren, die Nachrichten zu verfolgen, mit dem Management zu sprechen und eine Schätzung der Aktienbewertungen abzugeben.

- Darüber hinaus versucht die Aktienanalyse, die Wertaktien aus dem riesigen Ozean von Aktien zu identifizieren und den Käufern zu helfen, Gewinne zu erzielen.

Was ist die typische Hierarchie in Equity Research-Unternehmen?

- Eine typische Hierarchie in einem Equity Research-Unternehmen beginnt mit dem Head of Equities / Head of Equities an der Spitze.

- Danach gibt es Analysten (Senior), die verschiedene Sektoren abdecken. Jeder Analyst deckt hauptsächlich etwa 10 bis 15 Unternehmen in einem bestimmten Sektor ab.

- Jeder Senior Analyst kann von einem Associate unterstützt werden, der wiederum von einigen Junior Analysts unterstützt wird.

Welche Rolle spielt der Forschungsleiter?

- Der Research-Leiter fungiert als Schlüsselmitglied für die Leitung des Equity Research-Analystenteams und bietet dem Team Führung, Coaching und Anleitung, um sicherzustellen, dass die Maklerziele und -ziele erreicht werden.

- Sie überwachen die Veröffentlichungen von Forschungsberichten, deren Bearbeitung sowie den Prozess der Analyse und der Empfehlungen für die Vermittlung

- Sie stellen sicher, dass Vertriebs- und Handelsteams angemessen unterstützt werden

- Tragen Sie zu Aktien bei, indem Sie Beiträge auf Expertenebene für die Gesamtstrategie, die Ziele, Initiativen und Budgets bereitstellen

- Verantwortlich für die Einstellung, Vergütung, Entwicklung und das Leistungsmanagement von Analysten

- Verbindung mit Fondsmanagern und den Research-Teams.

Was ist die Aufgabe des Senior Analyst?

Unten finden Sie einen Auszug aus einer Jobanforderung eines Senior Analysten -

Quelle - FederatedInvestor

- In der Regel deckt ein Senior Analyst für Aktienresearch einen Sektor mit nicht mehr als 8-15 Aktien ab. Deckung bedeutet, diese Bestände aktiv zu verfolgen. Senior Analyst versucht, maximale Unternehmen in dem Sektor, den er / sie verfolgt, unter Deckung zu bringen (Initiierung der Berichterstattung)

- Viele hochrangige Aktienanalysten decken Unternehmen ab, in die Anleger möglicherweise investieren möchten. Diese Unternehmen ähneln Unternehmen mit hoher Marktkapitalisierung oder Unternehmen mit höherem Handelsvolumen, und es kann auch Fälle geben, in denen Anleger in Aktien mit geringer oder mittlerer Marktkapitalisierung investieren möchten Unternehmen mit weniger Analystenberichterstattung.

- Eine der wichtigsten Aufgaben von Senior Analyst ist die Erstellung eines vierteljährlichen Ergebnisupdates - Zusammenfassung der Ergebnisse, Erwartung und Leistung im Vergleich zu diesen Erwartungen, Aktualisierung der Prognosen usw.

- Sprechen Sie mit den Kunden (Käuferseite) und zeigen Sie ihre Anrufe bei den Aktien. Sie müssen sorgfältig Kauf- und Verkaufsempfehlungen von Aktien kommunizieren. Darüber hinaus müssen sie klar formulieren, warum eine bestimmte Aktie in ihr Portfolio aufgenommen werden sollte.

- Schreiben Sie wichtige Aktualisierungen von Branchenereignissen wie Konferenzen oder Aktualisierungen von Managementmeetings

- Aktualisierung des Verkaufsteams, Umgang mit und Handelsteam über die neuesten Nachrichten in der Branche und im Unternehmen und Aktualisierung mit den Ansichten des Maklers.

- Teilnahme an Telefonkonferenzen für wichtige Unternehmensaktualisierungen, Ergebnisse usw.

- Nehmen Sie an Messen teil, treffen Sie die Unternehmensleitung, Lieferantenversammlungen usw.

Verantwortlichkeiten eines Mitarbeiters

Nachfolgend finden Sie eine Zusammenfassung der Stellenbeschreibung von Associate von efinancialcareers

- Die Hauptaufgabe eines Mitarbeiters besteht darin, den Senior Analyst bestmöglich zu unterstützen.

- Ein Mitarbeiter verfügt über eine Erfahrung von ungefähr 3 Jahren in einer ähnlichen Branche.

- Aktualisierung des Finanzmodells, Überprüfung der Daten und Vorbereitung der Bewertungsmodelle

- Arbeiten an verschiedenen Kundenanfragen wie Datenanfragen, Branchenanalysen usw.

- Erstellen Sie Entwürfe für Equity Research-Berichte (Aktualisierung der Ergebnisse, Ereignisse usw.)

- Arbeiten Sie an Kundenanfragen

- Nehmen Sie an Besprechungen und Anrufen mit Kunden über den abgedeckten Bestand teil.

Verantwortlichkeiten eines Junior Analyst

Hier ist eine Momentaufnahme der Verantwortlichkeiten von Junior Equity Analyst.

Quelle - careers.societegenerale.com

- Die Hauptaufgabe von Junior Analyst besteht darin, den Associate in jedem Format zu unterstützen.

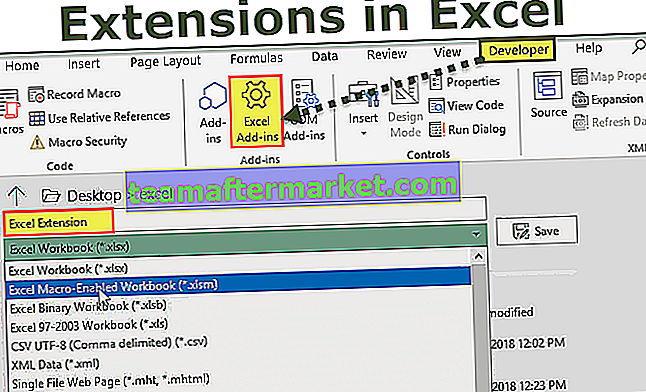

- Der Großteil der von Junior Analyst geleisteten Arbeit bezieht sich auf Daten und Excel usw.

- Junior Analyst kann auch an Primärforschung, Branchenforschung, Koordination mit Kunden usw. Beteiligt sein

- Pflege der Branchendatenbank, Diagramme, Grafiken und Finanzmodelle usw.

Typischer Tag bei einem Equity Research-Unternehmen

Zuvor hatte ich als Equity Research Analyst mit Unternehmen wie JPMorgan und CLSA India zusammengearbeitet. Ich habe den indischen Öl- und Gassektor mit Aktien wie ONGC, BPCL, HPCL, GAIL usw. abgedeckt. Nachfolgend war mein typischer Tag als Equity Research Analyst aufgeführt.

7:00 Uhr - Büro erreichen

- Überprüfen Sie E-Mails von Händlern und Verkäufern

- Überprüfen Sie die Aktienmärkte (asiatische Märkte, die zuerst öffnen)

- Suchen Sie nach allen Neuigkeiten zu Ihrer Branche

- Das morgendliche Treffen ist keine formelle Diskussion der Empfehlungen, bevor der Markt zusammen mit dem Sales & Trading Team eröffnet wird

- In dieser morgendlichen Sitzung präsentieren alle Analysten ihre Ansichten zu den wichtigsten Entwicklungen in ihrem Sektor sowie der Leiter Research oder Aktien ihre Ansichten zu den allgemeinen Märkten.

- Folgen Sie dem Markt und suchen Sie nach wichtigen Entwicklungen in Ihrer Branche

- Versuchen Sie zu rationalisieren, wenn es zu schnellen Kursbewegungen kommt

- Führen Sie regelmäßige Research-Analystenaufgaben wie Kundenanfragen, Aktualisierungen des Finanzmodells,

- Folgen Sie den Nachrichten und überprüfen Sie sie genau

- Diskussion mit Kunden auf der Käuferseite zur Erklärung von Recherchen / Anrufen

- Setzen Sie Ihre regelmäßigen Wartungsarbeiten fort

- Erfassen Sie die Marktbewegungen des Unternehmens, das für den Tagesabschluss abgedeckt ist.

- Überprüfen Sie, ob die Kunden etwas wissen und entsprechend arbeiten sollten.

- Arbeiten Sie an dem neuen Forschungsstück zur Veröffentlichung (am nächsten Tag oder in den kommenden Tagen).

- Im Allgemeinen zielt der Research-Analyst jede Woche auf mindestens 1 bis 2 Research-Artikel ab.

- Wenn es keine Verdienstzeit gibt (Unternehmensergebnisse), ist die typische Zeit für die Heimreise 19:30 bis 20:00 Uhr. Während der Verdienstzeit gibt es jedoch keine Garantie, wann Sie nach Hause kommen.

- Sie müssen den Ergebnisaktualisierungsbericht vollständig vorbereiten und für die Veröffentlichung am nächsten Morgen am nächsten Tag bereithalten.

Wer bezahlt das Equity Research?

- Für unabhängige Aktienforschungsunternehmen : Unabhängige Aktienforschungsunternehmen haben keine Handels- und Vertriebsabteilung. Sie führen Finanzanalysen mit der Idee durch, Gebühren pro Bericht zu erheben. Siehe auch Equity Research vs. Sales and Trading

- Für große Equity Research-Unternehmen: Gebühreneinnahmen werden durch Brokerage-Trades (Soft Dollars) erzielt. Um dies im Detail zu verstehen, schauen wir uns das folgende Diagramm an -

- Wie oben erwähnt, befinden sich auf der einen Seite die Buy-Side-Unternehmen wie Hedgefonds, Pensionsfonds, Versicherungsunternehmen, Investmentfonds usw.

- Auf der anderen Seite stehen die Sell-Side-Firmen wie JPMorgan, Goldman Sacks, Credit Suisse usw.

- Die Buy-Side-Unternehmen verwalten das Portfolio und müssen ihr Portfolio gemäß dem Anlageziel anlegen.

- Das Anlageziel kann diese Unternehmen dazu verpflichten, einen Teil ihres Vermögens in Aktien usw. zu halten.

- In solchen Fällen versuchen die Buy-Side-Analysten, den Sell-Side-Analysten bei Anlageentscheidungen zu beraten.

- Der Rat oder die Idee des Sell-Side-Analysten ist buchstäblich KOSTENLOS.

- Sobald der Buy-Side-Analyst die Entscheidung getroffen hat, in die Aktie zu investieren, kann sich der Buy-Side-Analyst darauf freuen, den Handel über die Handelsabteilung des Sell-Side-Unternehmens durchzuführen

- Die Handelsabteilung berechnet ihrerseits eine Provision für die Ausführung des Handels zum niedrigsten Preis.

- Die Provision im Gegenzug ist im Wesentlichen das Ergebnis der Forschungsunternehmen.

Professioneller Ansatz von Equity Research

Wie ist Ihre Arbeit als Equity Research Professional? Analysten von Equity Research verfolgen Aktien und geben mithilfe der Fundamentalanalyse Empfehlungen zum Kauf, Verkauf oder Halten dieser Wertpapiere. Equity Research ist eine sehr herausfordernde Aufgabe, bei der ein Analyst möglicherweise mehr als 12 bis 14 Stunden pro Tag verbringen muss.

Für die Erstellung eines professionellen Equity Research-Finanzmodells empfiehlt ein von Analysten empfohlener Ansatz Folgendes:

Wirtschaftsanalyse / Branchenanalyse / Unternehmensanalyse

- Das allererste, worauf Sie bei einer professionellen Analyse achten müssen, ist, sich über die wirtschaftlichen Parameter zu informieren, die sich auf die Branche, die Branchendynamik, die Wettbewerber usw. auswirken.

- Wenn Sie beispielsweise Alibaba analysieren , sollten Sie über jede Unterteilung von Alibaba und seinen Konkurrenten Bescheid wissen.

Fundamentalanalyse

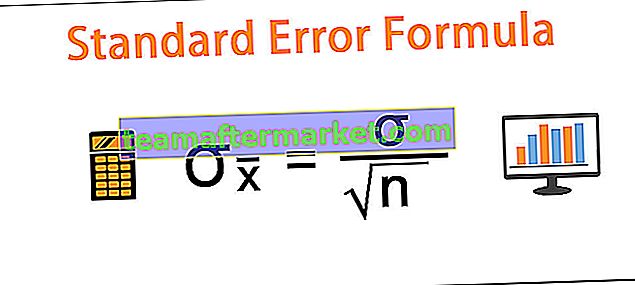

- Sie sollten bei Fundamental Analysis großartig sein. Fundamentalanalyse bedeutet, eine Verhältnisanalyse des betreffenden Unternehmens durchzuführen.

- Bevor Sie mit der Verhältnisanalyse beginnen, sollten Sie mindestens die letzten 5 Jahre des Jahresabschlusses (Gewinn- und Verlustrechnung, Bilanz und Cashflows) in Excel ausfüllen.

- Sie sollten eine leere Excel-Tabelle mit separater Gewinn- und Verlustrechnung, Bilanz und Cashflows erstellen und ordentliche Formate verwenden

- Füllen Sie den historischen Jahresabschluss (IS, BS, CF) aus und nehmen Sie die erforderlichen Anpassungen für einmalige Posten vor (einmalige Aufwendungen oder Gewinne).

Führen Sie die Verhältnisanalyse für historische Jahre durch

- Ein Beispiel ist unten in der Colgate-Verhältnisanalyse dargestellt

Vorbereitung eines professionellen Finanzmodells

- Die Unternehmensleitung liefert keine zukünftigen Finanzprognosen des Unternehmens. Daher ist es als Research Analyst wichtig, diese Daten zu projizieren. Die Prognose der Finanzdaten des Unternehmens wird als Finanzmodellierung bezeichnet. Ich habe zuvor ein Schritt-für-Schritt-Tutorial über Finanzmodellierung mit 6000 Wörtern geschrieben. Wenn Sie die Finanzmodellierung beherrschen möchten, können Sie sich auf dieses Lernprogramm zur Finanzmodellierung beziehen

Bewertungen - DCF

- Die Bewertung erfolgt hauptsächlich nach zwei Methoden: a) Discounted Cash Flow und b) Relative Bewertungen.

Sobald Ihr Finanzmodell fertig ist, können Sie Discounted-Cashflows wie in den folgenden Schritten angegeben ausführen.

- Berechnen Sie den FCFF wie in der Klasse und im Handbuch beschrieben

Wenden Sie nach der Berechnung der Kapitalstruktur einen geeigneten WACC an

Finden Sie den Unternehmenswert des Unternehmens (einschließlich des Endwerts)

Finden Sie den Eigenkapitalwert des Unternehmens nach Abzug der Nettoverschuldung

Teilen Sie den Eigenkapitalwert des Unternehmens durch die Gesamtzahl der Aktien, um den „intrinsischen beizulegenden Zeitwert“ des Unternehmens zu erhalten.

Empfehlen Sie, ob Sie "kaufen" oder "verkaufen" möchten

Bewertung - Relative Bewertungen

- Die relative Bewertung basiert auf dem Vergleich der Bewertung des betreffenden Unternehmens mit der Bewertung anderer Unternehmen. Es gibt Bewertungs-Multiplikatoren, mit denen Unternehmen wie PE Multiple, EV / EBITDA, PBV-Ratio usw. bewertet werden.

Der übliche Ansatz ist unten angegeben.

- Identifizieren Sie den Vergleich anhand des Geschäfts, der Marktkapitalisierung und anderer Filter

- Identifizieren Sie ein geeignetes Handelsbewertungsmultiplikator, das für dieses Geschäft verwendet werden soll.

- Verwenden Sie das durchschnittliche Bewertungsvielfache, um die Bewertung des Unternehmens zu ermitteln

- Schlagen Sie "unterbewertet" oder "überbewertet" vor.

Forschungsbericht

- Nachdem Sie die Finanzmodellierung vorbereitet und die faire Bewertung des Unternehmens ermittelt haben, müssen Sie dies Ihren Kunden über Research Reports mitteilen. Dieser Forschungsbericht ist sehr professionell und wird mit großer Vorsicht erstellt.

- Nachfolgend finden Sie ein Beispiel des Equity Research Report. Weitere Informationen zum Verfassen von Equity Research-Berichten finden Sie hier. //www.wallstreetmojo.com/wp-content/uploads/2015/03/Reliance-Petroleum.pdf

Fähigkeiten im Bereich Equity Research

Hier ein Auszug aus der Beschreibung der Stellenanforderungen für Equity Research -

Die wichtigsten Highlights aus diesem Auszug sind:

- MBA ist ein Plus (keine Notwendigkeit). Wenn Sie ein MBA sind, haben Sie bestimmte Vorteile, aber wenn Sie ein Absolvent sind, sollten Sie nicht entmutigt werden. Sie haben eine Chance, wenn Sie Ihr Interesse an Finanzen unter Beweis stellen. Bitte werfen Sie einen Blick auf Kann ein Ingenieur in eine Investmentbank gelangen

- Finanzielle Disziplin ist nicht unbedingt erforderlich, aber Sie müssen ein starkes Interesse an den Finanzmärkten mit hervorragenden quantitativen und analytischen Fähigkeiten haben.

- Sie sollten fließend Englisch sprechen und über ausgezeichnete mündliche und schriftliche Kommunikationsfähigkeiten verfügen.

- Sie besitzen intellektuelle Neugier, Konzentration und Kreativität und verfügen über einen ausgeprägten Forschungsinstinkt mit kreativen Fähigkeiten zur Problemlösung.

- Gute Kenntnisse in Microsoft Excel und Powerpoint

- CFA-Bezeichnung - Dies ist eine wichtige Bezeichnung, die von der Finanzbranche respektiert wird. Stellen Sie sicher, dass Sie die CFA-Prüfung ablegen und mindestens ein paar Stufen bestehen.

Ich habe einen ausführlichen Beitrag über die Fähigkeiten geschrieben, die für den Einstieg in Equity Research erforderlich sind. Meine Top 5 Fähigkeiten, die für den Einstieg in die Equity Research-Branche erforderlich sind, sind:

- Excel-Kenntnisse

- Finanzmodellierung

- Bewertungen

- Buchhaltung

- Berichterstattung

Hier erhalten Sie ein detailliertes Verständnis der Skillsets - Equity Research Skills

Top Equity Research Unternehmen

Das Ranking der institutionellen Investoren legt nahe, dass 2014 die Merril Lynch Bank of America das beste Research-Unternehmen war, JPMorgan den zweiten Platz belegte und Morgan Stanley den dritten Platz belegte.

Neben den Top 3 oben gibt es andere bemerkenswerte Aktien-Research-Unternehmen (unten aufgeführt)

| Deutsche Bank | Standard Chartered Bank |

| Credit Suisse | Ecksteinmakro |

| UBS | Wolfe Research |

| Barclays | BNP Paribas Securities |

| Citi | CIMB-Wertpapiere |

| Nomura | Cowen und Co. |

| Goldman, Sachs & Co. | Berenberg Bank |

| CLSA Asia-Pacific Markets | Citic Securities |

| Wells Fargo Securities | CRT Capital Group |

| VTB Capital | Empirische Forschungspartner |

| Sberbank CIB | J. Safra Corretora |

| Santander | Keefe, Bruyette & Woods |

| ISI Group | Kempen & Co. |

| Daiwa Capital Markets | Otkritie Capital |

| Jefferies & Co. | Raymond James & Associates |

| Mizuho Securities Group | Renaissance-Makroforschung |

| SMBC Nikko Securities | SEB Enskilda |

| Macquarie Securities | ABG Sundal Collier |

| HSBC | Amherst Securities Group |

| Banco Português de Investimento | Antike Börsenmakler |

| Batlivala & Karani Securities India | Autonome Forschung |

| BBVA | Helvea |

| BGC-Partner | Ichiyoshi Forschungsinstitut |

| BMO Capital Markets Corp. | ICICI-Wertpapiere |

| BOCI-Forschung | ING Finanzmärkte |

| Brasilien Plural | Intermonte |

| Commerzbank Corporates & Markets | JB Capital Markets |

| Davy | Kepler Kapitalmärkte |

| EFG-Hermes | LarrainVial Corredora de Bolsa |

| Equita SIM | Lazard Capital Markets |

| Fidentiis Aktien | MainFirst Bank |

| Gazprombank | N + 1 Aktien |

| Goodbody Börsenmakler | Oddo Securities |

| Guggenheim Securities | Okasan Securities Co. |

| Handelsbanken Kapitalmärkte | Oppenheimer & Co. |

| Samsung Securities | Petercam |

| Stifel | Rabobank |

| Strategas Forschungspartner | Redburn Partners |

| UniCredit | Washington-Analyse |

| Vontobel | Zelman & Associates |

Equity Research Compensation

- Junior Analyst / Assistenten haben eine Grundvergütung von 45.000 - 50.000 USD pro Jahr (Durchschnitt)

- Associates haben einen Grundgehalt von $ 65.000 - $ 90.000 pro Jahr (Mittelwert) in Abhängigkeit von der Erfahrung. Zusätzlich erhalten sie einen Bonus von 50-100% des Grundgehalts (in einem durchschnittlichen bis guten Jahr)

- Senior Analysten haben im Allgemeinen eine Grundvergütung von 125.000 bis 250.000 USD. Ihr Bonus kann zwischen dem 2-5-fachen der Grundvergütung liegen.

Exit-Möglichkeiten für Equity Research

Sell Side Research Analyst hat verschiedene Karrieremöglichkeiten -

Innerhalb des Equity Research Firm

- Wenn Sie als Associate beigetreten sind, können Sie die Leiter hinaufsteigen, um Senior Analyst zu werden und die volle Verantwortung für die Sektorabdeckung zu übernehmen.

- Später können Sie weiter nach oben und Head of Research und Head of Equities aufsteigen.

Private Equity Analyst

- Sell-Side-Analysten wechseln ebenfalls in die Private Equity-Domäne und arbeiten als Private Equity Analyst.

- Anstatt öffentliche Unternehmen zu analysieren, analysieren sie private Unternehmen unter dem Gesichtspunkt von Investitionen.

- Sie können die Hierarchie nach oben verschieben, um ein Private Equity Fund Manager zu werden. Schauen Sie sich die Liste der Top Private Equity-Unternehmen an

Investment Banking Analysten

- Die Verlagerung von Sell-Side-Analysten zum Investment Banking ist etwas schwierig, aber nicht unmöglich.

- Sell-Side-Analysten sind sich der Arbeit im Bereich Finanzforschung und Modellierung voll bewusst.

- Was sie nicht bearbeitet haben, ist die transaktionsbezogene Arbeit wie IPO-Einreichung von Dokumenten, Pitch-Bücher, Registrierungsarbeiten usw. Wenn Sie zwischen Investment Banking und Equity Research verwechselt werden, lesen Sie diesen Artikel - Investment Banking vs Equity Research

Kaufen Sie Nebenfirmen

- Sell-Side-Analysten werden manchmal auch als Buy-Side-Analysten (die für Investmentfonds usw. arbeiten) aufgenommen.

- Die Buy-Side-Analysten übernehmen über einen bestimmten Zeitraum die Verantwortung der Fondsmanager.

Unternehmensfinanzierung

- Sell-Side-Analysten arbeiten viel an Finanzanalysen, der Analyse von Unternehmensprojekten und deren Auswirkungen auf die Finanzen des gesamten Unternehmens. Daher übernehmen sie die typischen Corporate-Finance-Funktionen großer Unternehmen (kümmern sich um Finanzanalysen, planen Projekte usw.).

- Eine weitere einzigartige Rolle, die sie übernehmen, sind Investor Relations. Als Sell-Side-Analyst erhalten sie die häufig gestellten Fragen (FAQs) sowie Informationen zum Umgang mit kritischen Informationen und deren Weitergabe usw. Aufgrund dessen können sie sich auch für Investor Relations-Jobs qualifizieren.

Ein weiterer nützlicher Artikel -

- Fragen zum Equity Research-Interview

Fazit

Equity Research bedeutet im Wesentlichen, eine Schätzung der fairen Unternehmensbewertung für die Empfehlung der Kunden auf der Käuferseite zu erstellen. Als Research-Analyst können Sie zwar 12 bis 16 Stunden am Tag im Büro verbringen, dies ist jedoch ein Traumjob für viele, die Finanzen und Finanzanalyse lieben. Wenn Sie in einem herausfordernden und dynamischen Umfeld arbeiten möchten, ist dies eine Karriere, die Sie in Betracht ziehen müssen. Der Job im Bereich Equity Research belohnt Analysten nicht nur mit einer relativ höheren Vergütung, sondern bietet auch hervorragende Ausstiegsmöglichkeiten.

Was als nächstes?

Wenn Sie etwas Neues gelernt haben oder den Beitrag genossen haben, hinterlassen Sie bitte unten einen Kommentar. Lass mich wissen was du denkst. Vielen Dank und pass auf dich auf. Viel Spaß beim Lernen!