Was ist das Ausfallrisiko?

Das Ausfallrisiko ist die Art des Risikos, das die Wahrscheinlichkeit misst, dass Verpflichtungen wie die Nichtrückzahlung von Kapital oder Zinsen nicht erfüllt werden. Es wird mathematisch auf der Grundlage der früheren Verpflichtungen, der Finanzbedingungen, der Marktbedingungen, der Liquiditätsposition und der gegenwärtigen Verpflichtungen usw. berechnet Faktoren beeinflussen den Ausfall wie hohe Verluste, Geldblockaden bei langfristigen Vermögenswerten, schlechter Cashflow und schlechte Finanzlage, wirtschaftliche Bedingungen wie Rezession usw. Sie werden anhand der von den Ratingagenturen abgegebenen Ratings gemessen.

Arten der Ausfallrisikobewertung

Niedrigere Ratings erhöhen das Risiko und umgekehrt. Wenn das Ausfallrisiko hoch ist, ist das Interesse höher als das normale Interesse, um die Kunden zur Investition zu bewegen. Es ist in zwei Arten von Investment-Grade- und Non-Investment-Grade-Klassen unterteilt.

# 1 - Investment Grade

Investment Grade ist die Art des Ratings, das von Ratingagenturen auf der Grundlage der Leistung des Unternehmens vergeben wird und das das geringere Ausfallrisiko bestimmt. Anleger können sich für eine Investition in das Unternehmen entscheiden. Im Allgemeinen werden die Ratings von AAA, AA, A, BBB in der Kategorie Investment Grade berücksichtigt.

# 2 - Non-Investment Grade

Non-Investment-Grade-Rating gilt als risikoreiches Wertpapier und zeigt, dass die Ausfallwahrscheinlichkeit höher ist. Nicht-Investment-Grade-Unternehmen bieten aufgrund ihres Risikos einen höheren Zinssatz und niedrigere Kaufpreise. Manchmal fiel es Unternehmen ohne Investment-Grade-Rating schwer, Kunden für den Kauf der Wertpapiere zu gewinnen. Die Bewertung unter BB durch Ratingagenturen gibt die Nicht-Investment-Bewertung an.

Wie kann das Ausfallrisiko reduziert werden?

# 1 - Bieten Sie einen hohen Zinssatz

Der Kreditnehmer sollte im Vergleich zum Marktzinssatz einen höheren Zinssatz anbieten, um das Vertrauen der Anleger zu wahren.

# 2 - Ordnungsgemäße Verwaltung der Cashflow-Position

Wenn das Unternehmen ein Non-Investment-Grade-Rating aufweist, sollte es den richtigen Cashflow aufrechterhalten, um die Schulden rechtzeitig zurückzuzahlen und das Marktimage zu verbessern.

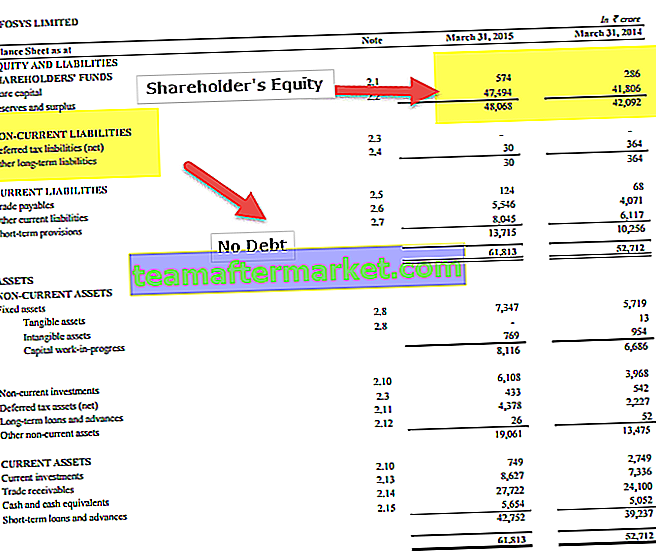

# 3 - Günstige Kapitalstruktur

Das eigene Kapital sollte höher sein als das geliehene Kapital, um die Solvabilitätsposition aufrechtzuerhalten.

# 4 - Günstige Verhältnisse

Ratingagenturen bewerten die Wertpapiere nach Finanzlage und Verhältnisanalyse des Kreditnehmers. Um das Ausfallrisiko zu verringern, sollten die Kennzahlen wie Verschuldungsquote, Rentabilitätsquote, Aktienumschlagsquote, Solvabilitätsquote, Betriebskapitalquote usw. für die Unternehmensorganisation günstig sein.

# 5 - Andere Maßnahmen

- Reduzieren Sie die Kosten

- Behalten Sie den Gewinnprozentsatz bei

- Bankdarlehen pünktlich zurückzahlen.

- Geringe Investition in langfristiges Kapitalvermögen

Bewertung des Ausfallrisikos

Es kann auf folgende Weise bewertet werden:

# 1 - Kreditratings

Auf dieses Risiko kann man anhand der Ratings der Ratingagenturen zugreifen. Wenn die Ratings gleich oder niedriger als BB sind, ist das Risiko hoch.

# 2 - Performance in der Vergangenheit und Quartalsergebnisse

Es kann anhand der Wertentwicklung des Unternehmens in der Vergangenheit beurteilt werden, z. B. wenn ein Unternehmen in der Vergangenheit bei der Rückzahlung von Schulden in Verzug geraten ist, ist das Ausfallrisiko als hoch einzustufen, oder wenn schlechte Quartalsergebnisse veröffentlicht werden, sind die Chancen auf Verlust und Risiko hoch.

# 3 - Marktposition und Goodwill

Wenn das Unternehmen oder der Kreditnehmer ein höheres Ansehen auf dem Markt hat, bedeutet dies, dass das Unternehmen oder der Kreditnehmer einen hohen Goodwill hat. Man kann also dem Kreditnehmer vertrauen und das Geld auf der Grundlage des Ansehens auf dem Markt investieren oder verleihen, in dem Vertrauen, dass der Kreditnehmer die ungünstige Situation überwinden wird.

# 4 - Art des Kreditnehmers

Es kann auch von Kreditnehmer zu Kreditnehmer beurteilt werden. Wenn der Kreditnehmer ein Regierungsunternehmen ist, werden die Verlustchancen geringer, daher ist das Risiko geringer. Wenn der Kreditnehmer das neu gegründete Privatunternehmen ist, sind die Risikowahrscheinlichkeiten höher, weshalb das Ausfallrisiko als hoch einzuschätzen ist.

Ausfallrisikoprämie

Dies ist die Prämie für das Eingehen des Risikos einer Anlage in risikobasierte Wertpapiere. Dies ist die Differenz zwischen dem von risikoreichen Wertpapieren angebotenen Zinssatz und dem risikofreien Zinssatz. Mit dieser Prämie können Kunden angezogen werden, indem hohe Zinssätze oder ein reduzierter Kaufpreis angeboten werden. Es ist die Ausgleichsmaßnahme gegen die Risikoträgerpapiere.

Fazit

- Das Ausfallrisiko ist das Ausfallrisiko des Kreditnehmers. Es zeigt die Unfähigkeit des Kreditnehmers, die geliehenen Mittel zurückzuzahlen. Sie wird anhand der Ratings der Ratingagenturen gemessen.

- Es gibt zwei Arten von Investmentfonds mit Ausfallrisiko und nicht investierende Fonds. Das Rating für Investmentfonds ist AAA, AA oder BBB, was das geringe Risiko und das Zeichen dafür zeigt, dass Geld investiert werden kann, während bei Nichtinvestitionsrisiken die angegebenen Ratings unter oder gleich BB liegen, was ein Zeichen für Wertpapiere mit hohem Risiko ist.

- Der Kreditnehmer bietet einen höheren Zinssatz an, um das Risiko zu verringern.

- Die Differenz zwischen den risikobasierten Wertpapieren und dem risikofreien Zinssatz wird als Marktrisikoprämie bezeichnet, die die Risikoträger kompensiert.