Was ist die Formel für steuerpflichtiges Einkommen?

Die steuerpflichtige Einkommensformel wird verwendet, um das nach der Einkommensteuer zu versteuernde Gesamteinkommen zu berechnen. Die Formel für einzelne Personen ist einfach und wird berechnet, indem die in der Einkommensteuer zulässigen Befreiungen und Abzüge vom Gesamteinkommen abgezogen werden, und für Unternehmen wird sie durch Abzug aller berechnet die Ausgaben und Abzüge von den Gesamteinnahmen und sonstigen Einnahmen.

In einfachen Worten bezieht es sich auf die Höhe des Einkommens einer Person oder Organisation, die letztendlich eine potenzielle Steuerschuld schafft. Die Formel für das zu versteuernde Einkommen einer Person ist auf den ersten Blick sehr einfach. Die Berechnung erfolgt durch Subtrahieren aller steuerfreien Ausgaben und aller anwendbaren Abzüge vom Bruttogesamteinkommen.

Für eine Person wird es dargestellt als,

Formel für steuerpflichtiges Einkommen = Bruttogesamteinkommen - Gesamtbefreiungen - GesamtabzügeZum anderen erfolgt die Berechnung des steuerpflichtigen Einkommens einer Gesellschaft durch Abzug der Kosten der verkauften Waren, der Betriebskosten und der Zinsen für Schulden vom Bruttoumsatz der Gesellschaft. Zusätzlich wird eine Anpassung für einen Steuerabzug oder eine Steuergutschrift vorgenommen, um das endgültige Einkommen zu erzielen.

Für Corporate wird es dargestellt als:

Formel für steuerpflichtiges Einkommen = Bruttoumsatz - Kosten der verkauften Waren - Betriebskosten - Zinsaufwendungen - Steuerabzug / Gutschrift.

Erläuterung

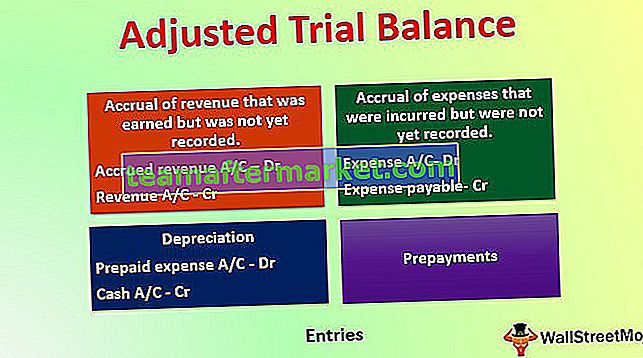

Die steuerpflichtige Einkommensformel für eine natürliche Person kann mithilfe der folgenden vier Schritte abgeleitet werden:

Schritt 1: Bestimmen Sie zunächst das Bruttogesamteinkommen des Einzelnen. Das Bruttogesamteinkommen umfasst alle Einnahmequellen wie Lohn / Gehalt, Mieteinnahmen aus Immobilien, Kapitalgewinne aus dem Verkauf von Vermögenswerten, Einkünfte aus anderen Geschäftsinteressen usw.

Schritt 2: Bestimmen Sie als Nächstes die Gesamtzahl der von der Person in Anspruch genommenen Ausnahmen. Verschiedene Arten der Steuerbefreiung können Wohltätigkeitsorganisationen, humanitäre Hilfsmittel, Unterrichtsmaterialien usw. umfassen. Die Liste kann je nach Berichtsland variieren.

Schritt 3: Bestimmen Sie als Nächstes die Gesamtabzüge, die für das Einkommen des Einzelnen gelten. Verschiedene Arten des Steuerabzugs können Zinsen für ein Studentendarlehen, Zinsen für das Wohnungsbaudarlehen, medizinische Ausgaben usw. umfassen. Diese Liste kann auch je nach Berichtsland variieren.

Schritt 4: Schließlich wird die Formel für das zu versteuernde Einkommen aus den gesamten Befreiungen und Abzügen vom Brutto-Gesamteinkommen des Einzelnen berechnet, wie unten gezeigt.

Steuerpflichtiges Einkommen = Bruttogesamteinkommen - Gesamtbefreiungen - Gesamtabzüge

Die steuerpflichtige Einkommensformel für eine Organisation kann mithilfe der folgenden fünf Schritte abgeleitet werden:

Schritt 1: Zunächst muss der Bruttoumsatz von der Verkaufsabteilung bestätigt werden.

Schritt 2: Als nächstes werden die Kosten der verkauften Waren von der Buchhaltung festgelegt.

Schritt 3: Als nächstes wird der Betriebsaufwand auch von der Buchhaltung berechnet.

Schritt 4: Als nächstes werden die gezahlten Zinsen basierend auf dem berechneten Zinssatz und den ausstehenden Schulden des Unternehmens berechnet.

Zinsaufwand = Zinssatz * Schulden

Schritt 5: Bestimmen Sie als Nächstes alle Steuerabzüge und Gutschriften, die für das Unternehmen gelten.

Schritt 6: Schließlich erfolgt die Berechnung der steuerpflichtigen Einkommensgleichung durch Abzug der Kosten der verkauften Waren, der Betriebskosten und der Zinsen für Schulden vom Bruttoumsatz des Unternehmens, wie unten gezeigt.

Steuerpflichtiges Einkommen = Bruttoumsatz - Kosten der verkauften Waren - Betriebsaufwand - Zinsaufwand - Steuerabzug / Gutschrift

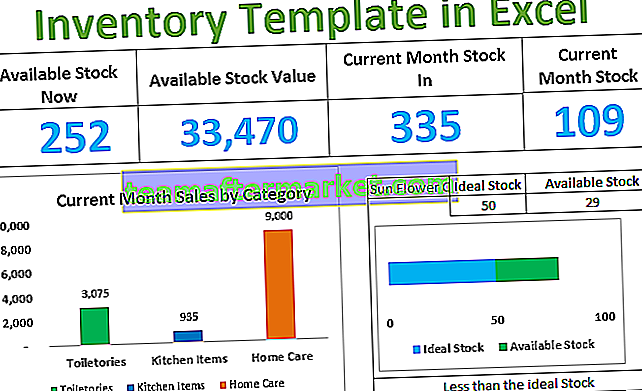

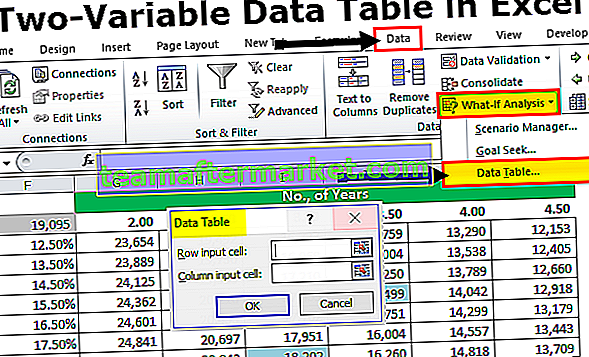

Beispiele für die Formel für steuerpflichtiges Einkommen (mit Excel-Vorlage)

Schauen wir uns ein einfaches Beispiel für die Formel für steuerpflichtiges Einkommen an, um es besser zu verstehen.

Sie können diese Excel-Vorlage für steuerpflichtige Einkommensformeln hier herunterladen - Excel-Vorlage für steuerpflichtige Einkommensformeln

Beispiel 1

Nehmen wir das Beispiel von David, um die Berechnung der steuerpflichtigen Einkommensteuer zu verstehen. Er hat Anspruch auf ein Bruttogehalt von 50.000 USD pro Jahr und zahlt 6% Zinsen auf das Bildungsdarlehen seines Sohnes in Höhe von 25.000 USD. Er hat auch Anspruch auf eine Steuerbefreiung von 10.000 US-Dollar.

Nachfolgend finden Sie Daten zur Berechnung von Davids steuerpflichtigem Einkommen.

Daher kann Davids steuerpflichtiges Einkommen wie folgt berechnet werden:

Steuerpflichtiges Einkommen = Bruttogehalt - Zinsen für Bildungsdarlehen - Steuerbefreiungen

= 50.000 USD - 10% * 25.000 USD - 10.000 USD

= 37.500 USD

Daher beträgt Davids steuerpflichtiges Einkommen 37.500 USD.

Beispiel 2

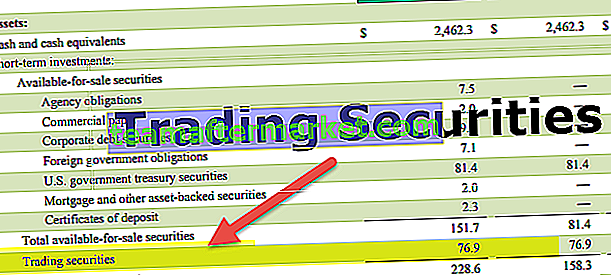

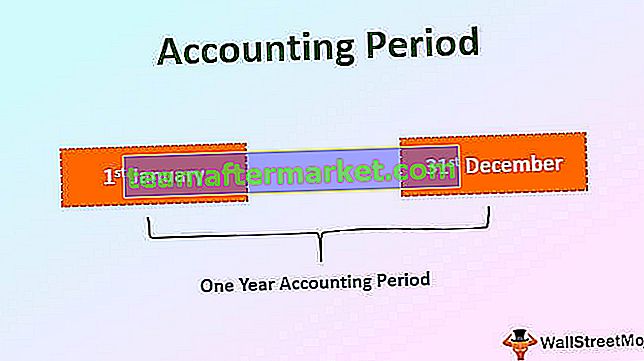

Die Tabelle gibt einen Überblick über die detaillierte Berechnung des steuerpflichtigen Einkommens für die Jahre 2016, 2017 und 2018. Nehmen wir das reale Beispiel des Jahresberichts von Apple Inc. für die Jahre 2016, 2017 und 2018. Das Folgende Informationen sind verfügbar:

Die folgende Tabelle zeigt Daten für die Berechnung des steuerpflichtigen Einkommens des Jahresberichts von Apple Inc. für die Jahre 2016, 2017 und 2018.

Das steuerpflichtige Einkommen des Jahresberichts von Apple Inc. für das Jahr 2016 kann berechnet werden als:

Steuerpflichtiges Ergebnis = Nettoumsatz - Forschungs- und Entwicklungskosten - Vertriebs-, allgemeine und Verwaltungskosten - Zinsaufwendungen + nicht betriebliche Erträge

= 215.639 USD - 131.376 USD - 10.045 USD - 14.194 USD - 1.456 USD + 2.804 USD

Steuerpflichtiges Einkommen = 61.372 USD

Daher belief sich das steuerpflichtige Einkommen von Apple Inc. für das Jahr 2016 auf 61.372 Mio. USD .

Das steuerpflichtige Ergebnis des Jahresberichts von Apple Inc. für das Jahr 2017 kann wie folgt berechnet werden:

Steuerpflichtiges Ergebnis = Nettoumsatz - Forschungs- und Entwicklungskosten - Vertriebs-, allgemeine und Verwaltungskosten - Zinsaufwendungen + nicht betriebliche Erträge

= 229.234 USD - 141.048 USD - 11.581 USD - 15.261 USD - 2.323 USD + 5.068 USD

= 64.089 USD

Das steuerpflichtige Ergebnis des Jahresberichts von Apple Inc. für das Jahr 2018 kann wie folgt berechnet werden:

Steuerpflichtiges Ergebnis = Nettoumsatz - Forschungs- und Entwicklungskosten - Vertriebs-, allgemeine und Verwaltungskosten - Zinsaufwendungen + nicht betriebliche Erträge

= 265.595 USD - 163.756 USD - 14.236 USD - 16.705 USD - 3.240 USD + 5.245 USD

= 72.903 USD

Formelrechner für steuerpflichtiges Einkommen

Sie können diesen Rechner verwenden

| Brutto-Gesamteinkommen | |

| Ausnahmen insgesamt | |

| Gesamtabzüge | |

| Steuerpflichtige Einkommensformel = | |

| Steuerpflichtige Einkommensformel = | Bruttogesamteinkommen - Gesamtbefreiungen - Gesamtabzüge | |

| 0 - 0 - 0 = | 0 |

Relevanz und Verwendung

Für eine Person ist es wichtig, das Konzept des steuerpflichtigen Einkommens zu verstehen, da es mehr als nur das am Arbeitsplatz verdiente Gehalt ist. Wenn man irgendeine Entschädigung in irgendeiner Form erhält, wird dies meistens als steuerpflichtiges Einkommen betrachtet. Einige der ungewöhnlichen Beispiele für Einkommen, die unter dem steuerpflichtigen Einkommen enthalten sind, sind Schulden, die vom Kreditgeber oder Gläubiger erlassen wurden, Lotteriegewinne, Zahlungen für die Pflicht der Geschworenen, Geschenke, von der Regierung angebotene Arbeitslosenunterstützung, Streikleistungen und sogar Unterschlagung Geld.

Der Betrag der von einer Person zu zahlenden Steuern wird durch Steuergutschriften gesenkt, während das steuerpflichtige Einkommen der Person durch Steuerabzüge und Steuerbefreiungen gesenkt wird. In der US-amerikanischen Rechnungslegungssprache sind die Posten, die als „steuerpflichtiges Einkommen“ gelten, im Abschnitt 63 des Internal Revenue Code definiert, während die Einnahmequellen, die als „Bruttoeinkommen“ identifiziert werden können, in Abschnitt 61 des Internal Revenue Code definiert sind.

Für ein Unternehmen ist steuerpflichtiges Einkommen das Einkommen vor Steuern, nachdem alle Geschäftsausgaben erfasst und die Anpassungen vorgenommen wurden. Das Verständnis hilft bei der Erstellung und Einreichung der Steuererklärung des Unternehmens.